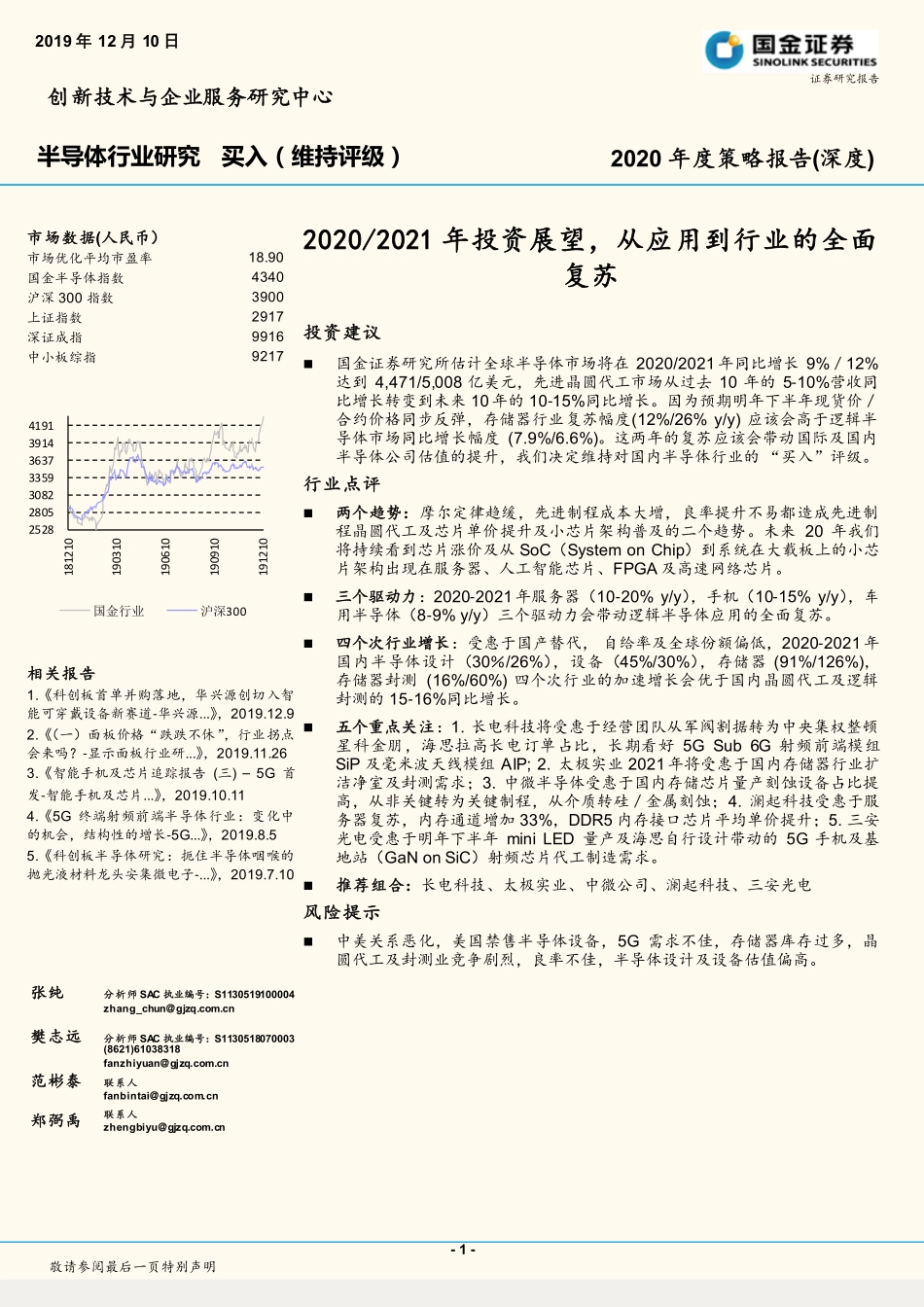

-1-敬请参阅最后一页特别声明市场数据(人民币)市场优化平均市盈率18.90国金半导体指数4340沪深300指数3900上证指数2917深证成指9916中小板综指9217相关报告1.《科创板首单并购落地,华兴源创切入智能可穿戴设备新赛道-华兴源...》,2019.12.92.《(一)面板价格“跌跌不休”,行业拐点会来吗?-显示面板行业研...》,2019.11.263.《智能手机及芯片追踪报告(三)–5G首发-智能手机及芯片...》,2019.10.114.《5G终端射频前端半导体行业:变化中的机会,结构性的增长-5G...》,2019.8.55.《科创板半导体研究:扼住半导体咽喉的抛光液材料龙头安集微电子-...》,2019.7.10张纯分析师SAC执业编号:S1130519100004zhang_chun@gjzq.com.cn樊志远分析师SAC执业编号:S1130518070003(8621)61038318fanzhiyuan@gjzq.com.cn范彬泰郑弼禹联系人fanbintai@gjzq.com.cn联系人zhengbiyu@gjzq.com.cn2020/2021年投资展望,从应用到行业的全面复苏投资建议国金证券研究所估计全球半导体市场将在2020/2021年同比增长9%/12%达到4,471/5,008亿美元,先进晶圆代工市场从过去10年的5-10%营收同比增长转变到未来10年的10-15%同比增长。因为预期明年下半年现货价/合约价格同步反弹,存储器行业复苏幅度(12%/26%y/y)应该会高于逻辑半导体市场同比增长幅度(7.9%/6.6%)。这两年的复苏应该会带动国际及国内半导体公司估值的提升,我们决定维持对国内半导体行业的“买入”评级。行业点评两个趋势:摩尔定律趋缓,先进制程成本大增,良率提升不易都造成先进制程晶圆代工及芯片单价提升及小芯片架构普及的二个趋势。未来20年我们将持续看到芯片涨价及从SoC(SystemonChip)到系统在大载板上的小芯片架构出现在服务器、人工智能芯片、FPGA及高速网络芯片。三个驱动力:2020-2021年服务器(10-20%y/y),手机(10-15%y/y),车用半导体(8-9%y/y)三个驱动力会带动逻辑半导体应用的全面复苏。四个次行业增长:受惠于国产替代,自给率及全球份额偏低,2020-2021年国内半导体设计(30%/26%),设备(45%/30%),存储器(91%/126%),存储器封测(16%/60%)四个次行业的加速增长会优于国内晶圆代工及逻辑封测的15-16%同比增长。五个重点关注:1.长电科技将受惠于经营团队从军阀割据转为中央集权整顿星科金朋,海思拉高长电订单占比,长期看好5GSub6G射频前端模组SiP及毫米波天线模组AIP;2.太极实业2021年将受惠于国内存储器行业扩洁净室及封测需求;3.中微半导体受惠于国...