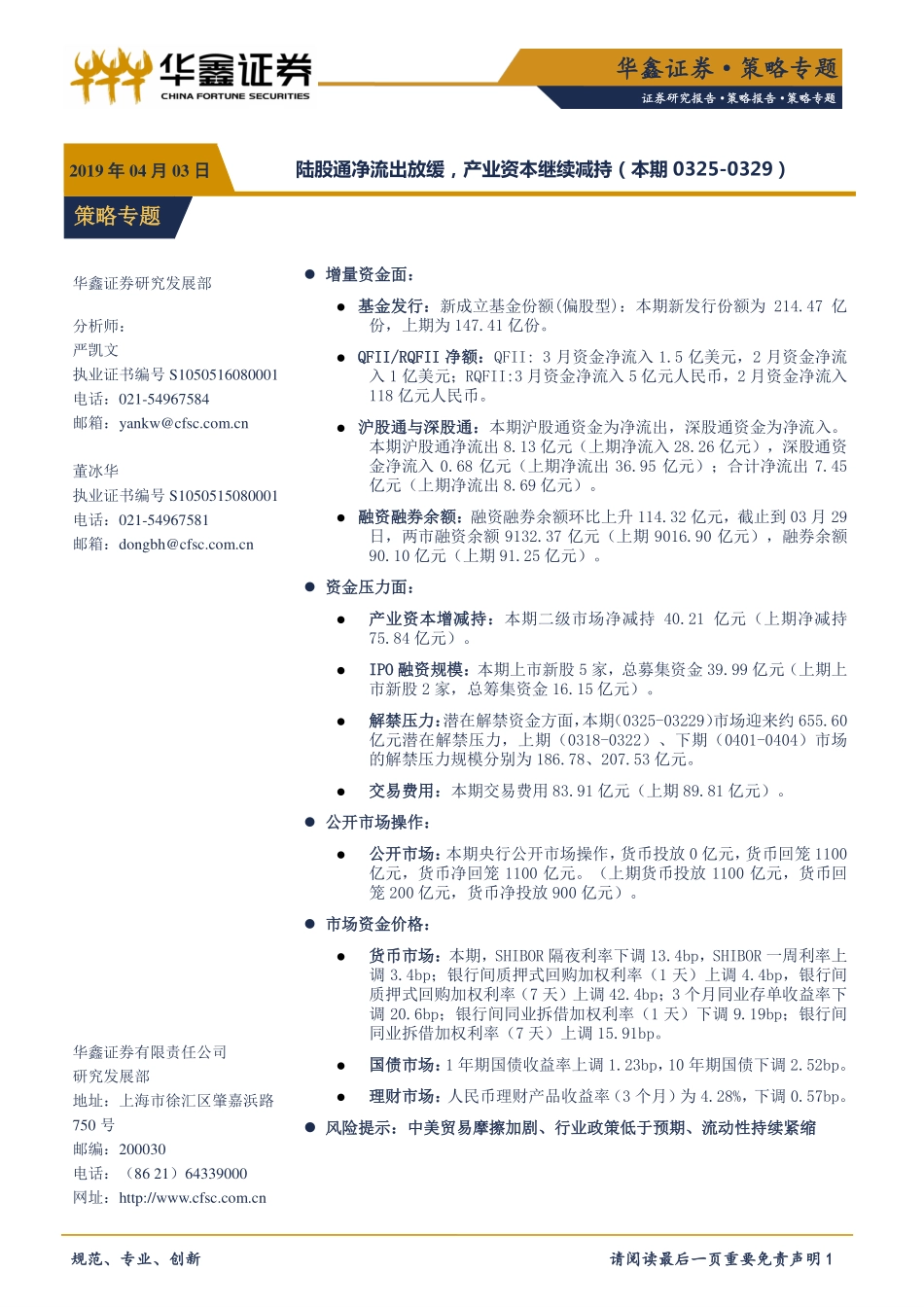

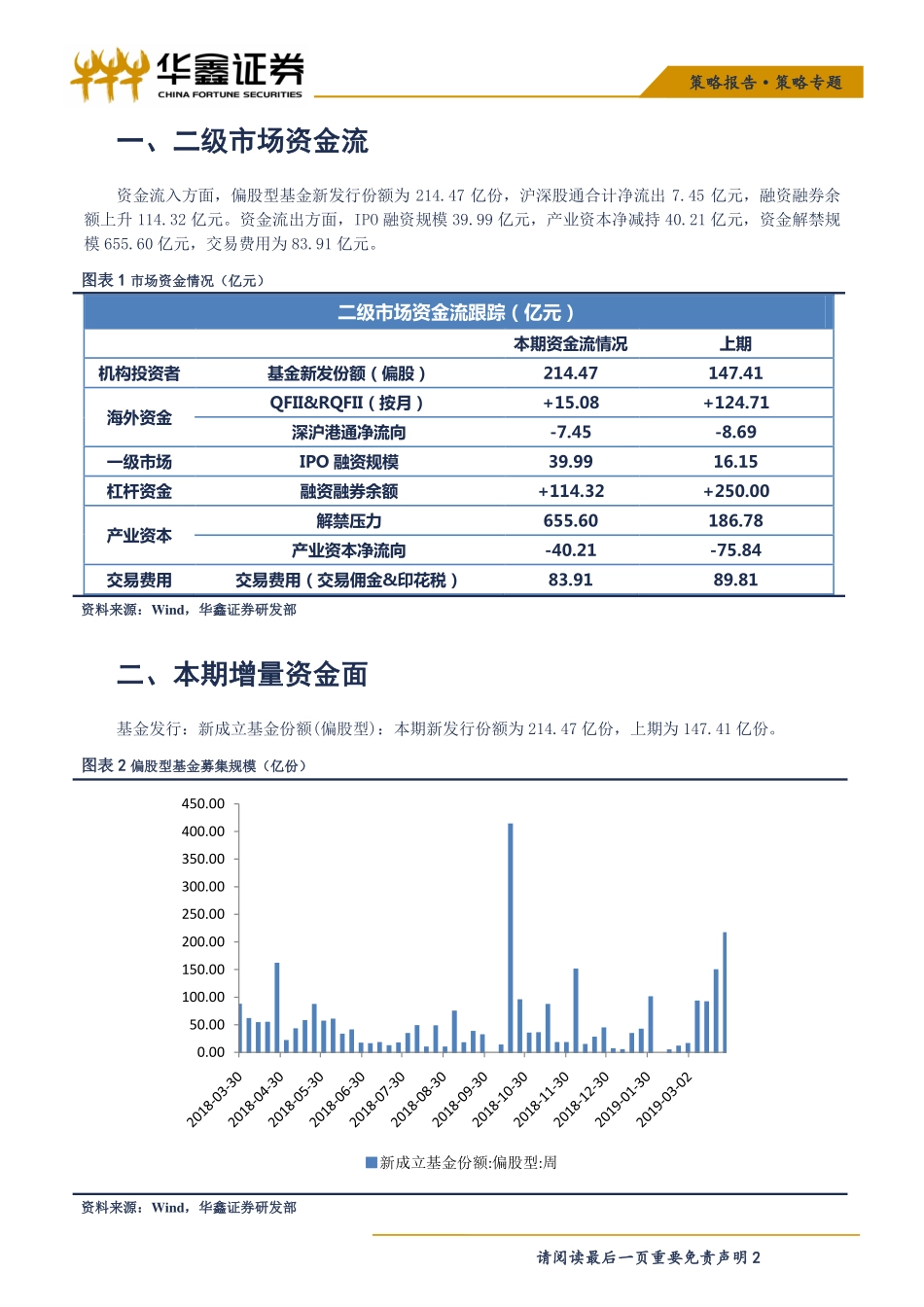

规范、专业、创新请阅读最后一页重要免责声明1华鑫证券·策略专题证券研究报告·策略报告·策略专题华鑫证券研究发展部分析师:严凯文执业证书编号S1050516080001电话:021-54967584邮箱:yankw@cfsc.com.cn董冰华执业证书编号S1050515080001电话:021-54967581邮箱:dongbh@cfsc.com.cn华鑫证券有限责任公司研究发展部地址:上海市徐汇区肇嘉浜路750号邮编:200030电话:(8621)64339000网址:http://www.cfsc.com.cn增量资金面:基金发行:新成立基金份额(偏股型):本期新发行份额为214.47亿份,上期为147.41亿份。QFII/RQFII净额:QFII:3月资金净流入1.5亿美元,2月资金净流入1亿美元;RQFII:3月资金净流入5亿元人民币,2月资金净流入118亿元人民币。沪股通与深股通:本期沪股通资金为净流出,深股通资金为净流入。本期沪股通净流出8.13亿元(上期净流入28.26亿元),深股通资金净流入0.68亿元(上期净流出36.95亿元);合计净流出7.45亿元(上期净流出8.69亿元)。融资融券余额:融资融券余额环比上升114.32亿元,截止到03月29日,两市融资余额9132.37亿元(上期9016.90亿元),融券余额90.10亿元(上期91.25亿元)。资金压力面:产业资本增减持:本期二级市场净减持40.21亿元(上期净减持75.84亿元)。IPO融资规模:本期上市新股5家,总募集资金39.99亿元(上期上市新股2家,总筹集资金16.15亿元)。解禁压力:潜在解禁资金方面,本期(0325-03229)市场迎来约655.60亿元潜在解禁压力,上期(0318-0322)、下期(0401-0404)市场的解禁压力规模分别为186.78、207.53亿元。交易费用:本期交易费用83.91亿元(上期89.81亿元)。公开市场操作:公开市场:本期央行公开市场操作,货币投放0亿元,货币回笼1100亿元,货币净回笼1100亿元。(上期货币投放1100亿元,货币回笼200亿元,货币净投放900亿元)。市场资金价格:货币市场:本期,SHIBOR隔夜利率下调13.4bp,SHIBOR一周利率上调3.4bp;银行间质押式回购加权利率(1天)上调4.4bp,银行间质押式回购加权利率(7天)上调42.4bp;3个月同业存单收益率下调20.6bp;银行间同业拆借加权利率(1天)下调9.19bp;银行间同业拆借加权利率(7天)上调15.91bp。国债市场:1年期国债收益率上调1.23bp,10年期国债下调2.52bp。理财市场:人民币理财产品收益率(3个月)为4.28%,下调0.57bp。风险提示:中美贸易摩擦加剧、行业政策低于预期、流动性持续紧缩2019年04月03...