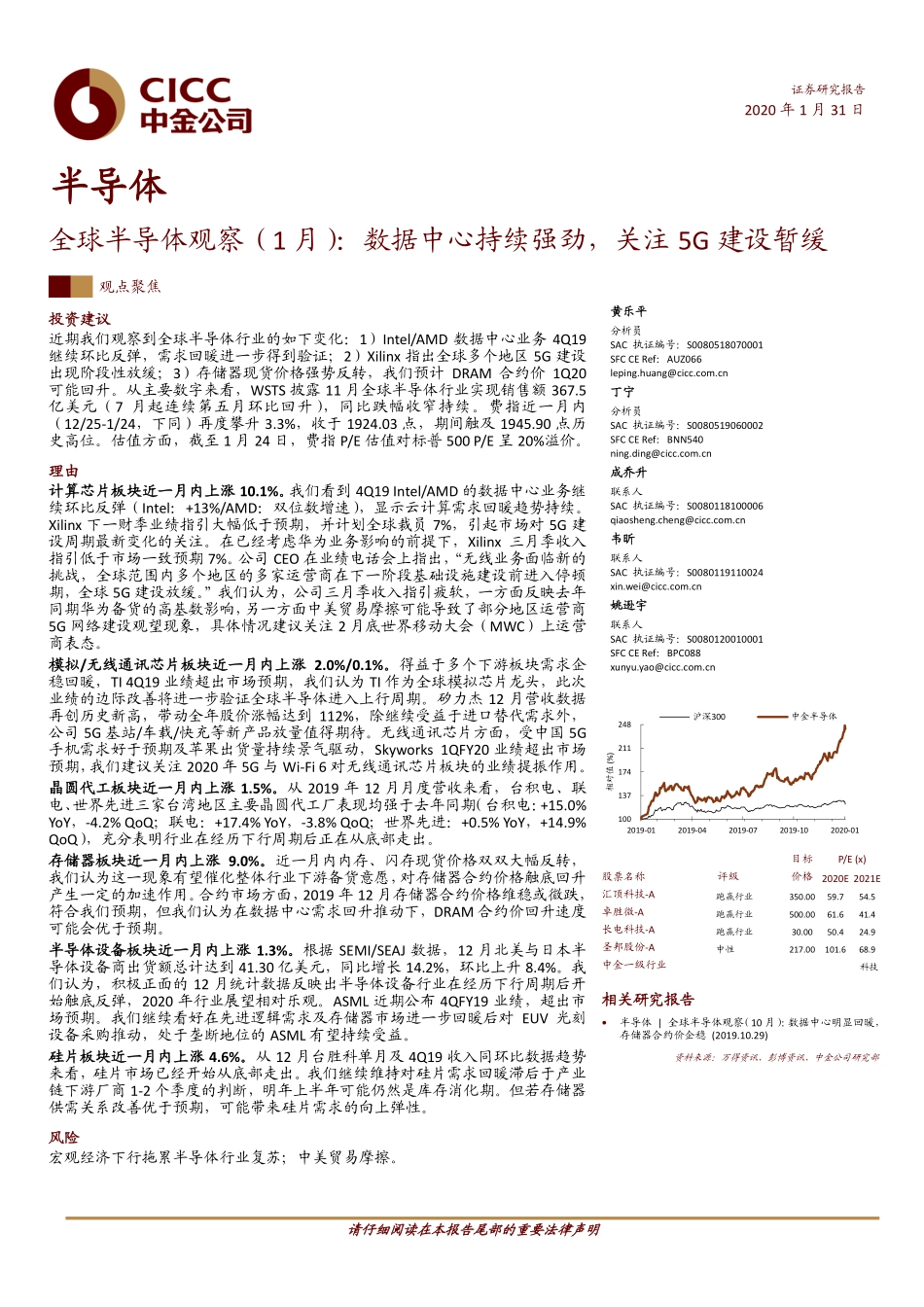

请仔细阅读在本报告尾部的重要法律声明证券研究报告2020年1月31日半导体全球半导体观察(1月):数据中心持续强劲,关注5G建设暂缓观点聚焦投资建议近期我们观察到全球半导体行业的如下变化:1)Intel/AMD数据中心业务4Q19继续环比反弹,需求回暖进一步得到验证;2)Xilinx指出全球多个地区5G建设出现阶段性放缓;3)存储器现货价格强势反转,我们预计DRAM合约价1Q20可能回升。从主要数字来看,WSTS披露11月全球半导体行业实现销售额367.5亿美元(7月起连续第五月环比回升),同比跌幅收窄持续。费指近一月内(12/25-1/24,下同)再度攀升3.3%,收于1924.03点,期间触及1945.90点历史高位。估值方面,截至1月24日,费指P/E估值对标普500P/E呈20%溢价。理由计算芯片板块近一月内上涨10.1%。我们看到4Q19Intel/AMD的数据中心业务继续环比反弹(Intel:+13%/AMD:双位数增速),显示云计算需求回暖趋势持续。Xilinx下一财季业绩指引大幅低于预期,并计划全球裁员7%,引起市场对5G建设周期最新变化的关注。在已经考虑华为业务影响的前提下,Xilinx三月季收入指引低于市场一致预期7%。公司CEO在业绩电话会上指出,“无线业务面临新的挑战,全球范围内多个地区的多家运营商在下一阶段基础设施建设前进入停顿期,全球5G建设放缓。”我们认为,公司三月季收入指引疲软,一方面反映去年同期华为备货的高基数影响,另一方面中美贸易摩擦可能导致了部分地区运营商5G网络建设观望现象,具体情况建议关注2月底世界移动大会(MWC)上运营商表态。模拟/无线通讯芯片板块近一月内上涨2.0%/0.1%。得益于多个下游板块需求企稳回暖,TI4Q19业绩超出市场预期,我们认为TI作为全球模拟芯片龙头,此次业绩的边际改善将进一步验证全球半导体进入上行周期。矽力杰12月营收数据再创历史新高,带动全年股价涨幅达到112%,除继续受益于进口替代需求外,公司5G基站/车载/快充等新产品放量值得期待。无线通讯芯片方面,受中国5G手机需求好于预期及苹果出货量持续景气驱动,Skyworks1QFY20业绩超出市场预期,我们建议关注2020年5G与Wi-Fi6对无线通讯芯片板块的业绩提振作用。晶圆代工板块近一月内上涨1.5%。从2019年12月月度营收来看,台积电、联电、世界先进三家台湾地区主要晶圆代工厂表现均强于去年同期(台积电:+15.0%YoY,-4.2%QoQ;联电:+17.4%YoY,-3.8%QoQ;世界先进:+0.5%YoY,+14.9%QoQ),充分表明行业在经历下行周期后正在从底部走出。存储器板块近一月内上涨9.0%...