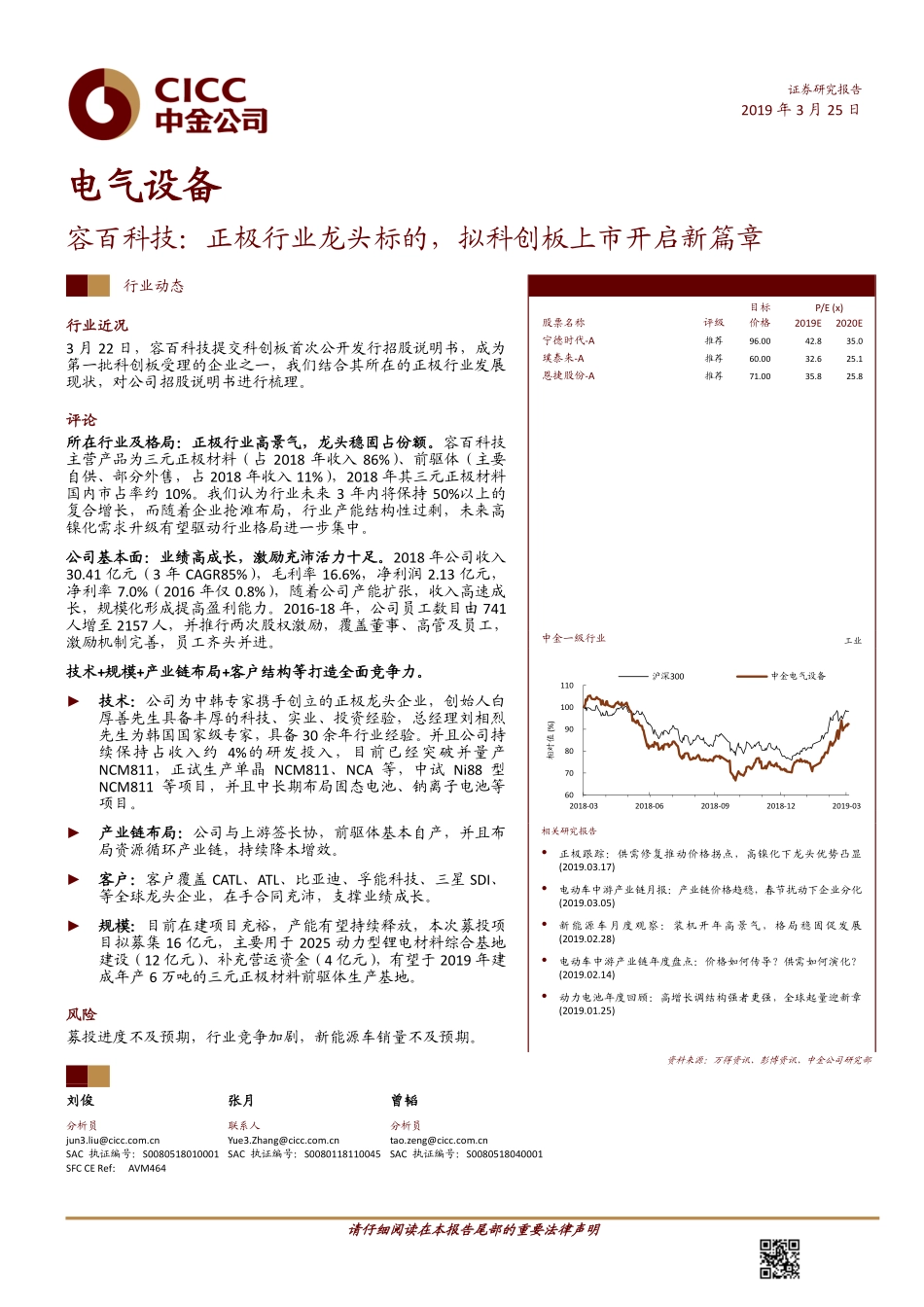

请仔细阅读在本报告尾部的重要法律声明证券研究报告2019年3月25日电气设备容百科技:正极行业龙头标的,拟科创板上市开启新篇章行业动态行业近况3月22日,容百科技提交科创板首次公开发行招股说明书,成为第一批科创板受理的企业之一,我们结合其所在的正极行业发展现状,对公司招股说明书进行梳理。评论所在行业及格局:正极行业高景气,龙头稳固占份额。容百科技主营产品为三元正极材料(占2018年收入86%)、前驱体(主要自供、部分外售,占2018年收入11%),2018年其三元正极材料国内市占率约10%。我们认为行业未来3年内将保持50%以上的复合增长,而随着企业抢滩布局,行业产能结构性过剩,未来高镍化需求升级有望驱动行业格局进一步集中。公司基本面:业绩高成长,激励充沛活力十足。2018年公司收入30.41亿元(3年CAGR85%),毛利率16.6%,净利润2.13亿元,净利率7.0%(2016年仅0.8%),随着公司产能扩张,收入高速成长,规模化形成提高盈利能力。2016-18年,公司员工数目由741人增至2157人,并推行两次股权激励,覆盖董事、高管及员工,激励机制完善,员工齐头并进。技术+规模+产业链布局+客户结构等打造全面竞争力。►技术:公司为中韩专家携手创立的正极龙头企业,创始人白厚善先生具备丰厚的科技、实业、投资经验,总经理刘相烈先生为韩国国家级专家,具备30余年行业经验。并且公司持续保持占收入约4%的研发投入,目前已经突破并量产NCM811,正试生产单晶NCM811、NCA等,中试Ni88型NCM811等项目,并且中长期布局固态电池、钠离子电池等项目。►产业链布局:公司与上游签长协,前驱体基本自产,并且布局资源循环产业链,持续降本增效。►客户:客户覆盖CATL、ATL、比亚迪、孚能科技、三星SDI、等全球龙头企业,在手合同充沛,支撑业绩成长。►规模:目前在建项目充裕,产能有望持续释放,本次募投项目拟募集16亿元,主要用于2025动力型锂电材料综合基地建设(12亿元)、补充营运资金(4亿元),有望于2019年建成年产6万吨的三元正极材料前驱体生产基地。风险募投进度不及预期,行业竞争加剧,新能源车销量不及预期。目标P/E(x)股票名称评级价格2019E2020E宁德时代-A推荐96.0042.835.0璞泰来-A推荐60.0032.625.1恩捷股份-A推荐71.0035.825.8中金一级行业工业相关研究报告•正极跟踪:供需修复推动价格拐点,高镍化下龙头优势凸显(2019.03.17)•电动车中游产业链月报:产业链价格趋稳,春节扰动下企业分化(2019.03.05)•新能源车月度观察:装...