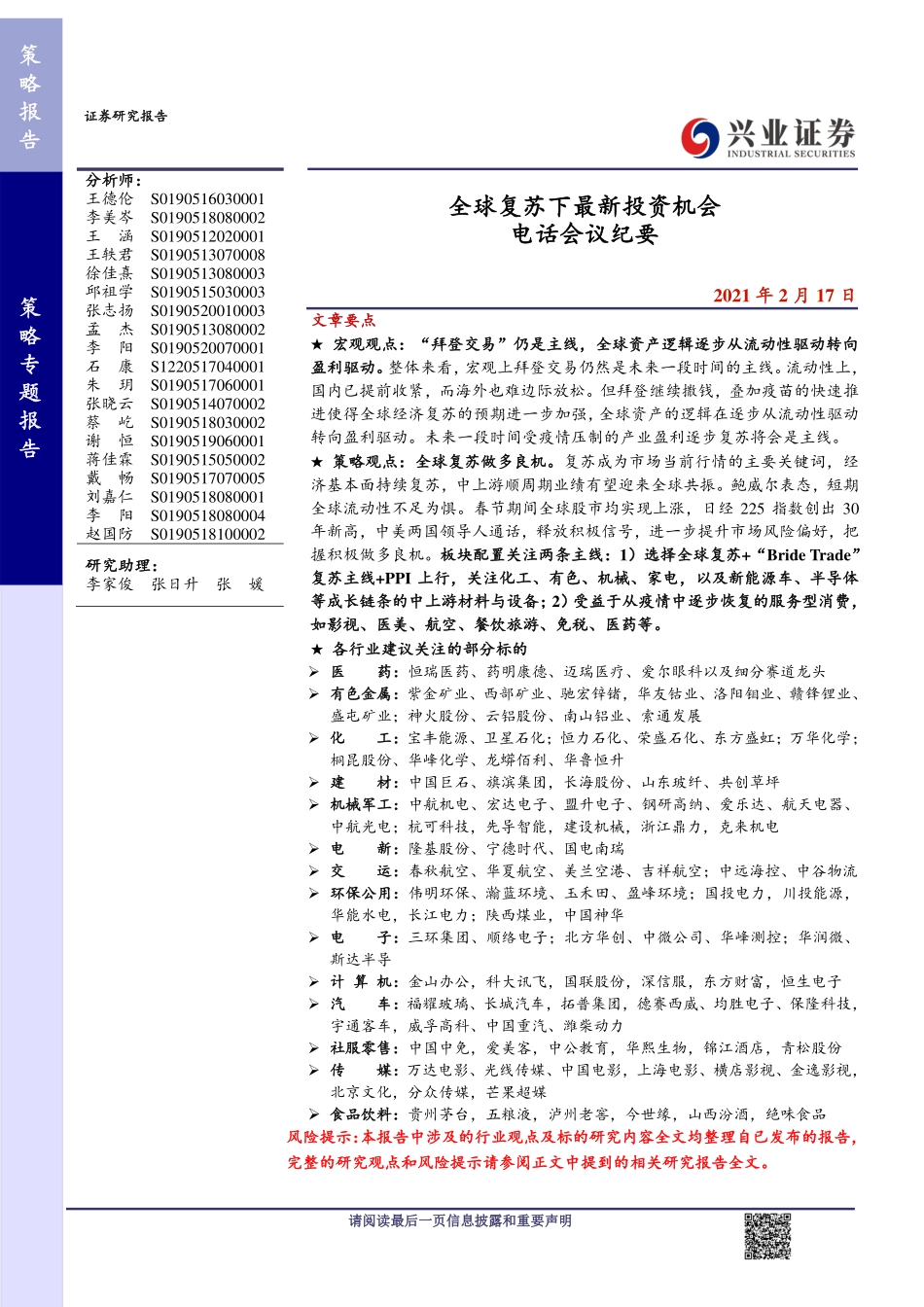

请阅读最后一页信息披露和重要声明策略报告策略专题报告证券研究报告分析师:王德伦S0190516030001李美岑S0190518080002王涵S0190512020001王轶君S0190513070008徐佳熹S0190513080003邱祖学S0190515030003张志扬S0190520010003孟杰S0190513080002李阳S0190520070001石康S1220517040001朱玥S0190517060001张晓云S0190514070002蔡屹S0190518030002谢恒S0190519060001蒋佳霖S0190515050002戴畅S0190517070005刘嘉仁S0190518080001李阳S0190518080004赵国防S0190518100002研究助理:李家俊张日升张媛文章要点#summary#★宏观观点:“拜登交易”仍是主线,全球资产逻辑逐步从流动性驱动转向盈利驱动。整体来看,宏观上拜登交易仍然是未来一段时间的主线。流动性上,国内已提前收紧,而海外也难边际放松。但拜登继续撒钱,叠加疫苗的快速推进使得全球经济复苏的预期进一步加强,全球资产的逻辑在逐步从流动性驱动转向盈利驱动。未来一段时间受疫情压制的产业盈利逐步复苏将会是主线。★策略观点:全球复苏做多良机。复苏成为市场当前行情的主要关键词,经济基本面持续复苏,中上游顺周期业绩有望迎来全球共振。鲍威尔表态,短期全球流动性不足为惧。春节期间全球股市均实现上涨,日经225指数创出30年新高,中美两国领导人通话,释放积极信号,进一步提升市场风险偏好,把握积极做多良机。板块配置关注两条主线:1)选择全球复苏+“BrideTrade”复苏主线+PPI上行,关注化工、有色、机械、家电,以及新能源车、半导体等成长链条的中上游材料与设备;2)受益于从疫情中逐步恢复的服务型消费,如影视、医美、航空、餐饮旅游、免税、医药等。★各行业建议关注的部分标的➢医药:恒瑞医药、药明康德、迈瑞医疗、爱尔眼科以及细分赛道龙头➢有色金属:紫金矿业、西部矿业、驰宏锌锗,华友钴业、洛阳钼业、赣锋锂业、盛屯矿业;神火股份、云铝股份、南山铝业、索通发展➢化工:宝丰能源、卫星石化;恒力石化、荣盛石化、东方盛虹;万华化学;桐昆股份、华峰化学、龙蟒佰利、华鲁恒升➢建材:中国巨石、旗滨集团,长海股份、山东玻纤、共创草坪➢机械军工:中航机电、宏达电子、盟升电子、钢研高纳、爱乐达、航天电器、中航光电;杭可科技,先导智能,建设机械,浙江鼎力,克来机电➢电新:隆基股份、宁德时代、国电南瑞➢交运:春秋航空、华夏航空、美兰空港、吉祥航空;中远海控、中谷物流➢环保公用:伟明环保、瀚蓝环境、玉禾田、盈峰环境;国投电力,川投能源...