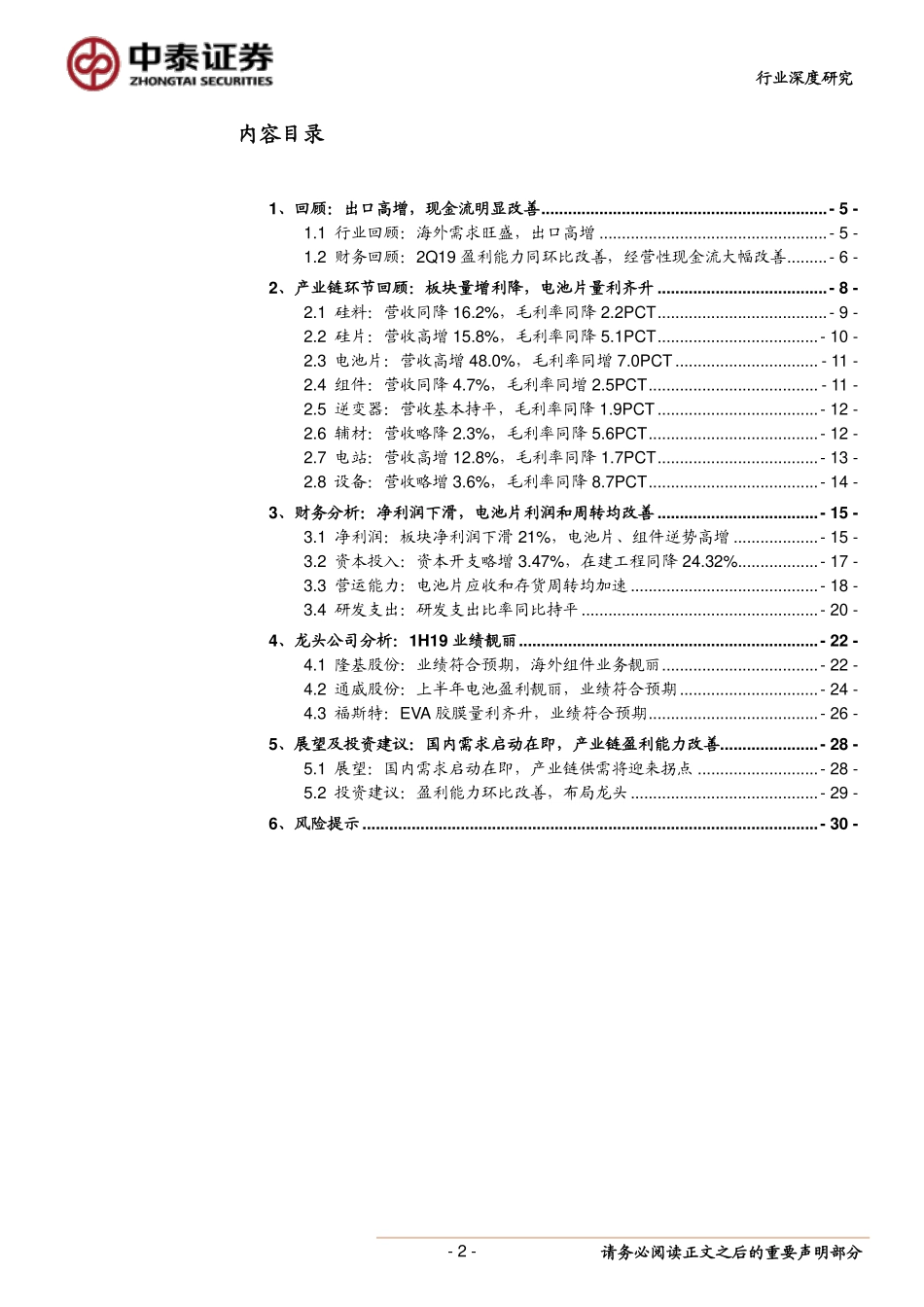

请务必阅读正文之后的重要声明部分[Table_Industry]证券研究报告/行业深度报告2019年09月02日电气设备2019中报总结:电池片靓丽,产业供需拐点在即-光伏系列研究报告之六[Table_Main][Table_Title]评级:增持(维持)分析师:苏晨执业证书编号:S0740519050003Email:suchen@r.qlzq.com.cn分析师:花秀宁执业证书编号:S0740519070001[Table_Profit]基本状况上市公司数164行业总市值(百万元)1317159行业流通市值(百万元)1059375[Table_QuotePic]行业-市场走势对比公司持有该股票比例[Table_Report]相关报告<中报高增预示周转率拐点已至,静待净利率回升><破茧成蝶,向阳而生-2019年新能源中期投资策略><风光政策落地,行业景气向上>[Table_Finance]简称股价(元)EPSPE评级20182019E2020E2021E20182019E2020E2021E隆基股份27.650.921.351.651.9430201714买入通威股份14.650.520.801.051.2328181412买入福斯特42.301.441.371.571.8329312723买入信义光能4.470.220.260.320.3820171412买入*信义光能盈利数据来自wind一致预期,单位RMB[Table_Summary]投资要点海外需求旺盛,出口高增,6月中旬产业链价格出现分化。由于竞价项目启动较晚,国内1H19光伏新增并网容量11.4GW,同比降低53.1%,去年531之后光伏产业链价格下滑40-50%,海外需求得到刺激,1H19中国光伏组件出口32.2GW,同增86%。由于国内外630小抢装结束,加上欧洲夏季假期,7-8月需求出现相对空窗期,单晶电池和单晶组件从6月中旬以来价格分别下滑约25%/13%,而致密料和单晶硅片由于供需格局价格坚挺。2Q19盈利能力同环比改善。1H19年SW光伏设备实现营收787.88亿元,同增10.20%;扣非归母净利润47.67亿元,同增105.05%。2Q19SW光伏设备实现营收451.28亿元,同增6.64%;归母净利润27.92亿元,同增16.88%%;毛利率23.17%,同比增加1.98PCT,环比增加2.92PCT。1H19电池片量利齐升。1H19除组件、辅材、硅料收入降低之外,其他环节营收均实现增长,而电池片与组件环节是产业链仅有的毛利率回升的环节。1H19电池片环节是唯一实现量利齐升的环节,主要原因:(1)2015-2016年该环节毛利率一直小于0,加速行业洗牌,龙头市占率不断提升;(2)2019年上半年PERC电池由于高效项目等需求驱动存在超额收益。净利润下滑,电池片利润和周转均改善。从净利润角度看,1H19光伏板块扣非净利润58.58亿元,同降21.39%,净利率4.76%,同降1.55PCT,但电池片、组件、辅材扣非净利润同比增加。从资本投入角度...