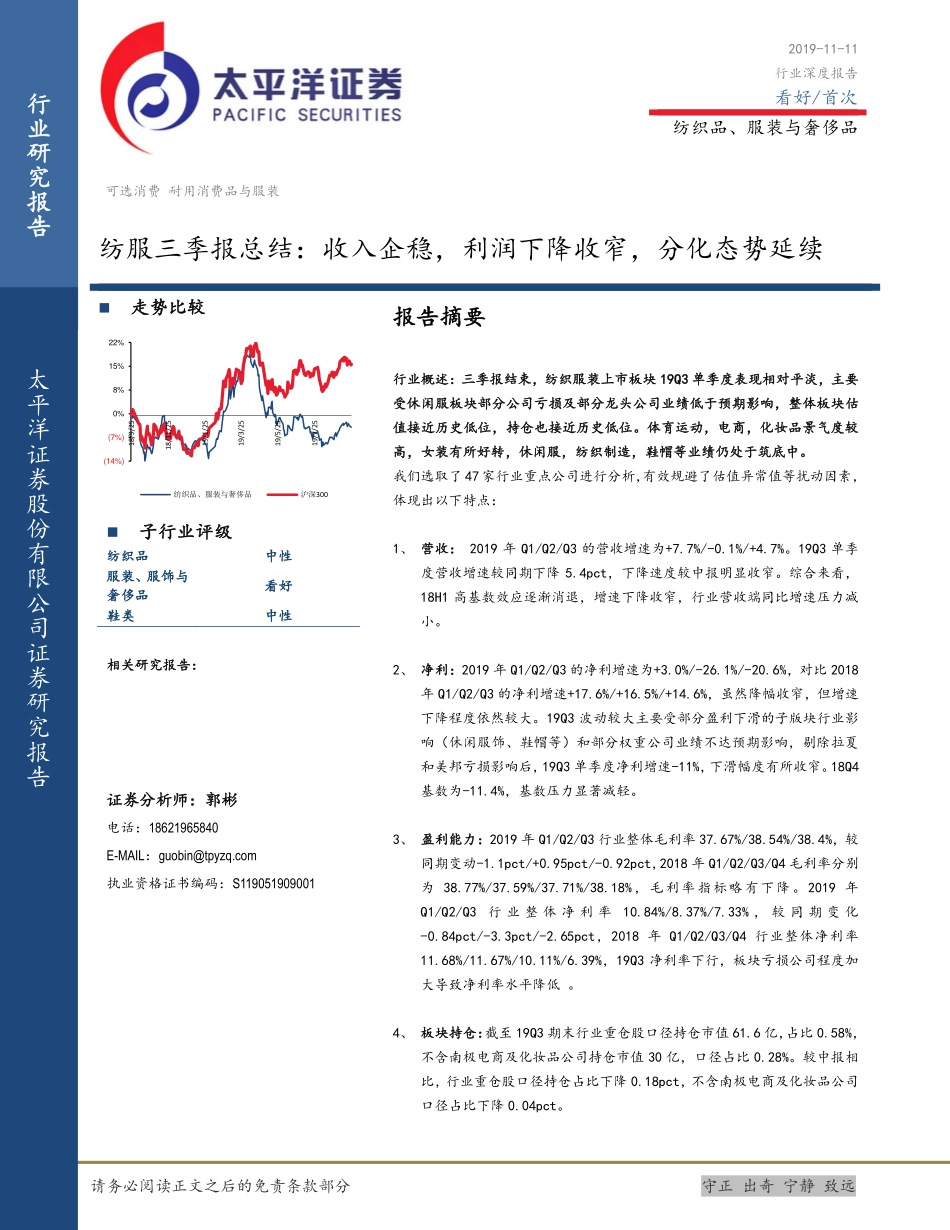

请务必阅读正文之后的免责条款部分守正出奇宁静致远[Table_Title]可选消费耐用消费品与服装纺服三季报总结:收入企稳,利润下降收窄,分化态势延续[Table_Summary]报告摘要行业概述:三季报结束,纺织服装上市板块19Q3单季度表现相对平淡,主要受休闲服板块部分公司亏损及部分龙头公司业绩低于预期影响,整体板块估值接近历史低位,持仓也接近历史低位。体育运动,电商,化妆品景气度较高,女装有所好转,休闲服,纺织制造,鞋帽等业绩仍处于筑底中。我们选取了47家行业重点公司进行分析,有效规避了估值异常值等扰动因素,体现出以下特点:1、营收:2019年Q1/Q2/Q3的营收增速为+7.7%/-0.1%/+4.7%。19Q3单季度营收增速较同期下降5.4pct,下降速度较中报明显收窄。综合来看,18H1高基数效应逐渐消退,增速下降收窄,行业营收端同比增速压力减小。2、净利:2019年Q1/Q2/Q3的净利增速为+3.0%/-26.1%/-20.6%,对比2018年Q1/Q2/Q3的净利增速+17.6%/+16.5%/+14.6%,虽然降幅收窄,但增速下降程度依然较大。19Q3波动较大主要受部分盈利下滑的子版块行业影响(休闲服饰、鞋帽等)和部分权重公司业绩不达预期影响,剔除拉夏和美邦亏损影响后,19Q3单季度净利增速-11%,下滑幅度有所收窄。18Q4基数为-11.4%,基数压力显著减轻。3、盈利能力:2019年Q1/Q2/Q3行业整体毛利率37.67%/38.54%/38.4%,较同期变动-1.1pct/+0.95pct/-0.92pct,2018年Q1/Q2/Q3/Q4毛利率分别为38.77%/37.59%/37.71%/38.18%,毛利率指标略有下降。2019年Q1/Q2/Q3行业整体净利率10.84%/8.37%/7.33%,较同期变化-0.84pct/-3.3pct/-2.65pct,2018年Q1/Q2/Q3/Q4行业整体净利率11.68%/11.67%/10.11%/6.39%,19Q3净利率下行,板块亏损公司程度加大导致净利率水平降低。4、板块持仓:截至19Q3期末行业重仓股口径持仓市值61.6亿,占比0.58%,不含南极电商及化妆品公司持仓市值30亿,口径占比0.28%。较中报相比,行业重仓股口径持仓占比下降0.18pct,不含南极电商及化妆品公司口径占比下降0.04pct。走势比较[Table_IndustryList]子行业评级纺织品中性服装、服饰与奢侈品看好鞋类中性[Table_ReportInfo]相关研究报告:[Table_Author]证券分析师:郭彬电话:18621965840E-MAIL:guobin@tpyzq.com执业资格证书编码:S119051909001(14%)(7%)0%8%15%22%18/9/2518/11/2519/1/2519/3/2519/5/2519/7/25纺织品、服装与奢侈品沪深300[Table_Message]2019-11-11行业深度报告看好/首次纺织品、服装与奢侈品...