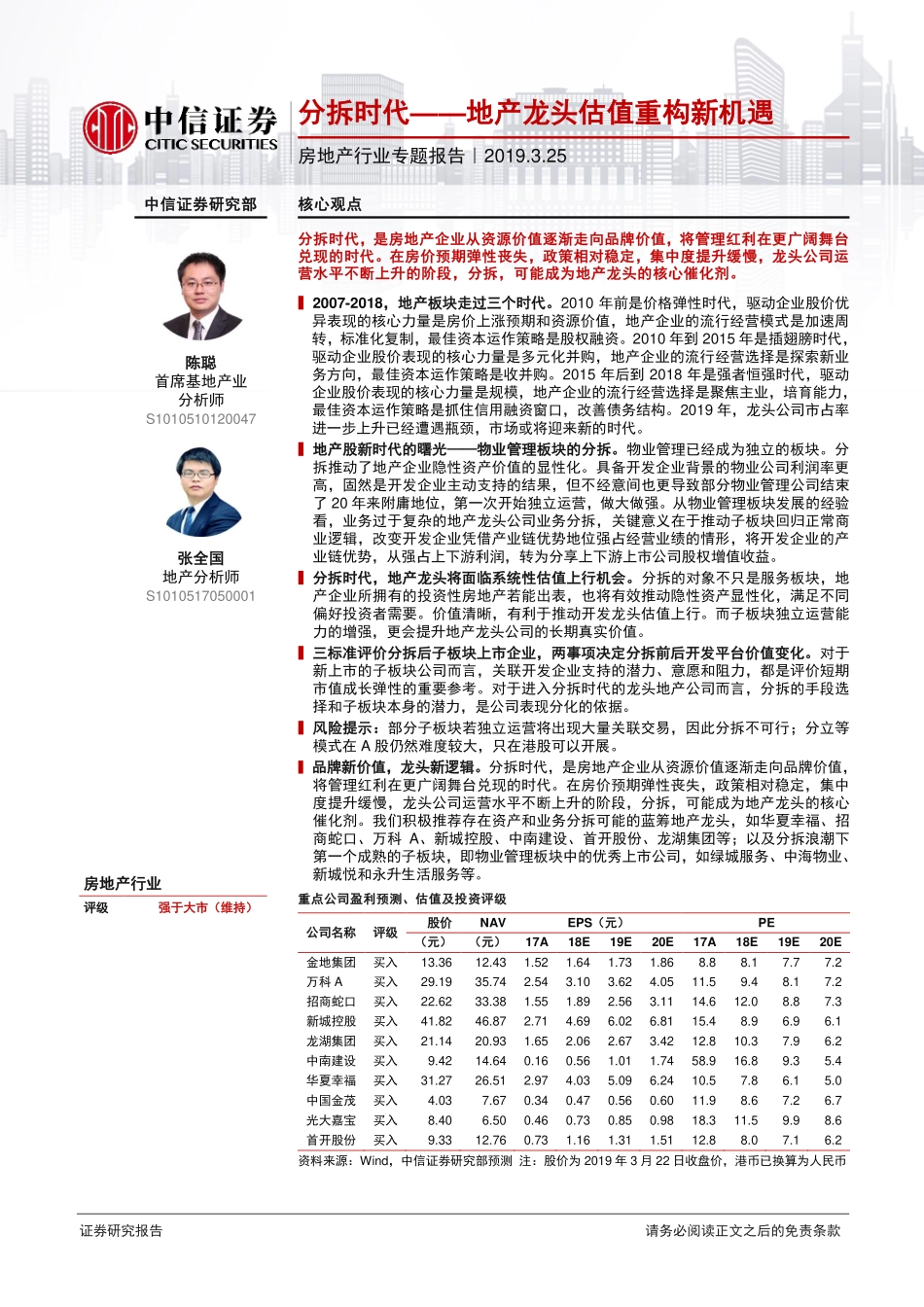

证券研究报告请务必阅读正文之后的免责条款分拆时代——地产龙头估值重构新机遇房地产行业专题报告|2019.3.25中信证券研究部核心观点陈聪首席基地产业分析师S1010510120047张全国地产分析师S1010517050001分拆时代,是房地产企业从资源价值逐渐走向品牌价值,将管理红利在更广阔舞台兑现的时代。在房价预期弹性丧失,政策相对稳定,集中度提升缓慢,龙头公司运营水平不断上升的阶段,分拆,可能成为地产龙头的核心催化剂。▍2007-2018,地产板块走过三个时代。2010年前是价格弹性时代,驱动企业股价优异表现的核心力量是房价上涨预期和资源价值,地产企业的流行经营模式是加速周转,标准化复制,最佳资本运作策略是股权融资。2010年到2015年是插翅膀时代,驱动企业股价表现的核心力量是多元化并购,地产企业的流行经营选择是探索新业务方向,最佳资本运作策略是收并购。2015年后到2018年是强者恒强时代,驱动企业股价表现的核心力量是规模,地产企业的流行经营选择是聚焦主业,培育能力,最佳资本运作策略是抓住信用融资窗口,改善债务结构。2019年,龙头公司市占率进一步上升已经遭遇瓶颈,市场或将迎来新的时代。▍地产股新时代的曙光——物业管理板块的分拆。物业管理已经成为独立的板块。分拆推动了地产企业隐性资产价值的显性化。具备开发企业背景的物业公司利润率更高,固然是开发企业主动支持的结果,但不经意间也更导致部分物业管理公司结束了20年来附庸地位,第一次开始独立运营,做大做强。从物业管理板块发展的经验看,业务过于复杂的地产龙头公司业务分拆,关键意义在于推动子板块回归正常商业逻辑,改变开发企业凭借产业链优势地位强占经营业绩的情形,将开发企业的产业链优势,从强占上下游利润,转为分享上下游上市公司股权增值收益。▍分拆时代,地产龙头将面临系统性估值上行机会。分拆的对象不只是服务板块,地产企业所拥有的投资性房地产若能出表,也将有效推动隐性资产显性化,满足不同偏好投资者需要。价值清晰,有利于推动开发龙头估值上行。而子板块独立运营能力的增强,更会提升地产龙头公司的长期真实价值。▍三标准评价分拆后子板块上市企业,两事项决定分拆前后开发平台价值变化。对于新上市的子板块公司而言,关联开发企业支持的潜力、意愿和阻力,都是评价短期市值成长弹性的重要参考。对于进入分拆时代的龙头地产公司而言,分拆的手段选择和子板块本身的潜力,是公司表现分化的依据。▍风险提示:部分子板块若独立...