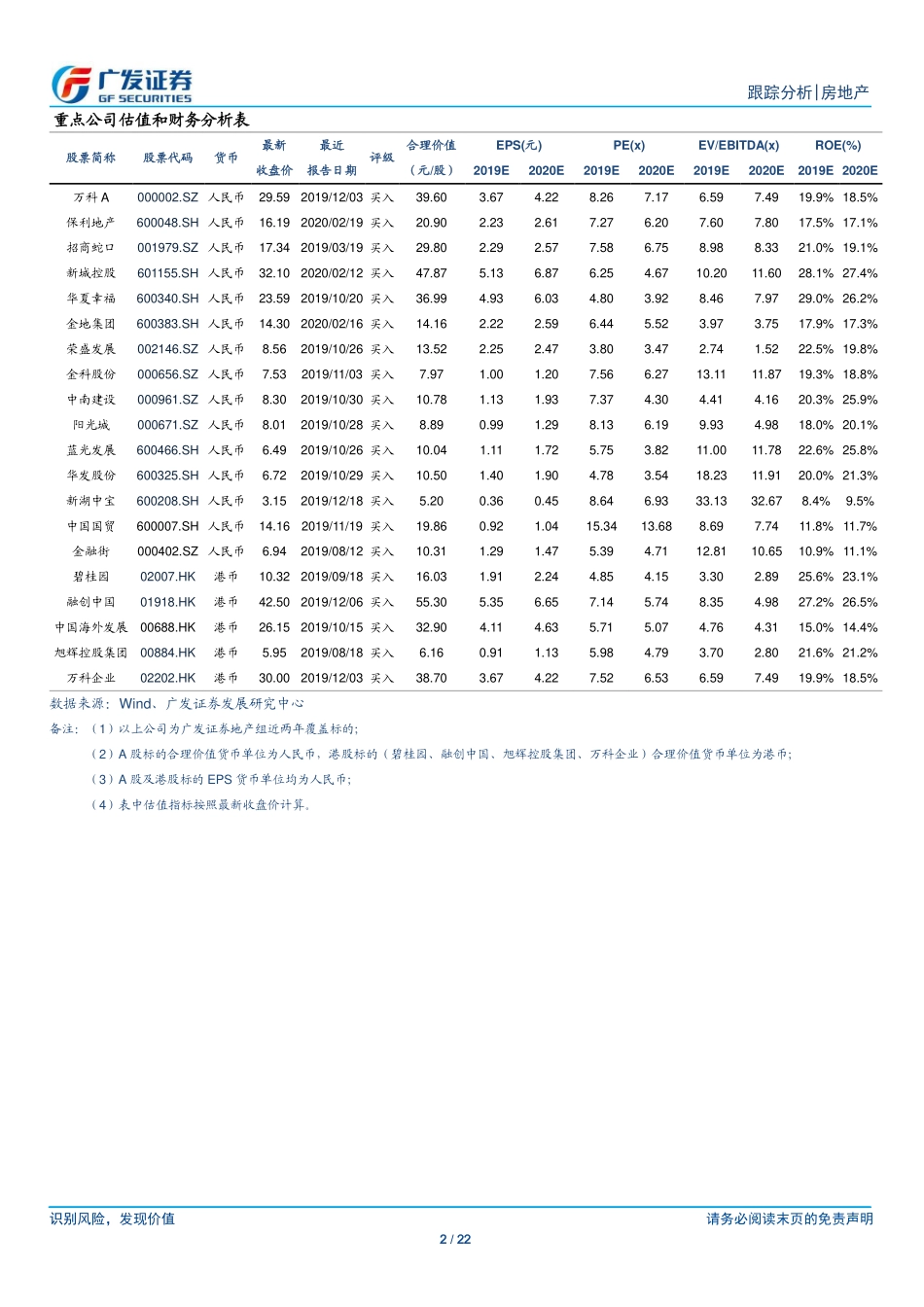

识别风险,发现价值请务必阅读末页的免责声明1/22[Table_Page]跟踪分析|房地产证券研究报告[Table_Title]房地产行业资产荒与逆周期政策将推升板块配置价值[Table_Summary]核心观点:本周政策情况:“稳增长”压力日益增大,房企支持政策向需求端扩散。随疫情逐步控制,习近平总书记强调,要加大宏观政策调节力度,防止经济运行滑出合理区间。银保监会首席风险官肖远企表示,地方可以在“房住不炒”大方向下,遵循“一城一策”的原则,根据城市具体情况安排房地产金融政策。地方层面,对房企进行定向支持的省市数量明显增加,值得注意的是,除了常规的供给端政策支持以外,不少地方还出台了需求端的支持政策,其中厦门放松了人才限购政策。本周基本面情况:2月成交继续承压,土地市场维持韧性。20年2月,45城新房成交同比下滑69.8%,单月成交规模与同比均创14年以来历史新低,二手房单月成交规模也创14年以来新低。价格方面,2月百城房价下跌城市数量增加至72个,创15年来最多,但11城住宅库存仍维持较低水平。土地市场方面,2月300城全类型用地出让金同比增长13%,土地市场仍然有一定韧性,房企拿地积极性较高。重点公司跟踪:本周融资规模仍旧处于较高水平。信用债及海外债发行总规模150.9亿元,此外,本周万科、中南及首创置业公告信用债发行计划,规模合计190亿元。除富力地产外,其余债券较同公司可比债券发行成本有所下行。根据克而瑞数据,20年2月全国百强房企销售规模为历史新低,债权融资作为房企除销售回款外主要的资金来源之一,自20年1月整体房地产行业融资规模提升明显。资产荒与逆周期政策将推升板块配置价值。本周,地产支持政策从供给端向需求端扩散,但政策表态仍然比较谨慎,并未形成明确的政策方向预期。3月开始会陆续公布20年前两个月的各项经济数据,疫情造成的影响也可以得到初步的判断,地产政策后续的走势与整体经济压力息息相关。目前地产行业数据,虽然销售压力较大,但土地成交情况要好于预期,短期政策弹性仍需观察。板块投资方面,低估值、高分红,地产板块价值投资逻辑依然顺畅,资产荒与逆周期政策将推升板块配置价值。个股方面,头部企业具备安全边际且管理红利将进一步释放,集中度提升持续性强于以往,推荐周转回款内生增长强的公司:一线A股龙头推荐:保利地产、金地集团、万科A、招商蛇口,二线A股龙头推荐:中南建设、阳光城、金科股份、蓝光发展、华发股份、荣盛发展,H股龙头推荐:融创中国、中国海...