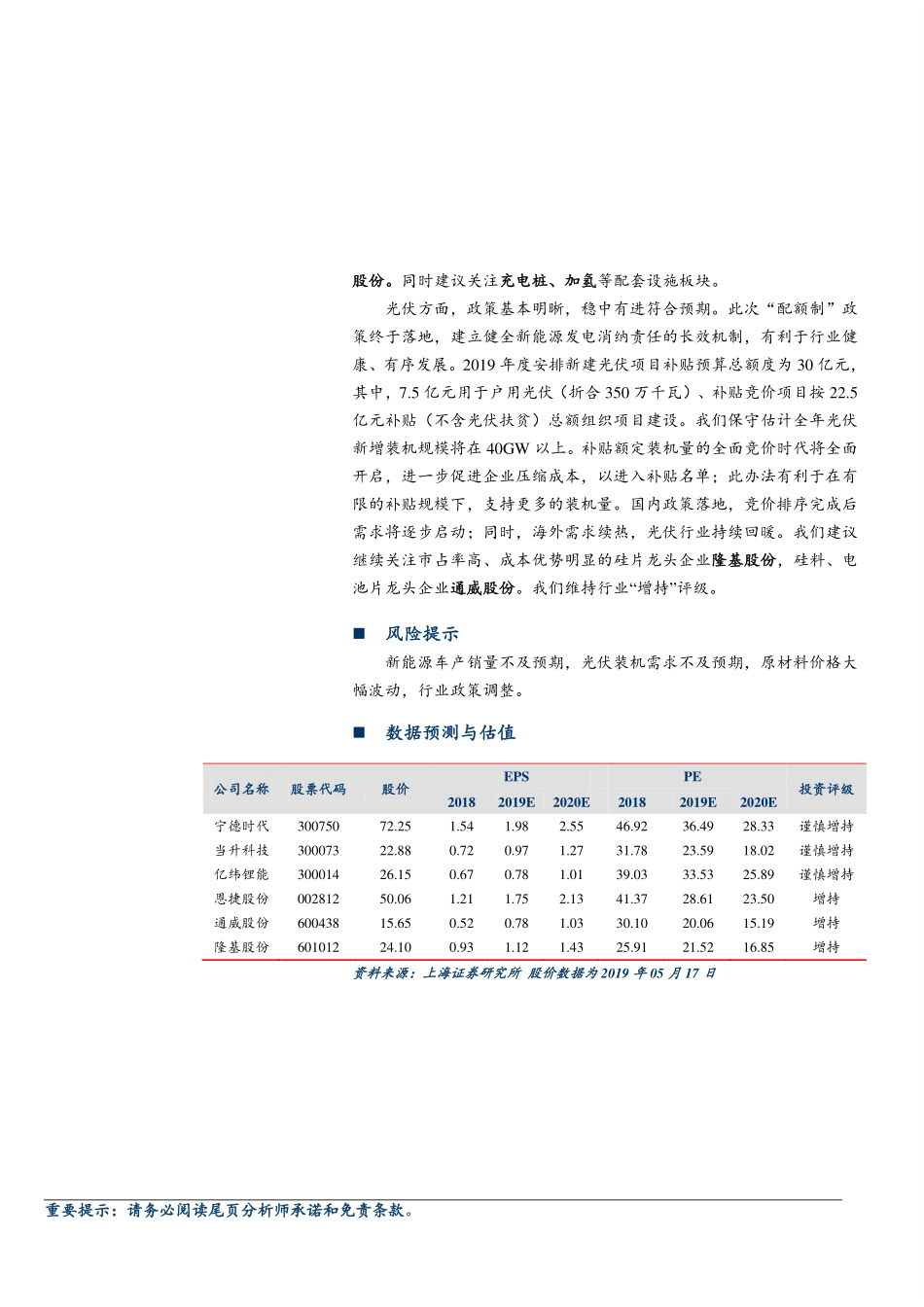

重要提示:请务必阅读尾页分析师承诺和免责条款。行情回顾上周(0513-0517)上证综指下跌1.94%,深证成指下跌2.55%,中小板指下跌3.42%,创业板指下跌3.59%,沪深300指数下跌2.19%,锂电池指数下跌3%,新能源汽车指数下跌4%,光伏指数下跌0.62%,风力发电指数下跌2%。价格追踪锂、钴原材料方面,上周碳酸锂价格探涨,现电碳均价7.75万元/吨,工碳均价6.75万元/吨,较之前上涨500元/吨。钴价则持续下滑,其中电解钴均价于26万元/吨,较之前下跌5000元/吨,四氧化三钴均价位于18.7万元/吨左右。三元材料(523)价格受钴价下滑影响而走弱,均价位于14.3万元/吨,较之前下滑4000元/吨。六氟磷酸锂价格上周平稳,现产品价格主流报12.25万元/吨。光伏材料方面,硅料价格持稳,海外价格则由于汇率变动出现明显下修。硅片、电池片、组件部分则由于大单先前谈定,价格未过多收到汇率波动的影响。目前中国内需回温,部分下游厂商增加备货,后市仍上涨动能。行业动态第320批目录公示:电动车产品暴增,电动摩托车市场巨变;沃尔沃与宁德时代和LG签订电池供货协议;两部委发布可再生能源电力消纳保障机制通知。投资建议新能源汽车产销量的高速增长带动上游动力锂电池的需求。我们预计2019年新能源汽车产量约175万辆,同比增加37.8%;动力锂电装机约76GWh,同比增33.3%。补贴退坡幅度虽然较大,但坚定扶强扶优。头部企业成本、技术、客户优势凸显,行业集中度有望进一步提升,建议关注电池龙头企业宁德时代。补贴大幅退坡下,磷酸铁锂电池性价比优势显现,建议关注与宇通、金龙等客车企业密切合作、动力锂电产能步入收获期的亿纬锂能。新政追求高端却兼顾安全,能量密度要求门槛稳步上调。高镍三元降本增效、大势所趋,建议关注高镍三元龙头当升科技。补贴退坡大环境下,产业链价格承压,出货海外的高端产品有望支撑公司毛利率,建议关注进入海外电池厂供应链的湿法隔膜龙头恩捷增持——维持日期:2019年05月20日行业:电气设备和新能源分析师:洪麟翔Tel:021-53686178E-mail:honglinxiang@shzq.comSAC证书编号:S0870518070001研究助理:孙克遥Tel:021-53686135E-mail:sunkeyao@shzq.ccomSAC证书编号:S0870118050004最近6个月行业指数与沪深300指数比较可再生能源消纳机制终落地,碳酸锂价格探涨证券研究报告/行业研究/行业动态重要提示:请务必阅读尾页分析师承诺和免责条款。股份。同时建议关注充电桩、加氢等配套设施板块。光伏方面,政策基本...