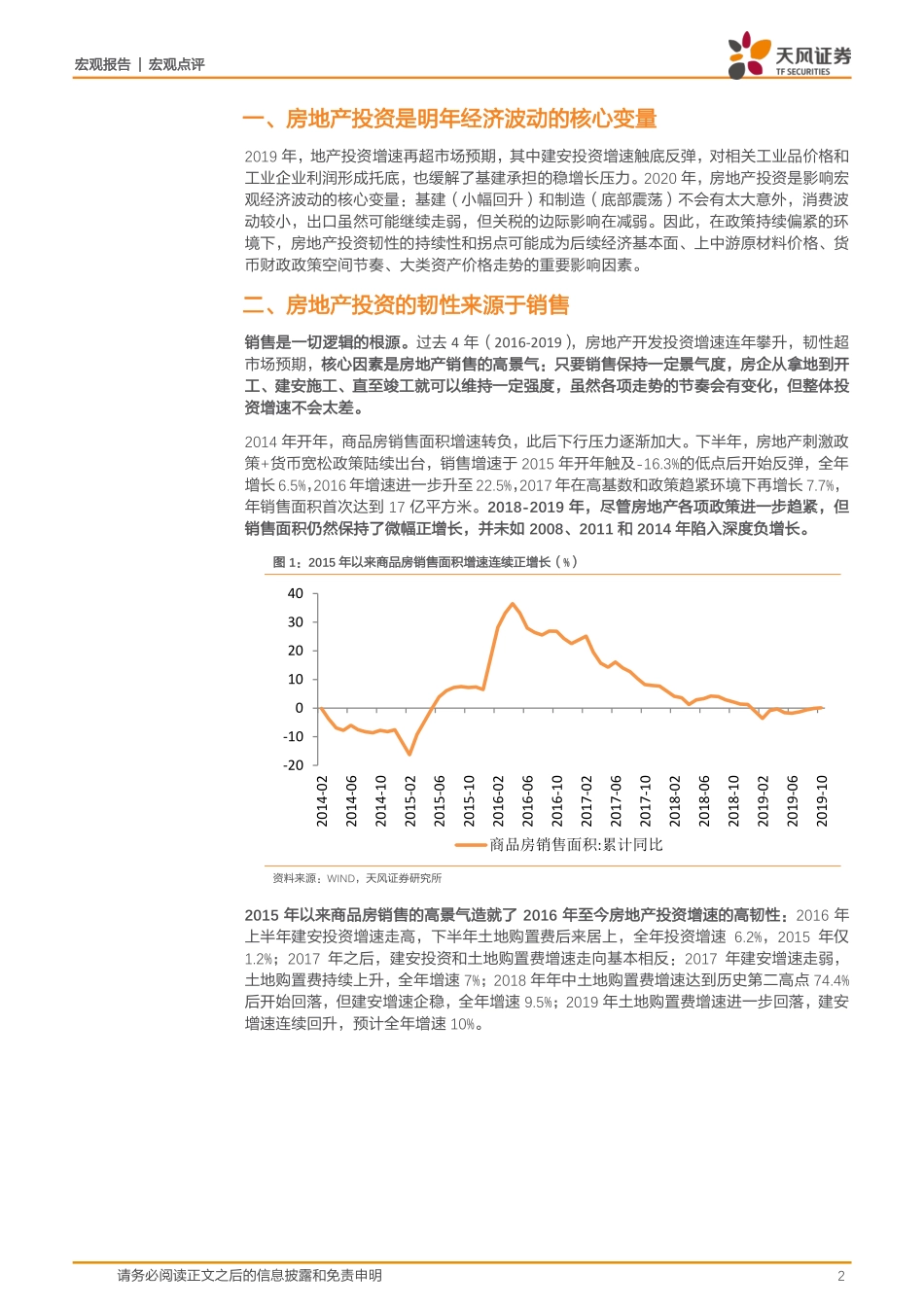

宏观报告|宏观点评请务必阅读正文之后的信息披露和免责申明12020年关于房地产的十个问题证券研究报告2019年12月03日作者宋雪涛分析师SAC执业证书编号:S1110517090003songxuetao@tfzq.com赵宏鹤联系人zhaohonghe@tfzq.com相关报告2016-2019年,房地产开发投资增速连年攀升,核心因素是房地产销售的高景气。2020年,房地产投资可能成为影响宏观经济波动的核心变量。预计2020年商品房销售面积增速-2%~0%(19.1-100.1%),房屋新开工面积增速4%-6%(19.1-1010%),施工面积增速5%-7%(19.1-109%),竣工面积增速20%左右(19.1-10-5.5%)。预计2020年房地产建安投资增速5.4%(19.1-106.7%),20Q1仍在7%以上的高位,Q2出现拐点,至Q3回落至3%-4%;土地购置费增速9%~10%(19.1-1018.4%),节奏上低开高走,开年6%左右。预计2020年房地产开发投资增速6%-6.5%(19.1-1010.3%),整体节奏为逐渐回落,20Q1-Q4当季同比:7.4%、6.8%、5.2%、6.1%,20Q2-Q3加速下行,年底阶段性企稳。风险提示:居民购房政策持续偏紧;房地产施工强度超预期23599571/43348/2019120314:18宏观报告|宏观点评请务必阅读正文之后的信息披露和免责申明2一、房地产投资是明年经济波动的核心变量2019年,地产投资增速再超市场预期,其中建安投资增速触底反弹,对相关工业品价格和工业企业利润形成托底,也缓解了基建承担的稳增长压力。2020年,房地产投资是影响宏观经济波动的核心变量:基建(小幅回升)和制造(底部震荡)不会有太大意外,消费波动较小,出口虽然可能继续走弱,但关税的边际影响在减弱。因此,在政策持续偏紧的环境下,房地产投资韧性的持续性和拐点可能成为后续经济基本面、上中游原材料价格、货币财政政策空间节奏、大类资产价格走势的重要影响因素。二、房地产投资的韧性来源于销售销售是一切逻辑的根源。过去4年(2016-2019),房地产开发投资增速连年攀升,韧性超市场预期,核心因素是房地产销售的高景气:只要销售保持一定景气度,房企从拿地到开工、建安施工、直至竣工就可以维持一定强度,虽然各项走势的节奏会有变化,但整体投资增速不会太差。2014年开年,商品房销售面积增速转负,此后下行压力逐渐加大。下半年,房地产刺激政策+货币宽松政策陆续出台,销售增速于2015年开年触及-16.3%的低点后开始反弹,全年增长6.5%,2016年增速进一步升至22.5%,2017年在高基数和政策趋紧环境下再增长7.7%,年销售面积首次达到17亿平方米。2018-2019年,尽管房地产各项...