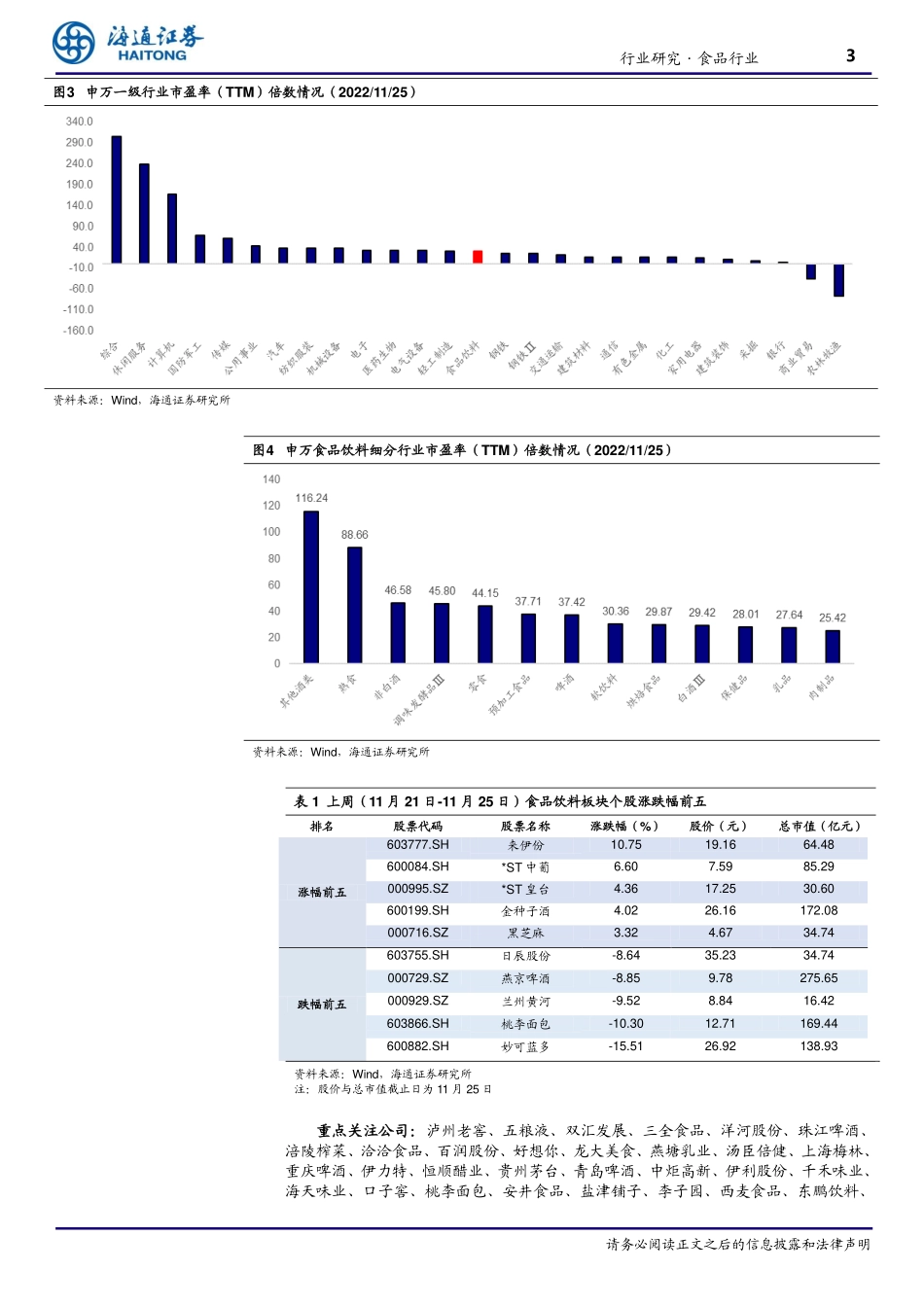

请务必阅读正文之后的信息披露和法律声明[Table_MainInfo]行业研究/食品证券研究报告行业周报2022年11月30日[Table_InvestInfo]投资评级优于大市维持市场表现[Table_QuoteInfo]-31.15%-23.04%-14.92%-6.81%1.31%9.42%2021/122022/32022/62022/9食品海通综指资料来源:海通证券研究所相关研究[Table_ReportInfo]《10月规模以上企业白酒产量同比下降3.2%》2022.11.22《国内原奶价格小幅波动,主产区奶粉价格延续下行》2022.11.21《22年前三季度仁怀经开区酱酒产值630亿》2022.11.15[Table_AuthorInfo]分析师:颜慧菁Email:yhj12866@htsec.com证书:S0850520020001分析师:程碧升Tel:(021)23154171Email:cbs10969@htsec.com证书:S0850520100001分析师:张宇轩Tel:(021)23154172Email:zyx11631@htsec.com证书:S0850520050001联系人:张嘉颖Tel:(021)23154019Email:zjy14705@htsec.com11月中旬全国白酒环比价格总指数下跌0.05%[Table_Summary]投资要点:板块表现:11月21日-11月25日,大盘指数涨跌幅为-0.74%,食品饮料指数涨跌幅为-3.59%,涨跌幅在28个子行业中排名第23。表现前三板块为肉制品(-0.25%),零食(-1.23%),其他酒类(-1.26%)。个股涨幅前三为来伊份(+10.75%)、*ST中葡(+6.60%)、*ST皇台(+4.36%)。个股跌幅前三为妙可蓝多(-15.51%)、桃李面包(-10.30%)、兰州黄河(-9.52%)。个股公告:【中炬高新】公司控股股东中山润田对公司持股比例自2022年6月28日至2022年11月22日累计被动下降达到公司目前总股本的5%。【安井食品】公司董事长刘鸣鸣先生因个人资金需求减持,其权益变动后持股比例已达到5%以下。【海天味业】公司第四届董事会、监事会任期届满,于2022年11月21日召开第四届董事会第二十五次会议、第四届监事会第十四次会议,选举第五届董事会、监事会候选人。行业要闻:【白酒批价】全国白酒价格调查资料显示,11月中旬全国白酒环比价格总指数为99.95,下跌0.05%。从定基指数看,全国白酒商品批发价格定基总指数为110.42,上涨10.42%。其中名酒定基价格指数为114.34,上涨14.34%;地方酒定基价格指数为104.97,上涨4.97%;基酒定基价格指数为108.26,上涨8.26%。【啤酒销量】零售平台美团数据显示,仅世界杯开幕当日,全国啤酒、饮料、零食、水果外卖整体订单就环比增长31%,较去年同期增长27%。其中,啤酒外卖订单环比增长43%。【贵州茅台】11月21日,贵州茅台发布公告,经公司初步核算,2022年1月1日至11月21日已实现...