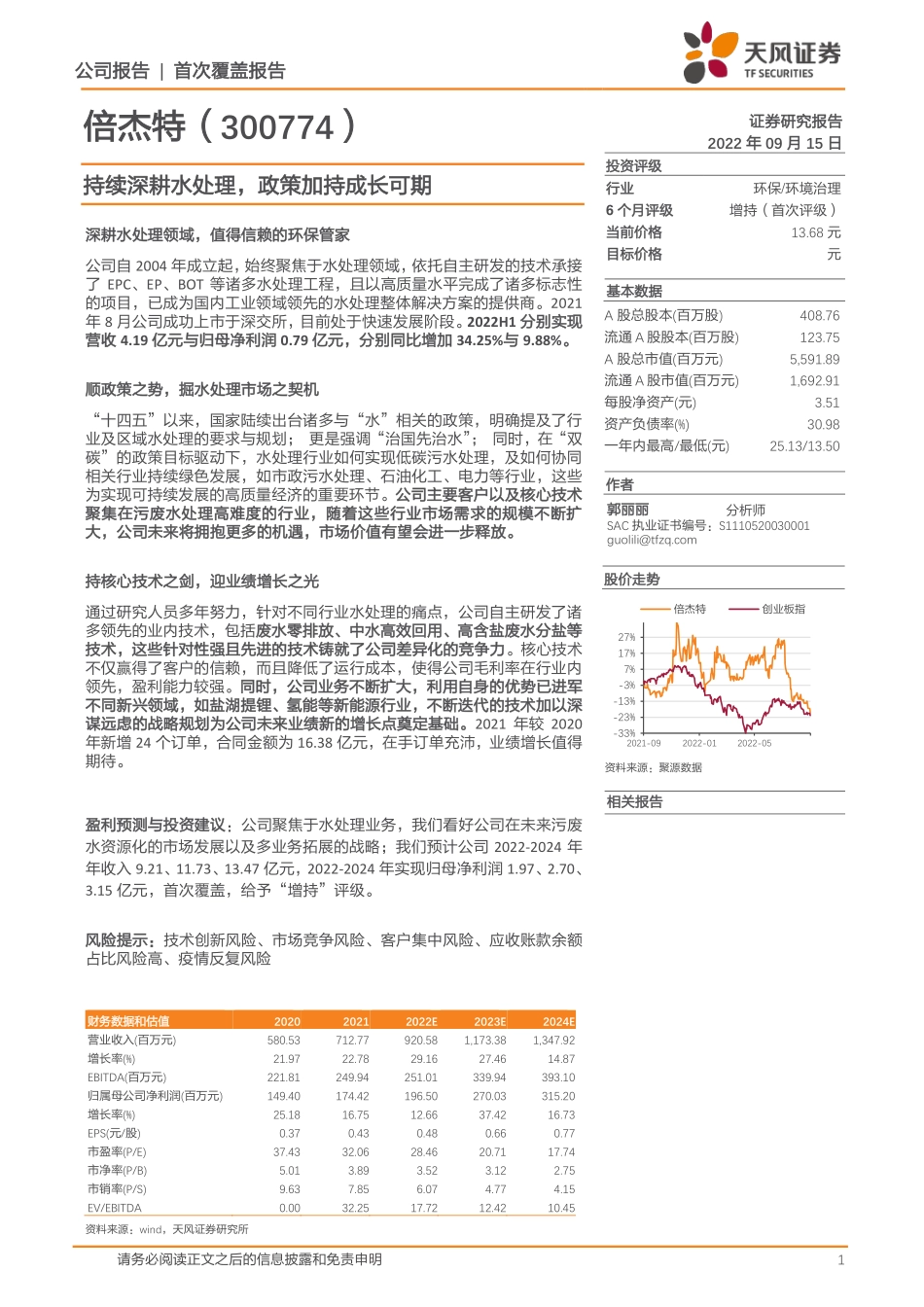

公司报告|首次覆盖报告请务必阅读正文之后的信息披露和免责申明1倍杰特(300774)证券研究报告2022年09月15日投资评级行业环保/环境治理6个月评级增持(首次评级)当前价格13.68元目标价格元基本数据A股总股本(百万股)408.76流通A股股本(百万股)123.75A股总市值(百万元)5,591.89流通A股市值(百万元)1,692.91每股净资产(元)3.51资产负债率(%)30.98一年内最高/最低(元)25.13/13.50作者郭丽丽分析师SAC执业证书编号:S1110520030001guolili@tfzq.com资料来源:聚源数据相关报告股价走势持续深耕水处理,政策加持成长可期深耕水处理领域,值得信赖的环保管家公司自2004年成立起,始终聚焦于水处理领域,依托自主研发的技术承接了EPC、EP、BOT等诸多水处理工程,且以高质量水平完成了诸多标志性的项目,已成为国内工业领域领先的水处理整体解决方案的提供商。2021年8月公司成功上市于深交所,目前处于快速发展阶段。2022H1分别实现营收4.19亿元与归母净利润0.79亿元,分别同比增加34.25%与9.88%。顺政策之势,掘水处理市场之契机“十四五”以来,国家陆续出台诸多与“水”相关的政策,明确提及了行业及区域水处理的要求与规划;更是强调“治国先治水”;同时,在“双碳”的政策目标驱动下,水处理行业如何实现低碳污水处理,及如何协同相关行业持续绿色发展,如市政污水处理、石油化工、电力等行业,这些为实现可持续发展的高质量经济的重要环节。公司主要客户以及核心技术聚集在污废水处理高难度的行业,随着这些行业市场需求的规模不断扩大,公司未来将拥抱更多的机遇,市场价值有望会进一步释放。持核心技术之剑,迎业绩增长之光通过研究人员多年努力,针对不同行业水处理的痛点,公司自主研发了诸多领先的业内技术,包括废水零排放、中水高效回用、高含盐废水分盐等技术,这些针对性强且先进的技术铸就了公司差异化的竞争力。核心技术不仅赢得了客户的信赖,而且降低了运行成本,使得公司毛利率在行业内领先,盈利能力较强。同时,公司业务不断扩大,利用自身的优势已进军不同新兴领域,如盐湖提锂、氢能等新能源行业,不断迭代的技术加以深谋远虑的战略规划为公司未来业绩新的增长点奠定基础。2021年较2020年新增24个订单,合同金额为16.38亿元,在手订单充沛,业绩增长值得期待。盈利预测与投资建议:公司聚焦于水处理业务,我们看好公司在未来污废水资源化的市场发展以及多业务拓展的战略;我们预计公司2022-2024年年收入9.21、11.73、13.47亿元...