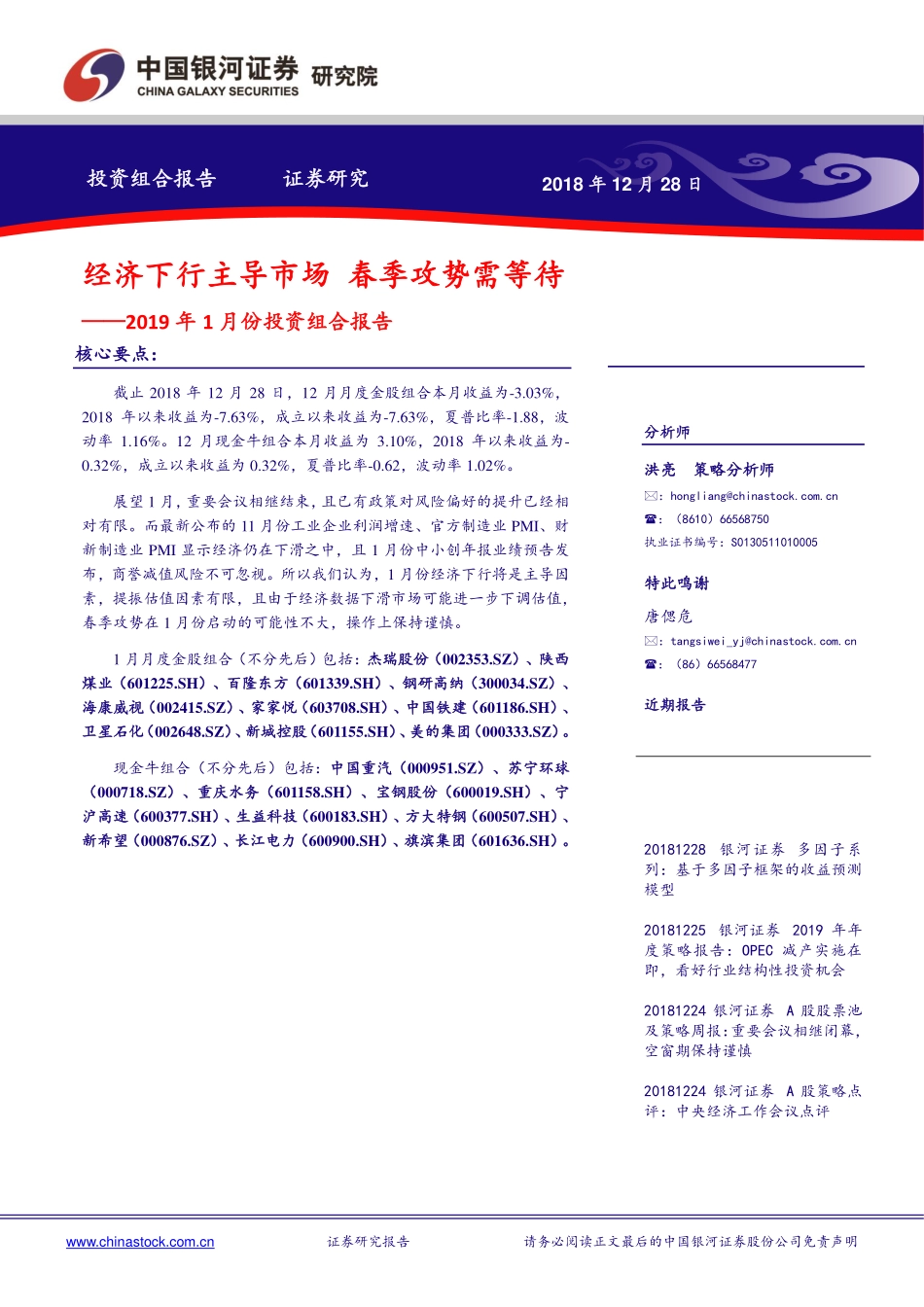

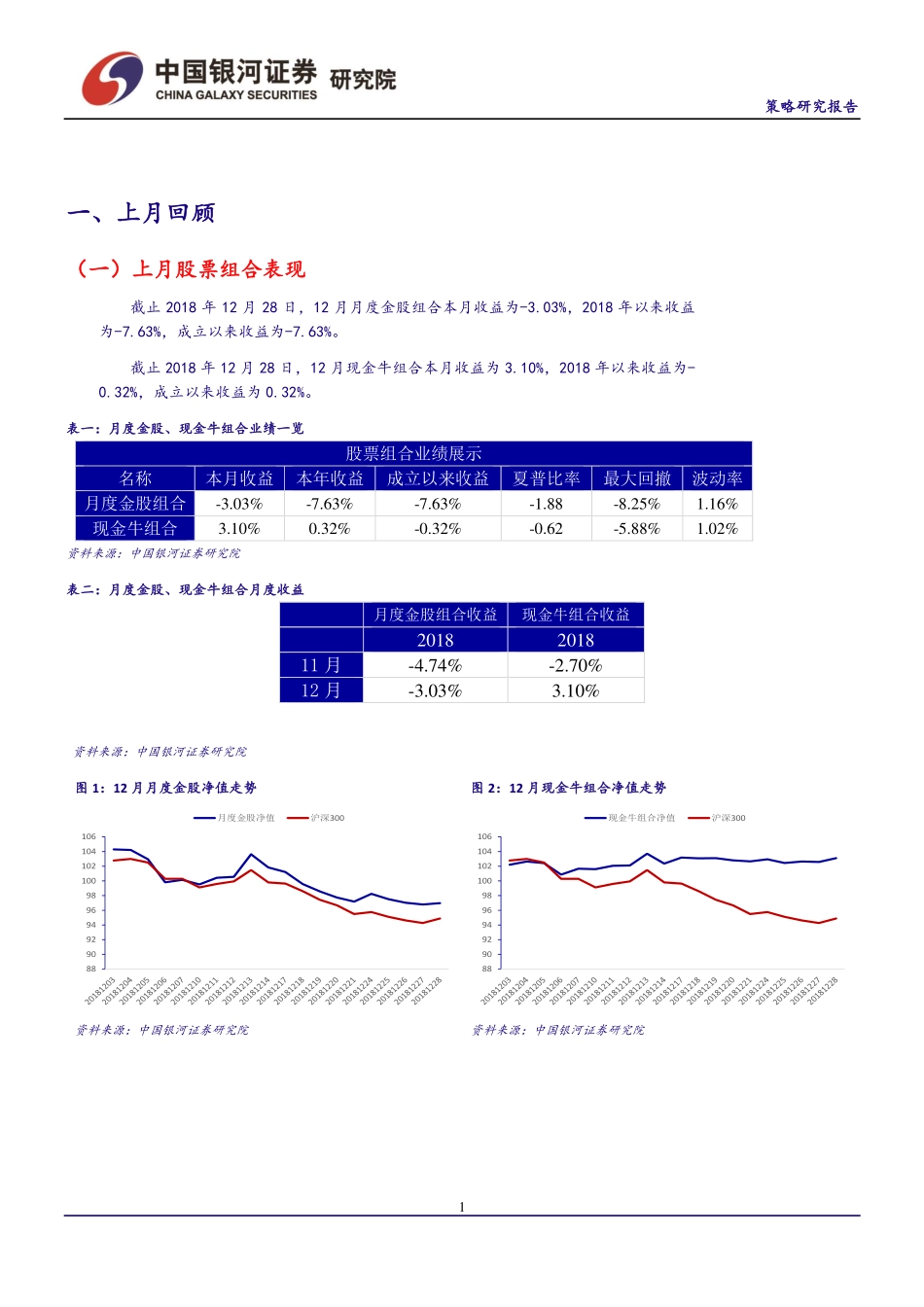

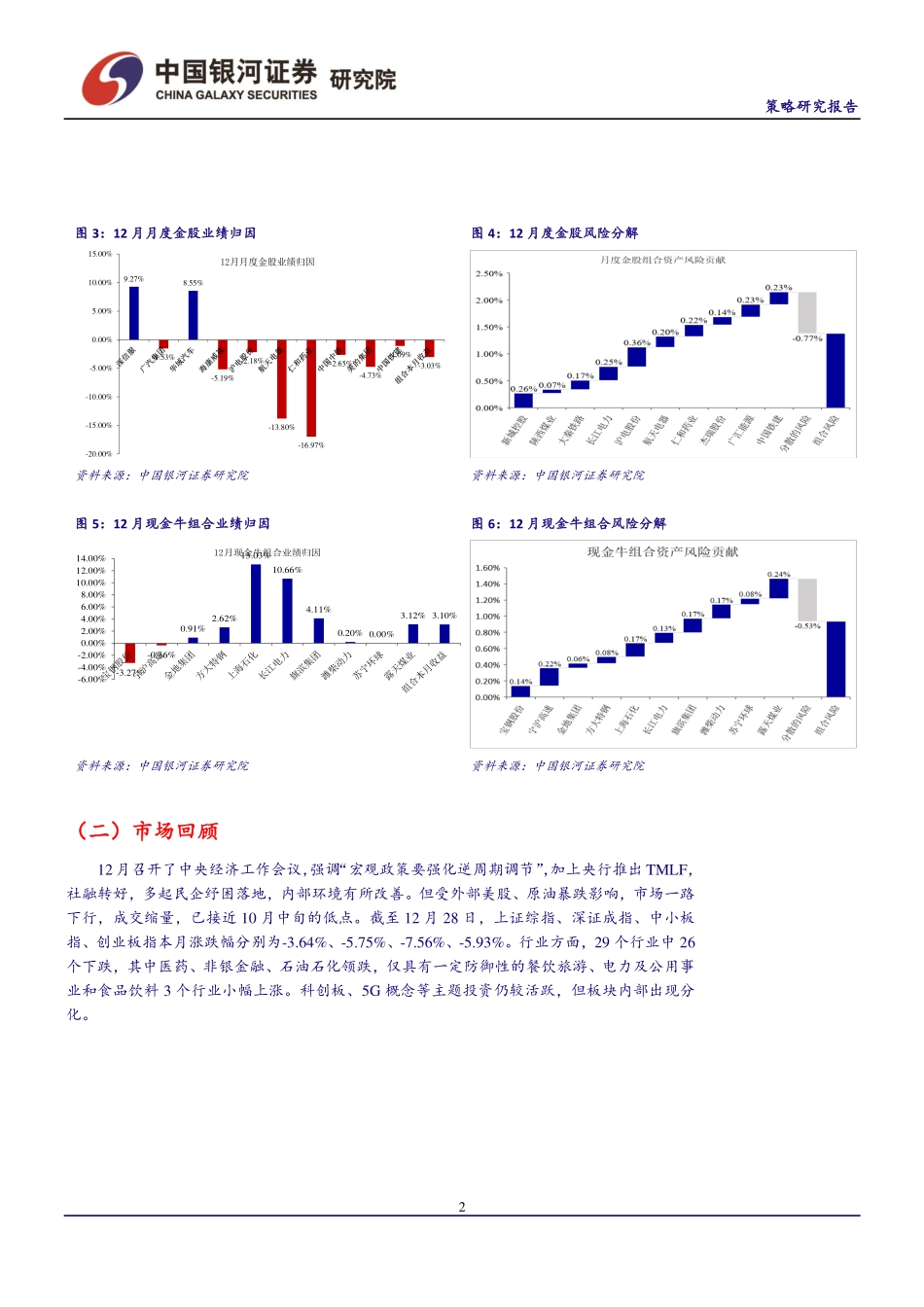

www.chinastock.com.cn证券研究报告请务必阅读正文最后的中国银河证券股份公司免责声明投资组合报告证券研究2018年12月28日经济下行主导市场春季攻势需等待——2019年1月份投资组合报告核心要点:截止2018年12月28日,12月月度金股组合本月收益为-3.03%,2018年以来收益为-7.63%,成立以来收益为-7.63%,夏普比率-1.88,波动率1.16%。12月现金牛组合本月收益为3.10%,2018年以来收益为-0.32%,成立以来收益为0.32%,夏普比率-0.62,波动率1.02%。展望1月,重要会议相继结束,且已有政策对风险偏好的提升已经相对有限。而最新公布的11月份工业企业利润增速、官方制造业PMI、财新制造业PMI显示经济仍在下滑之中,且1月份中小创年报业绩预告发布,商誉减值风险不可忽视。所以我们认为,1月份经济下行将是主导因素,提振估值因素有限,且由于经济数据下滑市场可能进一步下调估值,春季攻势在1月份启动的可能性不大,操作上保持谨慎。1月月度金股组合(不分先后)包括:杰瑞股份(002353.SZ)、陕西煤业(601225.SH)、百隆东方(601339.SH)、钢研高纳(300034.SZ)、海康威视(002415.SZ)、家家悦(603708.SH)、中国铁建(601186.SH)、卫星石化(002648.SZ)、新城控股(601155.SH)、美的集团(000333.SZ)。现金牛组合(不分先后)包括:中国重汽(000951.SZ)、苏宁环球(000718.SZ)、重庆水务(601158.SH)、宝钢股份(600019.SH)、宁沪高速(600377.SH)、生益科技(600183.SH)、方大特钢(600507.SH)、新希望(000876.SZ)、长江电力(600900.SH)、旗滨集团(601636.SH)。分析师洪亮策略分析师:hongliang@chinastock.com.cn:(8610)66568750执业证书编号:S0130511010005特此鸣谢唐偲危:tangsiwei_yj@chinastock.com.cn:(86)66568477近期报告20181228银河证券多因子系列:基于多因子框架的收益预测模型20181225银河证券2019年年度策略报告:OPEC减产实施在即,看好行业结构性投资机会20181224银河证券A股股票池及策略周报:重要会议相继闭幕,空窗期保持谨慎20181224银河证券A股策略点评:中央经济工作会议点评策略研究报告1一、上月回顾(一)上月股票组合表现截止2018年12月28日,12月月度金股组合本月收益为-3.03%,2018年以来收益为-7.63%,成立以来收益为-7.63%。截止2018年12月28日,12月现金牛组合本月收益为3.10%,2018年以来收益为-0.32%,成立以来收益为0.32%。表一:月度金股、现金牛组合业绩一览股票组合业...