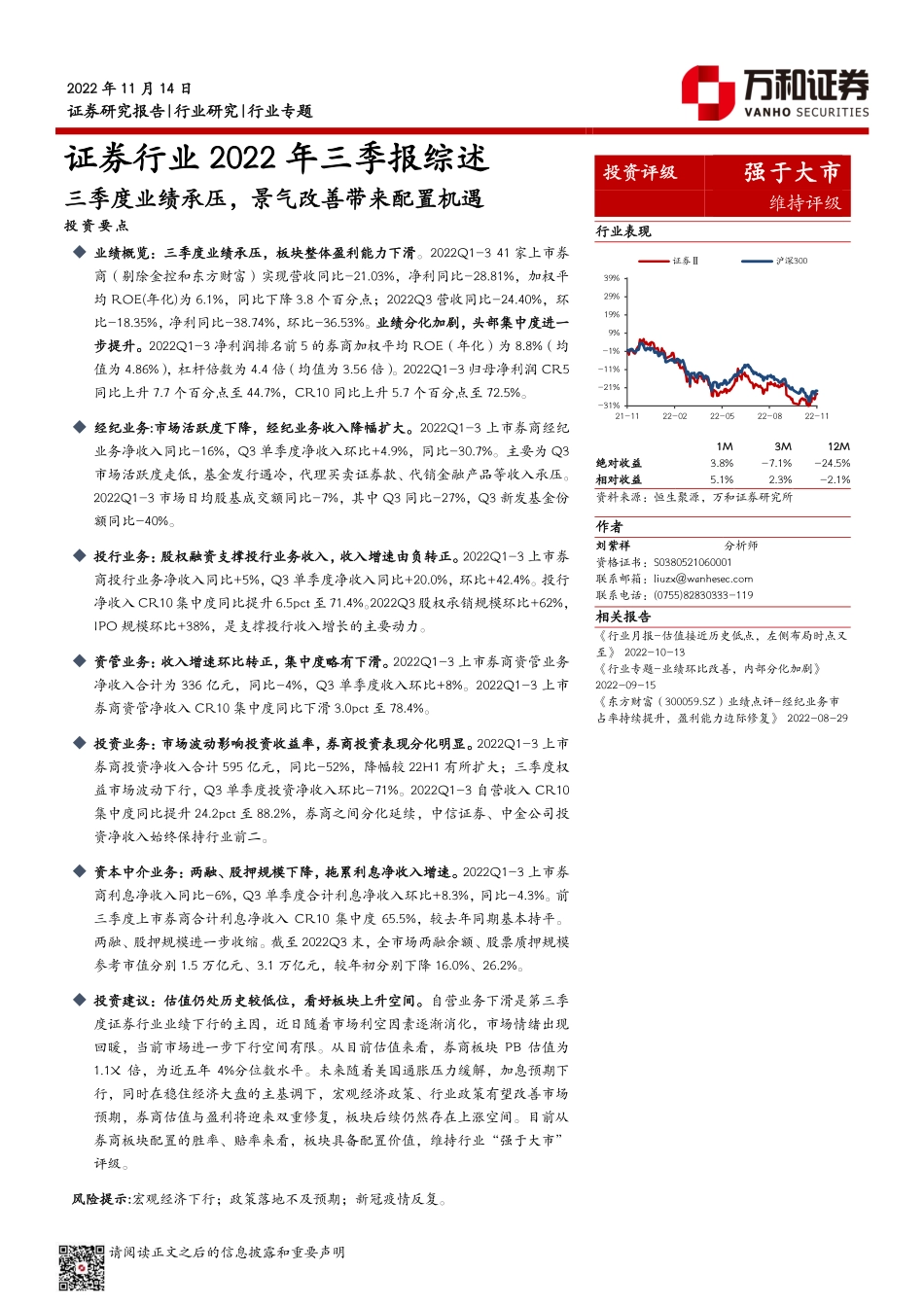

2022年11月14日证券研究报告|行业研究|行业专题请阅读正文之后的信息披露和重要声明证券行业2022年三季报综述投资评级强于大市维持评级行业表现1M3M12M绝对收益3.8%-7.1%-24.5%相对收益5.1%2.3%-2.1%资料来源:恒生聚源,万和证券研究所作者刘紫祥分析师资格证书:S0380521060001联系邮箱:liuzx@wanhesec.com联系电话:(0755)82830333-119相关报告《行业月报-估值接近历史低点,左侧布局时点又至》2022-10-13《行业专题-业绩环比改善,内部分化加剧》2022-09-15《东方财富(300059.SZ)业绩点评-经纪业务市占率持续提升,盈利能力边际修复》2022-08-29三季度业绩承压,景气改善带来配置机遇投资要点[table_summary]◆业绩概览:三季度业绩承压,板块整体盈利能力下滑。2022Q1-341家上市券商(剔除金控和东方财富)实现营收同比-21.03%,净利同比-28.81%,加权平均ROE(年化)为6.1%,同比下降3.8个百分点;2022Q3营收同比-24.40%,环比-18.35%,净利同比-38.74%,环比-36.53%。业绩分化加剧,头部集中度进一步提升。2022Q1-3净利润排名前5的券商加权平均ROE(年化)为8.8%(均值为4.86%),杠杆倍数为4.4倍(均值为3.56倍)。2022Q1-3归母净利润CR5同比上升7.7个百分点至44.7%,CR10同比上升5.7个百分点至72.5%。◆经纪业务:市场活跃度下降,经纪业务收入降幅扩大。2022Q1-3上市券商经纪业务净收入同比-16%,Q3单季度净收入环比+4.9%,同比-30.7%。主要为Q3市场活跃度走低,基金发行遇冷,代理买卖证券款、代销金融产品等收入承压。2022Q1-3市场日均股基成交额同比-7%,其中Q3同比-27%,Q3新发基金份额同比-40%。◆投行业务:股权融资支撑投行业务收入,收入增速由负转正。2022Q1-3上市券商投行业务净收入同比+5%,Q3单季度净收入同比+20.0%,环比+42.4%。投行净收入CR10集中度同比提升6.5pct至71.4%。2022Q3股权承销规模环比+62%,IPO规模环比+38%,是支撑投行收入增长的主要动力。◆资管业务:收入增速环比转正,集中度略有下滑。2022Q1-3上市券商资管业务净收入合计为336亿元,同比-4%,Q3单季度收入环比+8%。2022Q1-3上市券商资管净收入CR10集中度同比下滑3.0pct至78.4%。◆投资业务:市场波动影响投资收益率,券商投资表现分化明显。2022Q1-3上市券商投资净收入合计595亿元,同比-52%,降幅较22H1有所扩大;三季度权益市场波动下行,Q3单季度投资净收入环比-71%。2022Q1-3自营收入CR10集中度同比提升24.2pct至88.2%,券商之间分化延续,中信证...