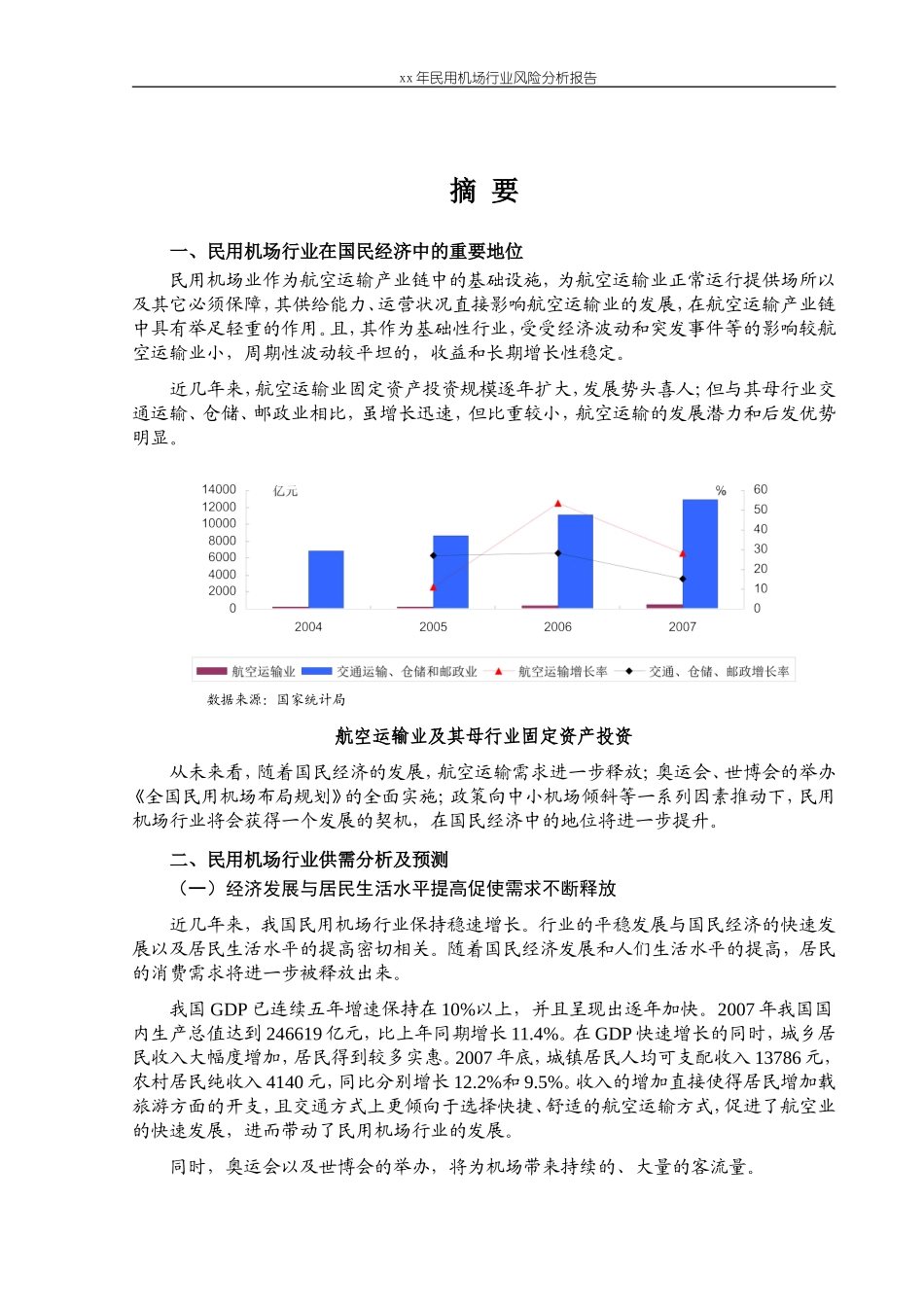

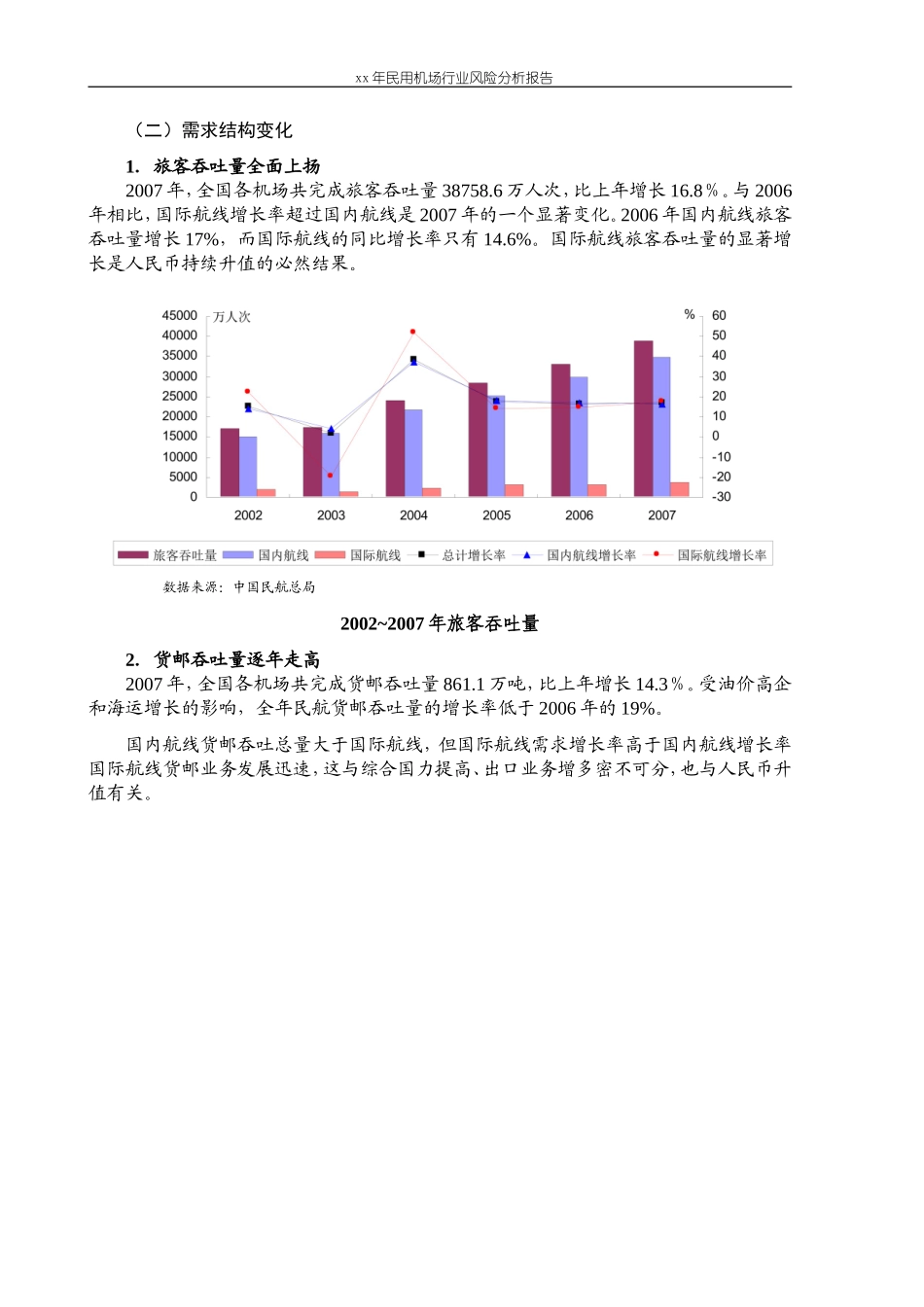

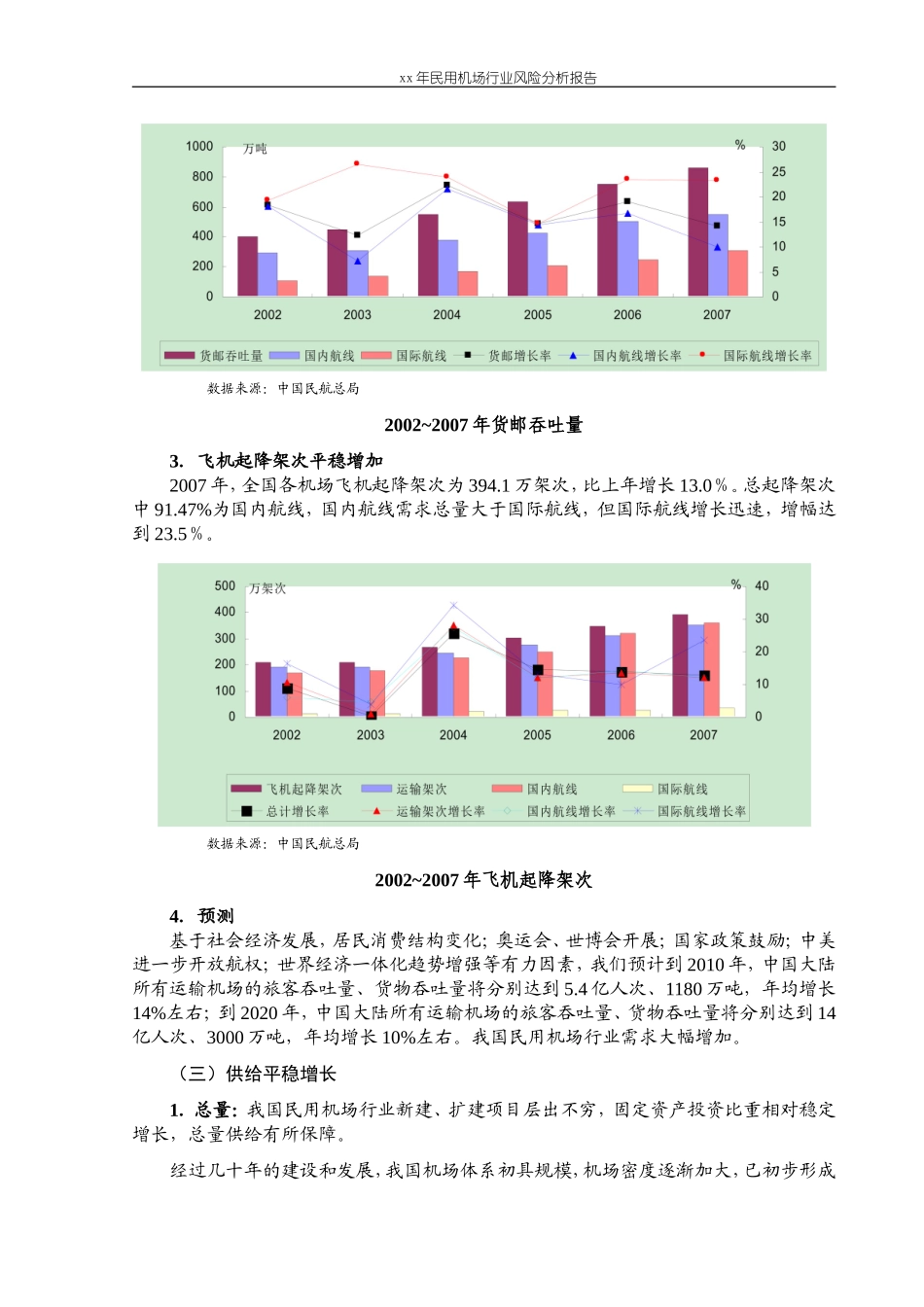

xx年民用机场行业风险分析报告摘要一、民用机场行业在国民经济中的重要地位民用机场业作为航空运输产业链中的基础设施,为航空运输业正常运行提供场所以及其它必须保障,其供给能力、运营状况直接影响航空运输业的发展,在航空运输产业链中具有举足轻重的作用。且,其作为基础性行业,受受经济波动和突发事件等的影响较航空运输业小,周期性波动较平坦的,收益和长期增长性稳定。近几年来,航空运输业固定资产投资规模逐年扩大,发展势头喜人;但与其母行业交通运输、仓储、邮政业相比,虽增长迅速,但比重较小,航空运输的发展潜力和后发优势明显。数据来源:国家统计局航空运输业及其母行业固定资产投资从未来看,随着国民经济的发展,航空运输需求进一步释放;奥运会、世博会的举办《全国民用机场布局规划》的全面实施;政策向中小机场倾斜等一系列因素推动下,民用机场行业将会获得一个发展的契机,在国民经济中的地位将进一步提升。二、民用机场行业供需分析及预测(一)经济发展与居民生活水平提高促使需求不断释放近几年来,我国民用机场行业保持稳速增长。行业的平稳发展与国民经济的快速发展以及居民生活水平的提高密切相关。随着国民经济发展和人们生活水平的提高,居民的消费需求将进一步被释放出来。我国GDP已连续五年增速保持在10%以上,并且呈现出逐年加快。2007年我国国内生产总值达到246619亿元,比上年同期增长11.4%。在GDP快速增长的同时,城乡居民收入大幅度增加,居民得到较多实惠。2007年底,城镇居民人均可支配收入13786元,农村居民纯收入4140元,同比分别增长12.2%和9.5%。收入的增加直接使得居民增加载旅游方面的开支,且交通方式上更倾向于选择快捷、舒适的航空运输方式,促进了航空业的快速发展,进而带动了民用机场行业的发展。同时,奥运会以及世博会的举办,将为机场带来持续的、大量的客流量。xx年民用机场行业风险分析报告(二)需求结构变化1.旅客吞吐量全面上扬2007年,全国各机场共完成旅客吞吐量38758.6万人次,比上年增长16.8%。与2006年相比,国际航线增长率超过国内航线是2007年的一个显著变化。2006年国内航线旅客吞吐量增长17%,而国际航线的同比增长率只有14.6%。国际航线旅客吞吐量的显著增长是人民币持续升值的必然结果。数据来源:中国民航总局2002~2007年旅客吞吐量2.货邮吞吐量逐年走高2007年,全国各机场共完成货邮吞吐量861.1万吨,比上年增长14.3%。受油价高企和海运增长的影响,全年民航货...