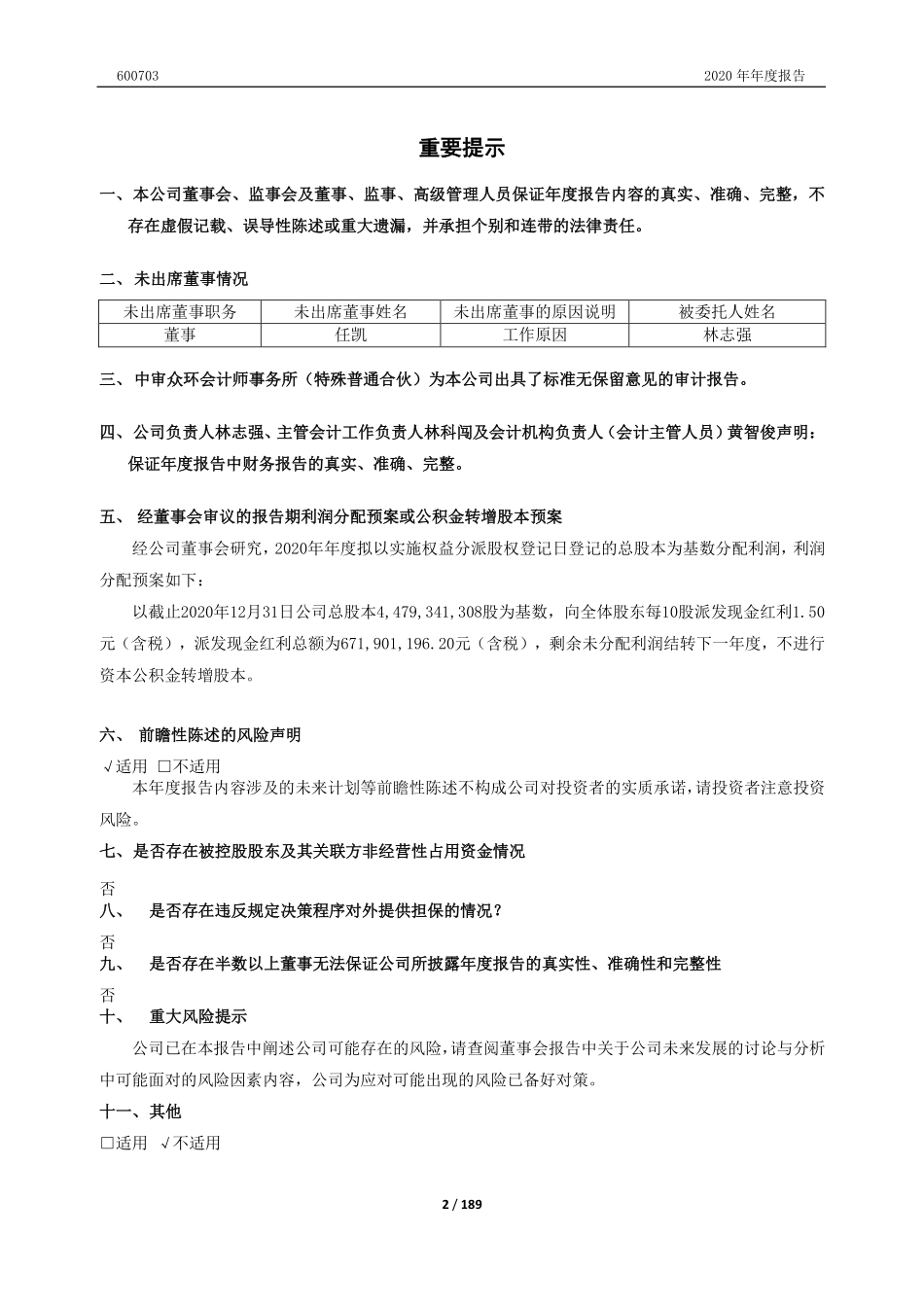

6007032020年年度报告1/189公司代码:600703公司简称:三安光电三安光电股份有限公司2020年年度报告6007032020年年度报告2/189重要提示一、本公司董事会、监事会及董事、监事、高级管理人员保证年度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。二、未出席董事情况未出席董事职务未出席董事姓名未出席董事的原因说明被委托人姓名董事任凯工作原因林志强三、中审众环会计师事务所(特殊普通合伙)为本公司出具了标准无保留意见的审计报告。四、公司负责人林志强、主管会计工作负责人林科闯及会计机构负责人(会计主管人员)黄智俊声明:保证年度报告中财务报告的真实、准确、完整。五、经董事会审议的报告期利润分配预案或公积金转增股本预案经公司董事会研究,2020年年度拟以实施权益分派股权登记日登记的总股本为基数分配利润,利润分配预案如下:以截止2020年12月31日公司总股本4,479,341,308股为基数,向全体股东每10股派发现金红利1.50元(含税),派发现金红利总额为671,901,196.20元(含税),剩余未分配利润结转下一年度,不进行资本公积金转增股本。六、前瞻性陈述的风险声明√适用□不适用本年度报告内容涉及的未来计划等前瞻性陈述不构成公司对投资者的实质承诺,请投资者注意投资风险。七、是否存在被控股股东及其关联方非经营性占用资金情况否八、是否存在违反规定决策程序对外提供担保的情况?否九、是否存在半数以上董事无法保证公司所披露年度报告的真实性、准确性和完整性否十、重大风险提示公司已在本报告中阐述公司可能存在的风险,请查阅董事会报告中关于公司未来发展的讨论与分析中可能面对的风险因素内容,公司为应对可能出现的风险已备好对策。十一、其他□适用√不适用6007032020年年度报告3/189目录第一节释义................................................................4第二节公司简介和主要财务指标...............................................6第三节公司业务概要........................................................9第四节经营情况讨论与分析.................................................15第五节重要事项...........................................................29第六节普通股股份变动及股东情况............................................46第七节优先股相关情况.....................................................51第...