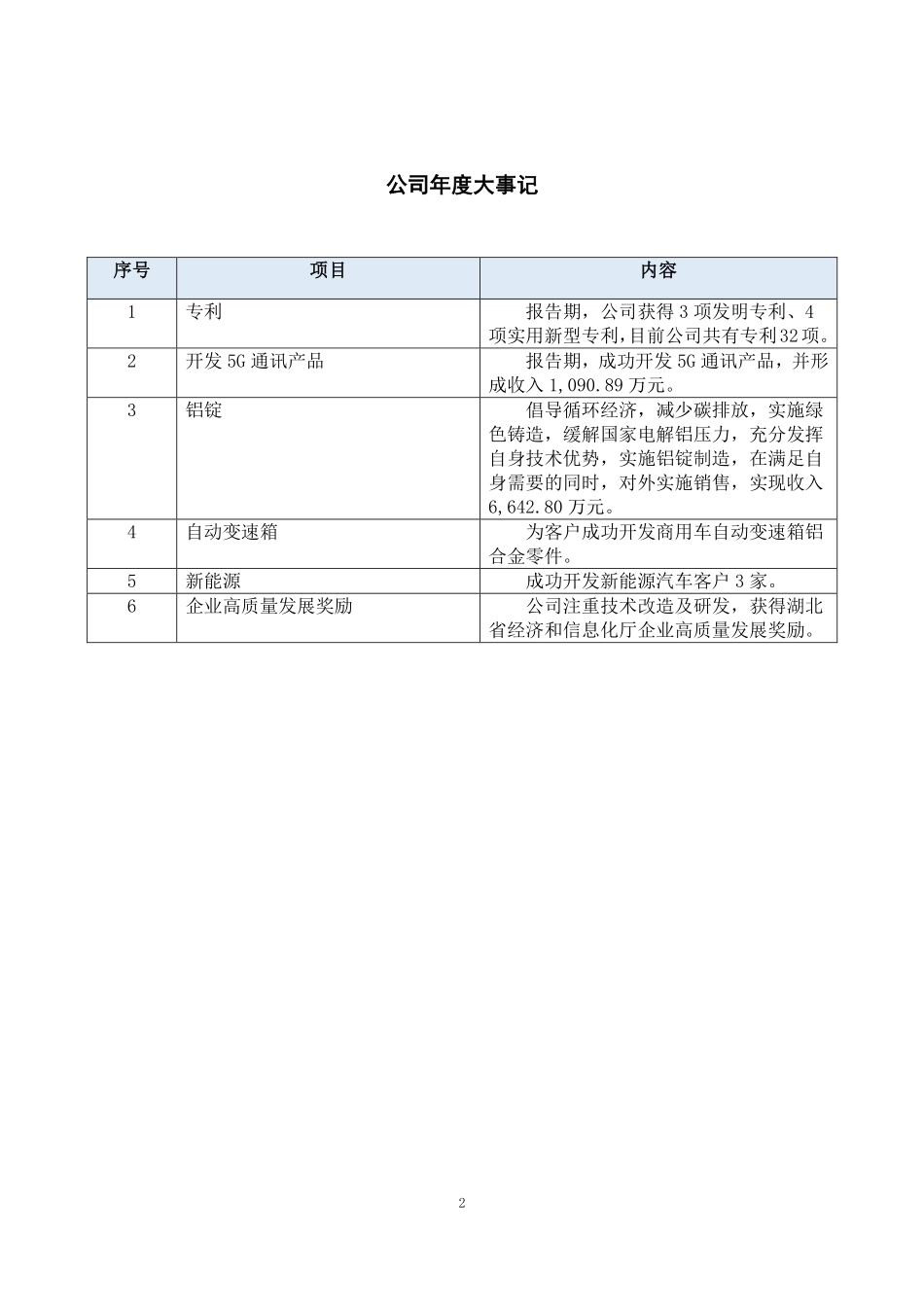

1证券代码:839946证券简称:华阳变速公告编号:2023-0222022华阳变速839946湖北华阳汽车变速系统股份有限公司HubeiHuayangAutomobileGearshiftSystemCo.ltd年度报告2公司年度大事记序号项目内容1专利报告期,公司获得3项发明专利、4项实用新型专利,目前公司共有专利32项。2开发5G通讯产品报告期,成功开发5G通讯产品,并形成收入1,090.89万元。3铝锭倡导循环经济,减少碳排放,实施绿色铸造,缓解国家电解铝压力,充分发挥自身技术优势,实施铝锭制造,在满足自身需要的同时,对外实施销售,实现收入6,642.80万元。4自动变速箱为客户成功开发商用车自动变速箱铝合金零件。5新能源成功开发新能源汽车客户3家。6企业高质量发展奖励公司注重技术改造及研发,获得湖北省经济和信息化厅企业高质量发展奖励。3目录第一节重要提示、目录和释义...............................................4第二节公司概况...........................................................6第三节会计数据和财务指标.................................................9第四节管理层讨论与分析..................................................13第五节重大事件..........................................................31第六节股份变动及股东情况................................................37第七节融资与利润分配情况................................................42第八节董事、监事、高级管理人员及员工情况................................46第九节行业信息..........................................................52第十节公司治理、内部控制和投资者保护....................................53第十一节财务会计报告....................................................62第十二节备查文件目录...................................................1274第一节重要提示、目录和释义【声明】公司董事、监事、高级管理人员保证本报告所载资料不存在虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。公司负责人陈伦宏、主管会计工作负责人吴欢及会计机构负责人(会计主管人员)曹菲保证年度报告中财务报告的真实、准确、完整。中喜会计师事务所(特殊普通合伙)对公司出具了标准无保留意见的审计报告。本年度报告涉及未来计划等前瞻性陈述,不构成公司对投资者的实质承诺,投资者及相关人士均应对...