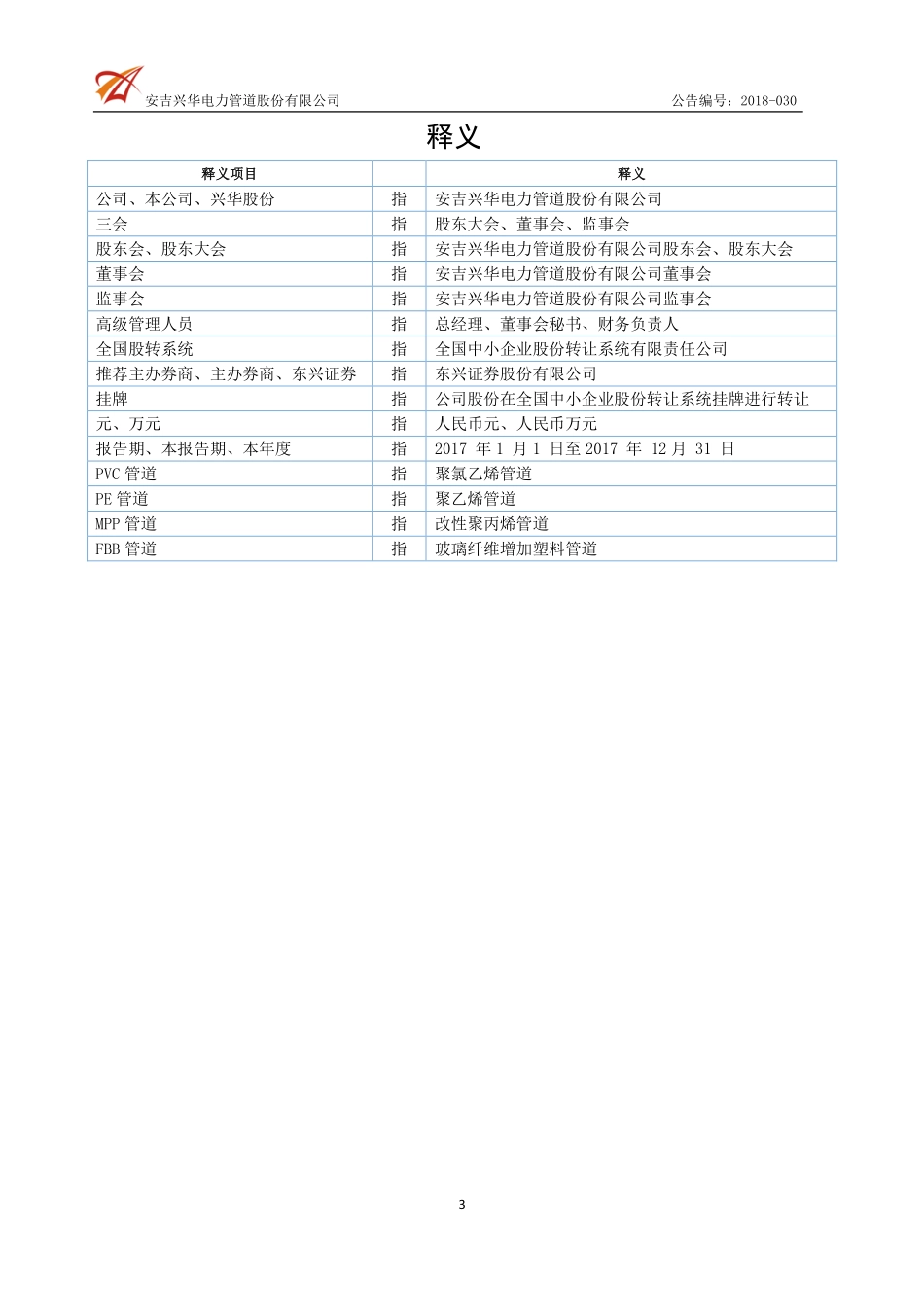

安吉兴华电力管道股份有限公司公告编号:2018-0301兴华股份NEEQ:832452安吉兴华电力管道股份有限公司AnjiXinghuaelectricpowerconduitCo.,LTDAnjiXinghuaelectricpowerconduitCo.,LTD年度报告2017安吉兴华电力管道股份有限公司公告编号:2018-0302目录第一节声明与提示............................................................................................4第二节公司概况...............................................................................................6第三节会计数据和财务指标摘要......................................................................8第四节管理层讨论与分析...............................................................................10第五节重要事项.............................................................................................23第六节股本变动及股东情况............................................................................25第七节融资及利润分配情况............................................................................27第八节董事、监事、高级管理人员及员工情况...............................................29第九节行业信息.............................................................................................32第十节公司治理及内部控制............................................................................35第十一节财务报告..........................................................................................40安吉兴华电力管道股份有限公司公告编号:2018-0303释义释义项目释义公司、本公司、兴华股份指安吉兴华电力管道股份有限公司三会指股东大会、董事会、监事会股东会、股东大会指安吉兴华电力管道股份有限公司股东会、股东大会董事会指安吉兴华电力管道股份有限公司董事会监事会指安吉兴华电力管道股份有限公司监事会高级管理人员指总经理、董事会秘书、财务负责人全国股转系统指全国中小企业股份转让系统有限责任公司推荐主办券商、主办券商、东兴证券指东兴证券股份有限公司挂牌指公司股份在全国中小企业股份转让系统挂牌进行转让元、万元指人民币元、人民币万元报告期、本报告期、本年度指2017年1月1日至2017年12月31日PVC管道指聚氯乙烯管道PE管道指聚乙烯管道MPP管道...