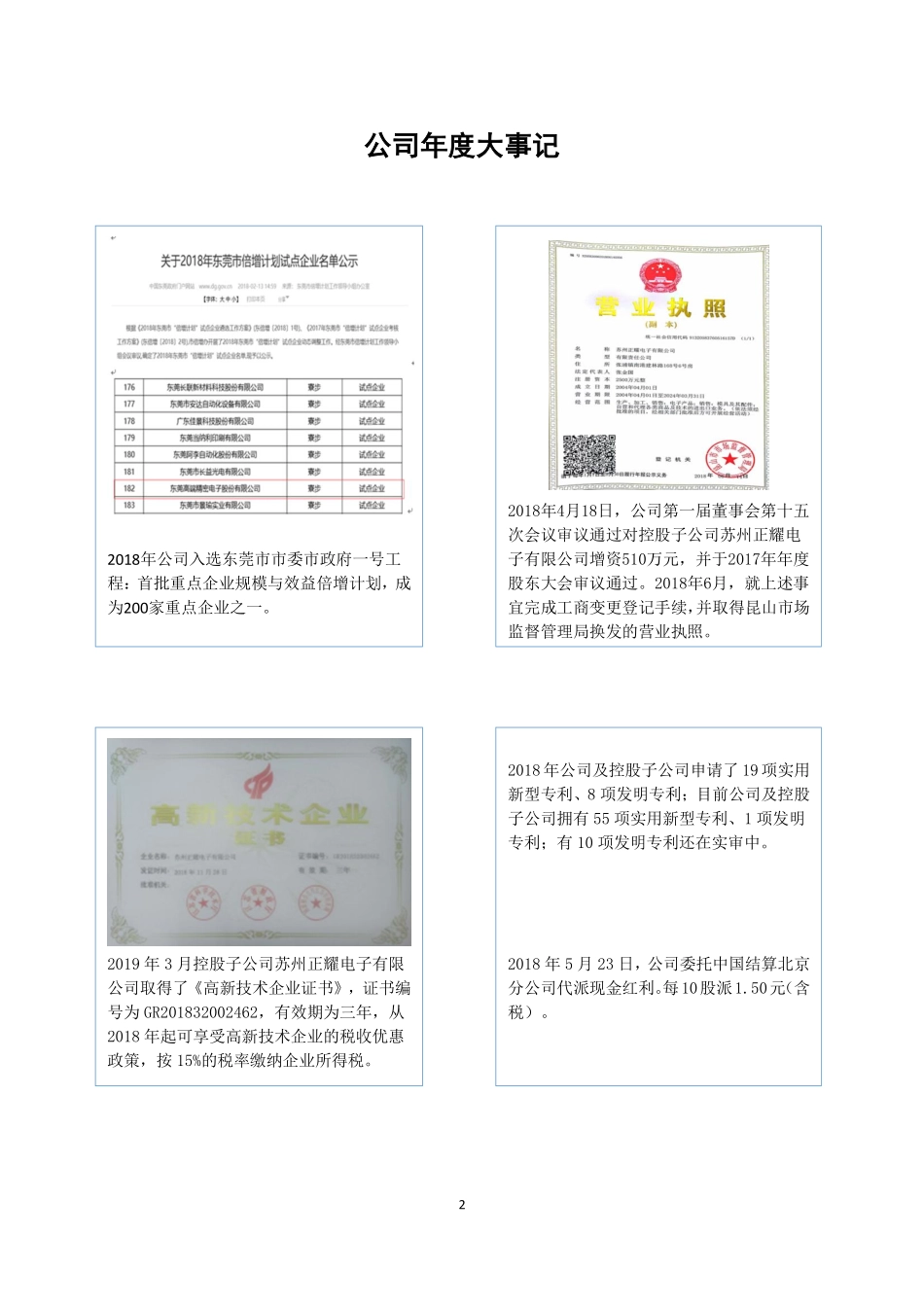

12018年度报告高端精密NEEQ:838337东莞高端精密电子股份有限公司DongguanGoldconnPrecisionElectronicsCo.,Ltd.2公司年度大事记2018年4月18日,公司第一届董事会第十五次会议审议通过对控股子公司苏州正耀电子有限公司增资510万元,并于2017年年度股东大会审议通过。2018年6月,就上述事宜完成工商变更登记手续,并取得昆山市场监督管理局换发的营业执照。2018年公司入选东莞市市委市政府一号工程:首批重点企业规模与效益倍增计划,成为200家重点企业之一。2019年3月控股子公司苏州正耀电子有限公司取得了《高新技术企业证书》,证书编号为GR201832002462,有效期为三年,从2018年起可享受高新技术企业的税收优惠政策,按15%的税率缴纳企业所得税。2018年公司及控股子公司申请了19项实用新型专利、8项发明专利;目前公司及控股子公司拥有55项实用新型专利、1项发明专利;有10项发明专利还在实审中。2018年5月23日,公司委托中国结算北京分公司代派现金红利。每10股派1.50元(含税)。3目录第一节声明与提示....................................................................................................................5第二节公司概况........................................................................................................................7第三节会计数据和财务指标摘要............................................................................................9第四节管理层讨论与分析......................................................................................................12第五节重要事项......................................................................................................................21第六节股本变动及股东情况..................................................................................................24第七节融资及利润分配情况..................................................................................................26第八节董事、监事、高级管理人员及员工情况..................................................................28第九节行业信息......................................................................................................................31第十节公司治理及内部控制..........