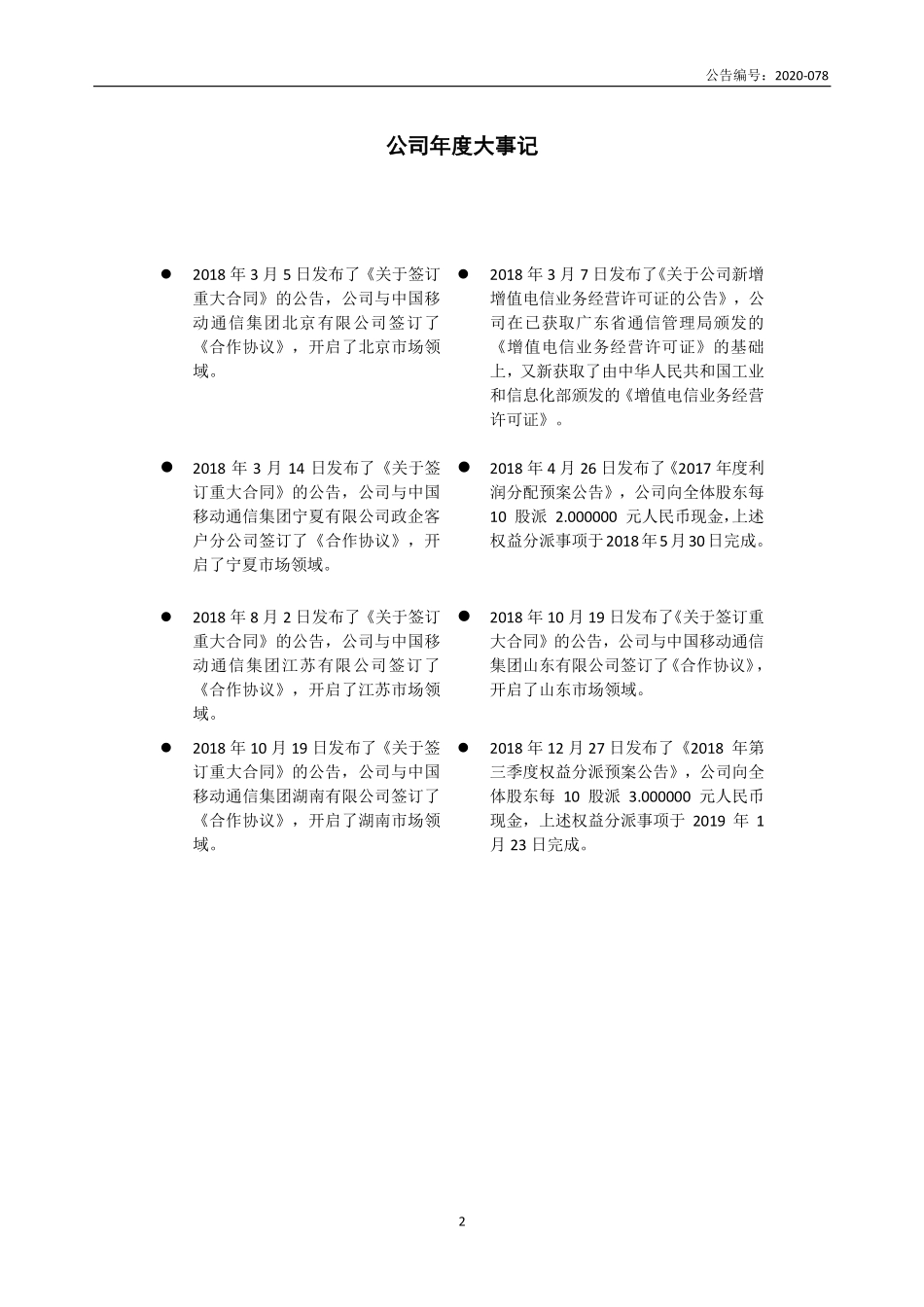

公告编号:2020-0781证券代码:834845证券简称:华腾教育主办券商:中信证券2018华腾教育NEEQ:834845广州华腾教育科技股份有限公司年度报告公告编号:2020-0782公司年度大事记2018年3月5日发布了《关于签订重大合同》的公告,公司与中国移动通信集团北京有限公司签订了《合作协议》,开启了北京市场领域。2018年3月7日发布了《关于公司新增增值电信业务经营许可证的公告》,公司在已获取广东省通信管理局颁发的《增值电信业务经营许可证》的基础上,又新获取了由中华人民共和国工业和信息化部颁发的《增值电信业务经营许可证》。2018年3月14日发布了《关于签订重大合同》的公告,公司与中国移动通信集团宁夏有限公司政企客户分公司签订了《合作协议》,开启了宁夏市场领域。2018年4月26日发布了《2017年度利润分配预案公告》,公司向全体股东每10股派2.000000元人民币现金,上述权益分派事项于2018年5月30日完成。2018年8月2日发布了《关于签订重大合同》的公告,公司与中国移动通信集团江苏有限公司签订了《合作协议》,开启了江苏市场领域。2018年10月19日发布了《关于签订重大合同》的公告,公司与中国移动通信集团山东有限公司签订了《合作协议》,开启了山东市场领域。2018年10月19日发布了《关于签订重大合同》的公告,公司与中国移动通信集团湖南有限公司签订了《合作协议》,开启了湖南市场领域。2018年12月27日发布了《2018年第三季度权益分派预案公告》,公司向全体股东每10股派3.000000元人民币现金,上述权益分派事项于2019年1月23日完成。公告编号:2020-0783目录第一节声明与提示....................................................................................................................5第二节公司概况........................................................................................................................6第三节会计数据和财务指标摘要............................................................................................8第四节管理层讨论与分析......................................................................................................11第五节重要事项......................................................................................................................23第六节股本变动及股东情况...............................