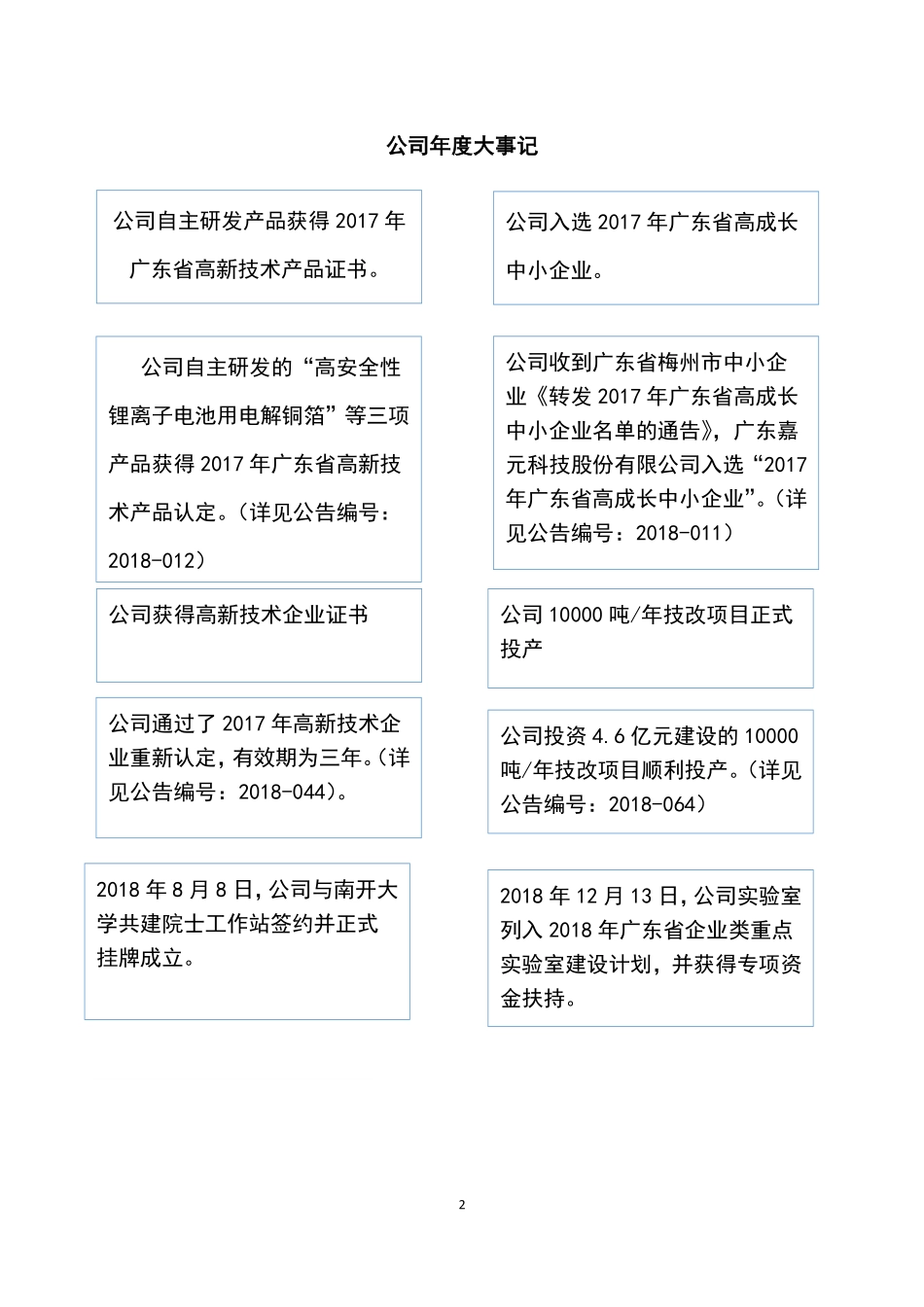

12018嘉元科技NEEQ:833790广东嘉元科技股份有限公司GuangdongFineYuanScienceTechnologyCo.Ltd.年度报告2公司年度大事记公司自主研发产品获得2017年广东省高新技术产品证书。公司自主研发的“高安全性锂离子电池用电解铜箔”等三项产品获得2017年广东省高新技术产品认定。(详见公告编号:2018-012)公司入选2017年广东省高成长中小企业。公司收到广东省梅州市中小企业《转发2017年广东省高成长中小企业名单的通告》,广东嘉元科技股份有限公司入选“2017年广东省高成长中小企业”。(详见公告编号:2018-011)公司获得高新技术企业证书公司10000吨/年技改项目正式投产公司通过了2017年高新技术企业重新认定,有效期为三年。(详见公告编号:2018-044)。公司投资4.6亿元建设的10000吨/年技改项目顺利投产。(详见公告编号:2018-064)2018年8月8日,公司与南开大学共建院士工作站签约并正式挂牌成立。2018年12月13日,公司实验室列入2018年广东省企业类重点实验室建设计划,并获得专项资金扶持。3目录第一节声明与提示....................................................................................................................5第二节公司概况........................................................................................................................7第三节会计数据和财务指标摘要............................................................................................9第四节管理层讨论与分析......................................................................................................11第五节重要事项......................................................................................................................21第六节股本变动及股东情况..................................................................................................23第七节融资及利润分配情况..................................................................................................26第八节董事、监事、高级管理人员及员工情况..................................................................29第九节行业信息......................................................................................................................33第十节公司治理及内部...