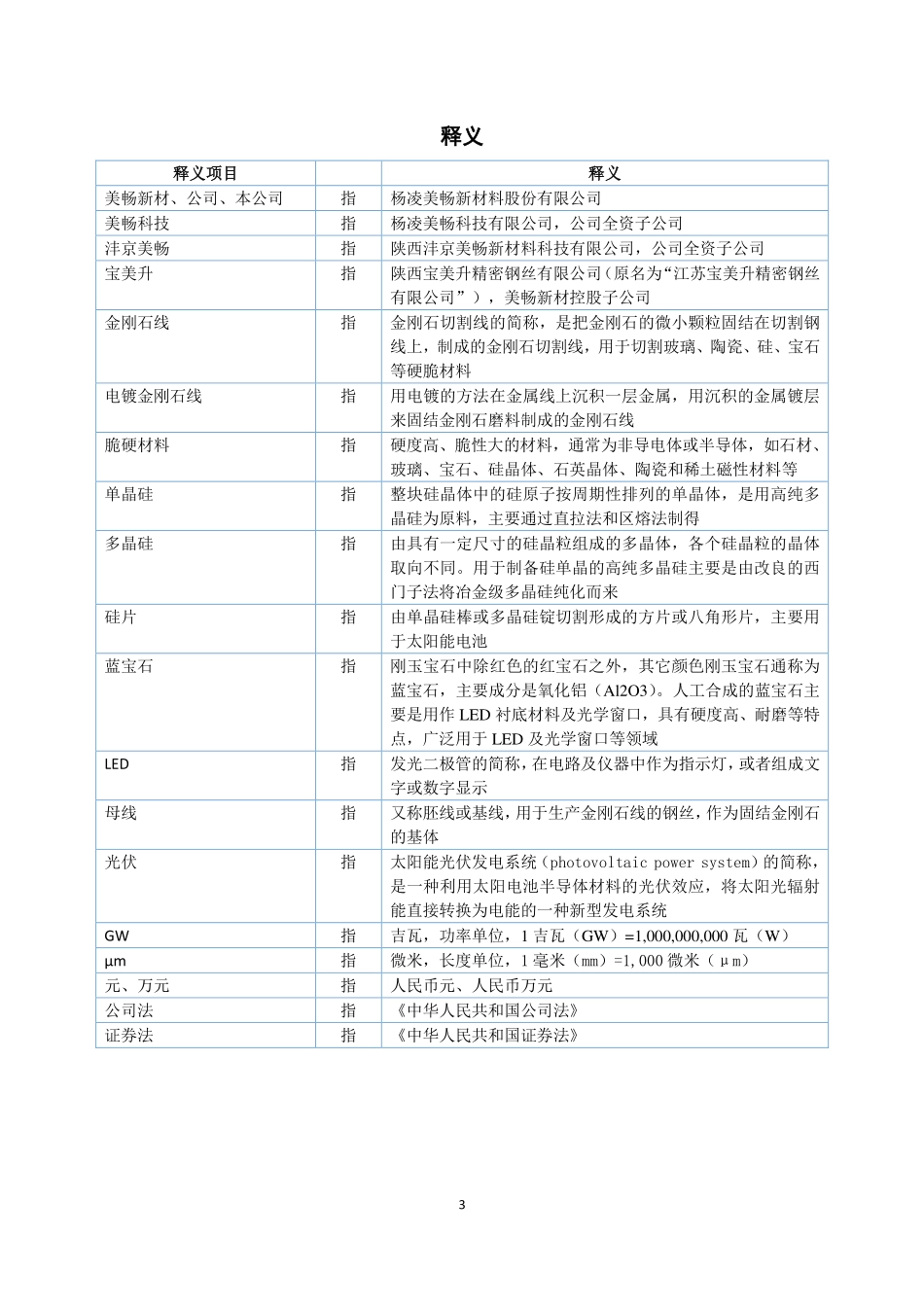

12019年度报告美畅新材NEEQ:872859杨凌美畅新材料股份有限公司YanglingMetronNewMaterialCo.,Ltd.2目录第一节声明与提示....................................................................................................................4第二节公司概况........................................................................................................................6第三节会计数据和财务指标摘要............................................................................................8第四节管理层讨论与分析......................................................................................................11第五节重要事项......................................................................................................................21第六节股本变动及股东情况..................................................................................................24第七节融资及利润分配情况..................................................................................................27第八节董事、监事、高级管理人员及员工情况..................................................................27第九节行业信息......................................................................................................................30第十节公司治理及内部控制..................................................................................................30第十一节财务报告...................................................................................................................363释义释义项目释义美畅新材、公司、本公司指杨凌美畅新材料股份有限公司美畅科技指杨凌美畅科技有限公司,公司全资子公司沣京美畅指陕西沣京美畅新材料科技有限公司,公司全资子公司宝美升指陕西宝美升精密钢丝有限公司(原名为“江苏宝美升精密钢丝有限公司”),美畅新材控股子公司金刚石线指金刚石切割线的简称,是把金刚石的微小颗粒固结在切割钢线上,制成的金刚石切割线,用于切割玻璃、陶瓷、硅、宝石等硬脆材料电镀金刚石线指用电镀的方法在金属线上沉积一层金属,用沉积的金属镀层来固结金刚石磨料制成的金刚石线脆硬材料指硬度高、脆...