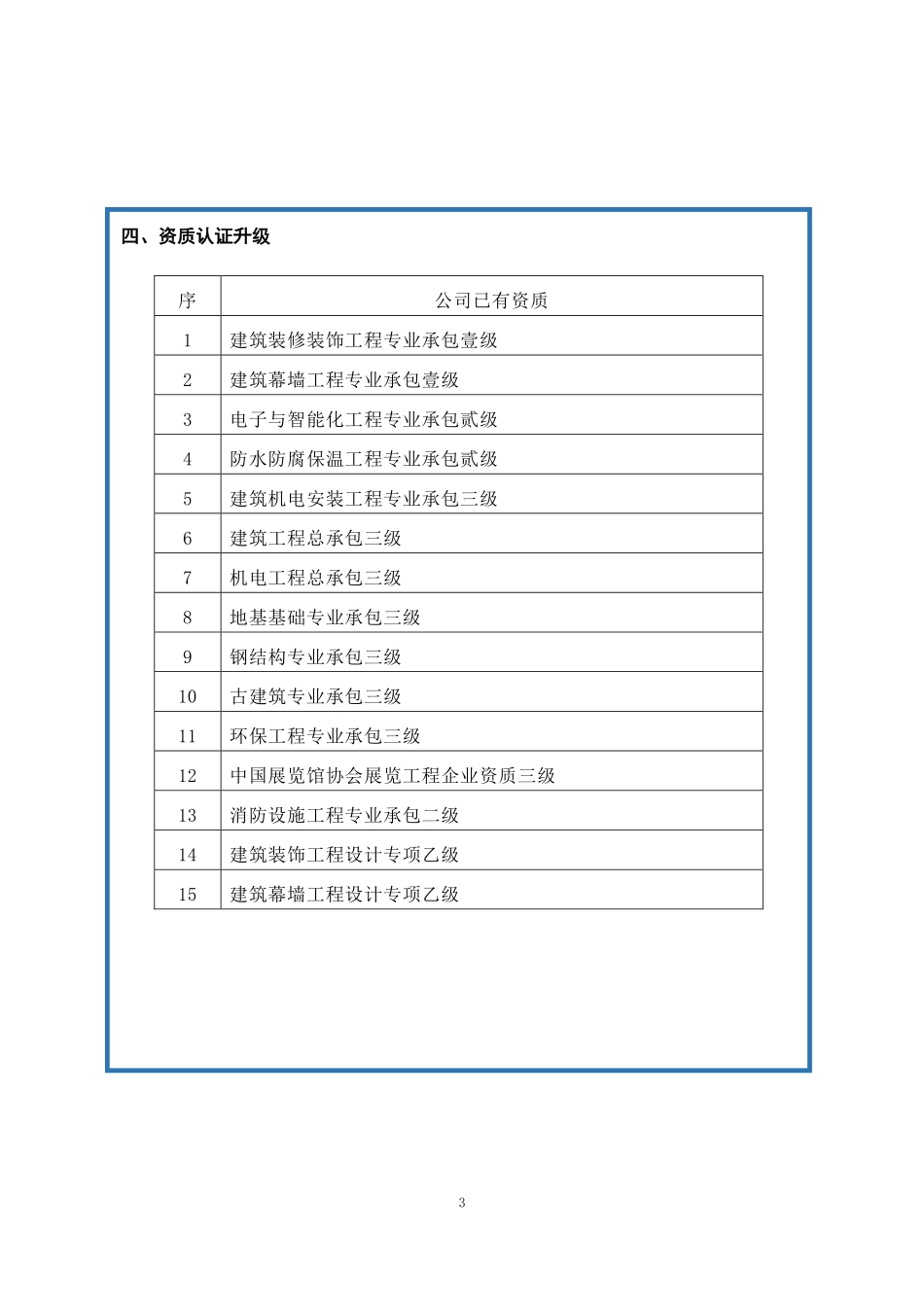

12020鼎隆智装NEEQ:833349年度报告2公司年度大事记一、公司成功进入创新层公司营业收入稳步增长。于2020年5月成功进入新三板创新层。二、战略合作2020年公司成功入围碧桂园集团、红星地产、荣盛地产、融信地产、绿地集团、蓝光地产、中梁集团百强房地产等40家企业集采平台,并达成战略合作关系。三、获得荣誉序获得荣誉明细性质1高新技术企业第二次认定企业2山西省专精特新“小巨人”企业企业3首次达亿元规模奖励企业4山西省专精特新中小企业企业5中小企业局创客嘉年华大赛二等奖企业6“创响中国”山西综改示范区站最具投资价值企业中二等奖企业7山西省民族团结进步模范个人法人82020年度建筑业统计工作先进单位企业9山西省民营科技企业企业102019优秀单位网络评选优秀奖企业112019年度诚信企业企业122019年太原市建筑业产值贡献奖企业四、2020年5月公司荣获太原市住房和城乡建设局颁发的《2019年太原市建筑业产值贡献奖》荣誉证书;2020年度8月份荣获专精特新小巨人称号;2020年度公司获得首次达亿元奖励;2020年8月公司荣获2020年山西省小企业发展促进局主办“创客嘉年华”比赛二等奖;2020年8月公司荣获软著补贴奖励;2020年公司获得高企二次认定奖励;2020年公司获得专精特新企业奖励。四、资质认证升级3四、资质认证升级序公司已有资质1建筑装修装饰工程专业承包壹级2建筑幕墙工程专业承包壹级3电子与智能化工程专业承包贰级4防水防腐保温工程专业承包贰级5建筑机电安装工程专业承包三级6建筑工程总承包三级7机电工程总承包三级8地基基础专业承包三级9钢结构专业承包三级10古建筑专业承包三级11环保工程专业承包三级12中国展览馆协会展览工程企业资质三级13消防设施工程专业承包二级14建筑装饰工程设计专项乙级15建筑幕墙工程设计专项乙级4目录第一节重要提示、目录和释义...............................................5第二节公司概况...........................................................7第三节会计数据和财务指标.................................................9第四节管理层讨论与分析..................................................12第五节重大事件..........................................................27第六节股份变动、融资和利润分配..........................................29第七节董事、监事、高级管理人员及核心员工情况............................35第八节行业信息...........................