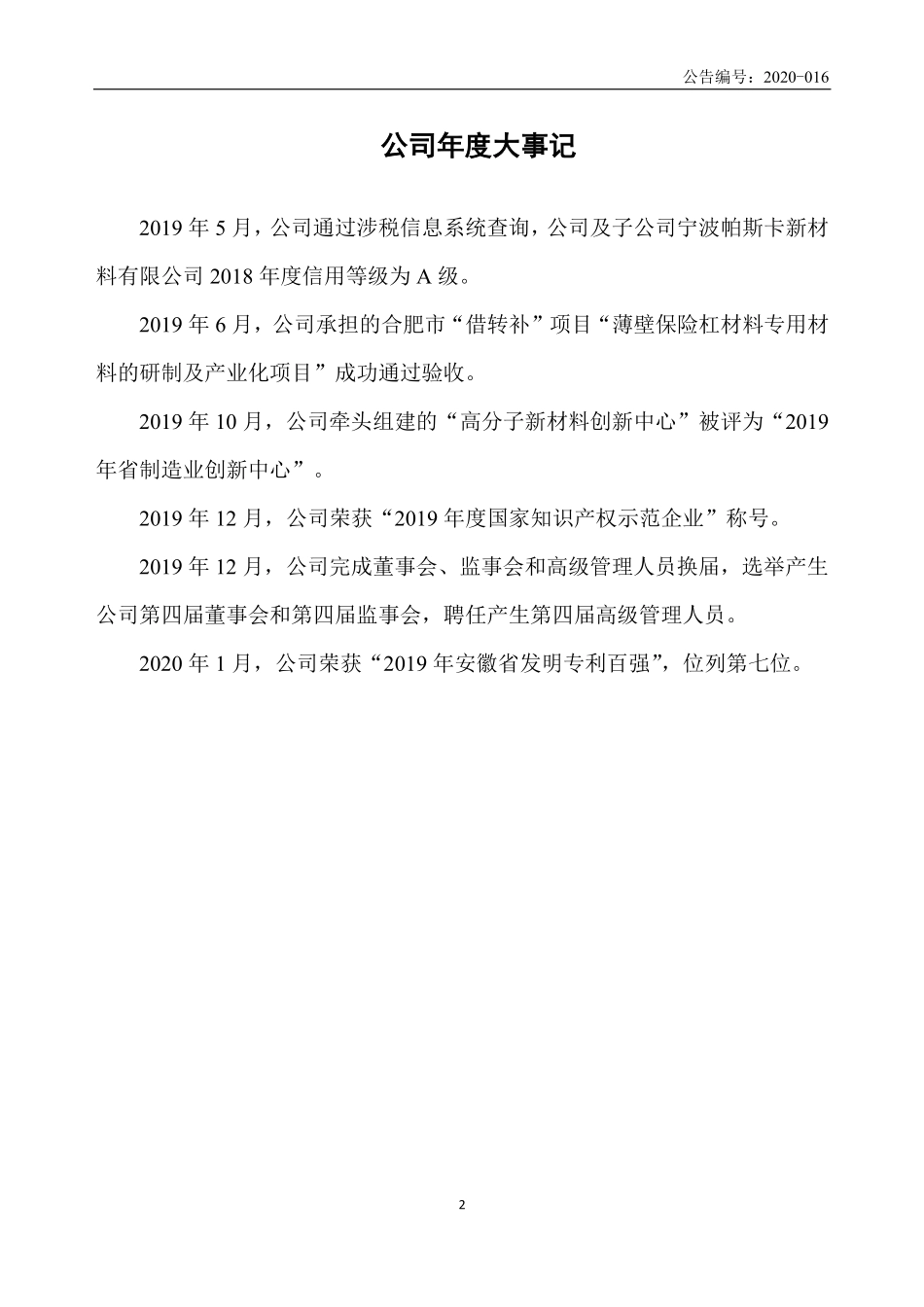

公告编号:2020-01612019年度报告杰事杰NEEQ:834166合肥杰事杰新材料股份有限公司(HEFEIGENIUSADVANCEDMATERIALCO.,LTD.)公告编号:2020-0162公司年度大事记2019年5月,公司通过涉税信息系统查询,公司及子公司宁波帕斯卡新材料有限公司2018年度信用等级为A级。2019年6月,公司承担的合肥市“借转补”项目“薄壁保险杠材料专用材料的研制及产业化项目”成功通过验收。2019年10月,公司牵头组建的“高分子新材料创新中心”被评为“2019年省制造业创新中心”。2019年12月,公司荣获“2019年度国家知识产权示范企业”称号。2019年12月,公司完成董事会、监事会和高级管理人员换届,选举产生公司第四届董事会和第四届监事会,聘任产生第四届高级管理人员。2020年1月,公司荣获“2019年安徽省发明专利百强”,位列第七位。公告编号:2020-0163目录第一节声明与提示....................................................................................................................5第二节公司概况........................................................................................................................7第三节会计数据和财务指标摘要............................................................................................9第四节管理层讨论与分析......................................................................................................12第五节重要事项......................................................................................................................23第六节股本变动及股东情况..................................................................................................27第七节融资及利润分配情况..................................................................................................29第八节董事、监事、高级管理人员及员工情况..................................................................32第九节行业信息......................................................................................................................36第十节公司治理及内部控制..................................................................................................37第十一节财务报告..............................