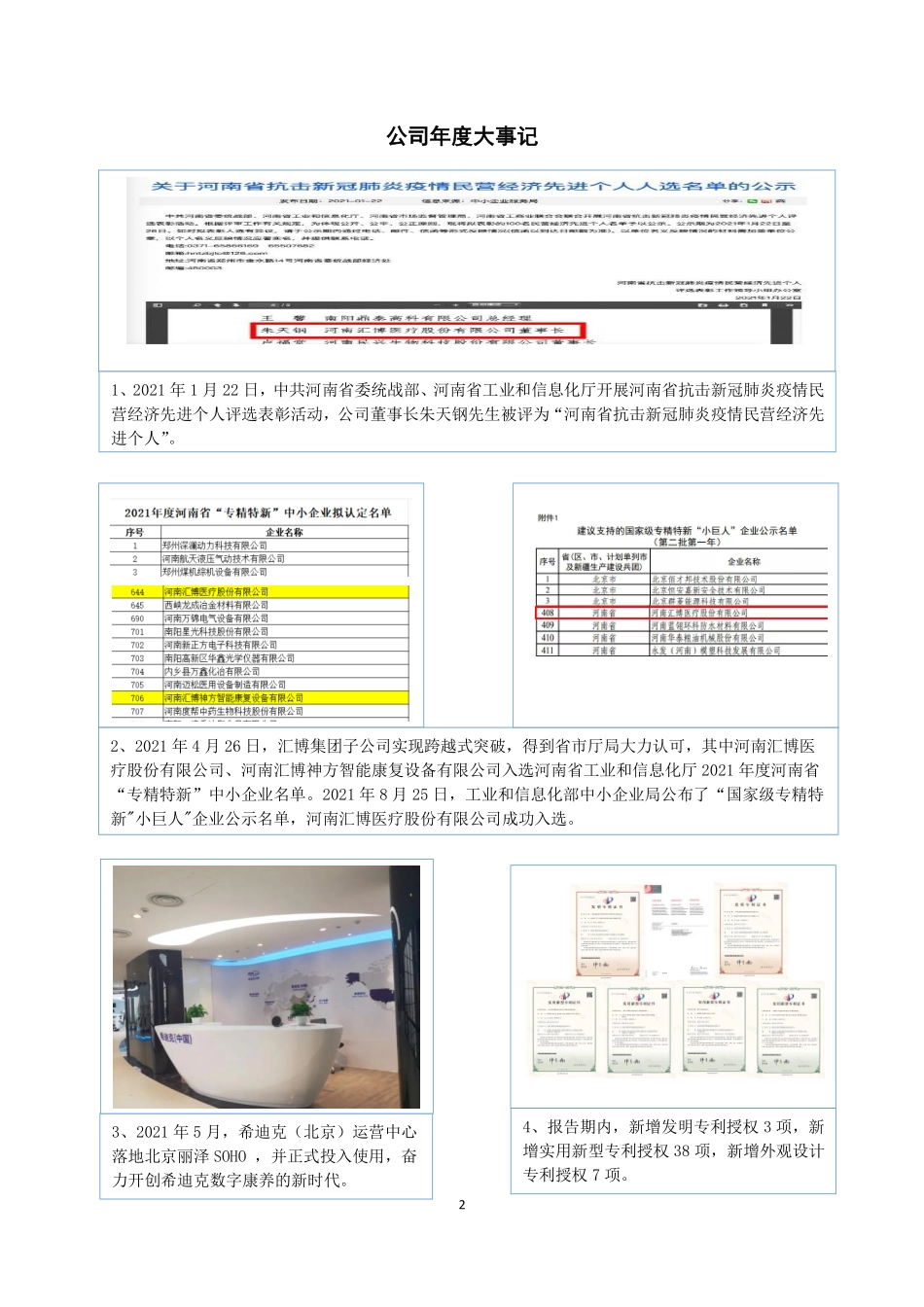

12021年度报告汇博医疗NEEQ:838460河南汇博医疗股份有限公司HenanHuiboMedicalCo.,Ltd.2公司年度大事记注:本页内容原则上应当在一页之内完成。2、2021年4月26日,汇博集团子公司实现跨越式突破,得到省市厅局大力认可,其中河南汇博医疗股份有限公司、河南汇博神方智能康复设备有限公司入选河南省工业和信息化厅2021年度河南省“专精特新”中小企业名单。2021年8月25日,工业和信息化部中小企业局公布了“国家级专精特新"小巨人"企业公示名单,河南汇博医疗股份有限公司成功入选。3、2021年5月,希迪克(北京)运营中心落地北京丽泽SOHO,并正式投入使用,奋力开创希迪克数字康养的新时代。1、2021年1月22日,中共河南省委统战部、河南省工业和信息化厅开展河南省抗击新冠肺炎疫情民营经济先进个人评选表彰活动,公司董事长朱天钢先生被评为“河南省抗击新冠肺炎疫情民营经济先进个人”。4、报告期内,新增发明专利授权3项,新增实用新型专利授权38项,新增外观设计专利授权7项。37、2021年5月13日,汇博医疗亮相第84届(CMFEF)中国国际医疗器械(春季)博览会,自主研发的伤口修复、智能康复设备等健康理念得到了高度关注和认可。8、2021年6月24日,全国政协委员、民建中央常委、天津市政协常委、民建天津市委会主委李文海、民建河南省委秘书长陈颖颖等一行10人莅临汇博健康集团考察指导。9、2021年11月12日上午,宛城区区委书记袁钢、经开区常务副主任张亚明一行莅临河南汇博医疗股份有限公司考察调研。10、践行社会责任,坚持以实际行动回馈社会,抗洪救灾、助力疫情防控、援助社会,2021年汇博医疗向社会捐赠防疫物资合计2800万元。5、南阳市企业联合会、企业家协会、工业经济联合会在连续10年成功发布南阳高成长企业30强的基础上,推出了2021南阳高成长企业30强,汇博医疗名列榜单之首。6、2021年10月29日,河南省工业和信息化厅、河南省财政厅公示2021年河南省技术创新示范企业名单。认定成47家企业为省级技术创新示范企业,河南汇博医疗股份有限公司荣耀入选。4目录第一节重要提示、目录和释义.............................................................................................5第二节公司概况....................................................................................................................9第三节会计数据、经营情况和管理层分析...............................................................