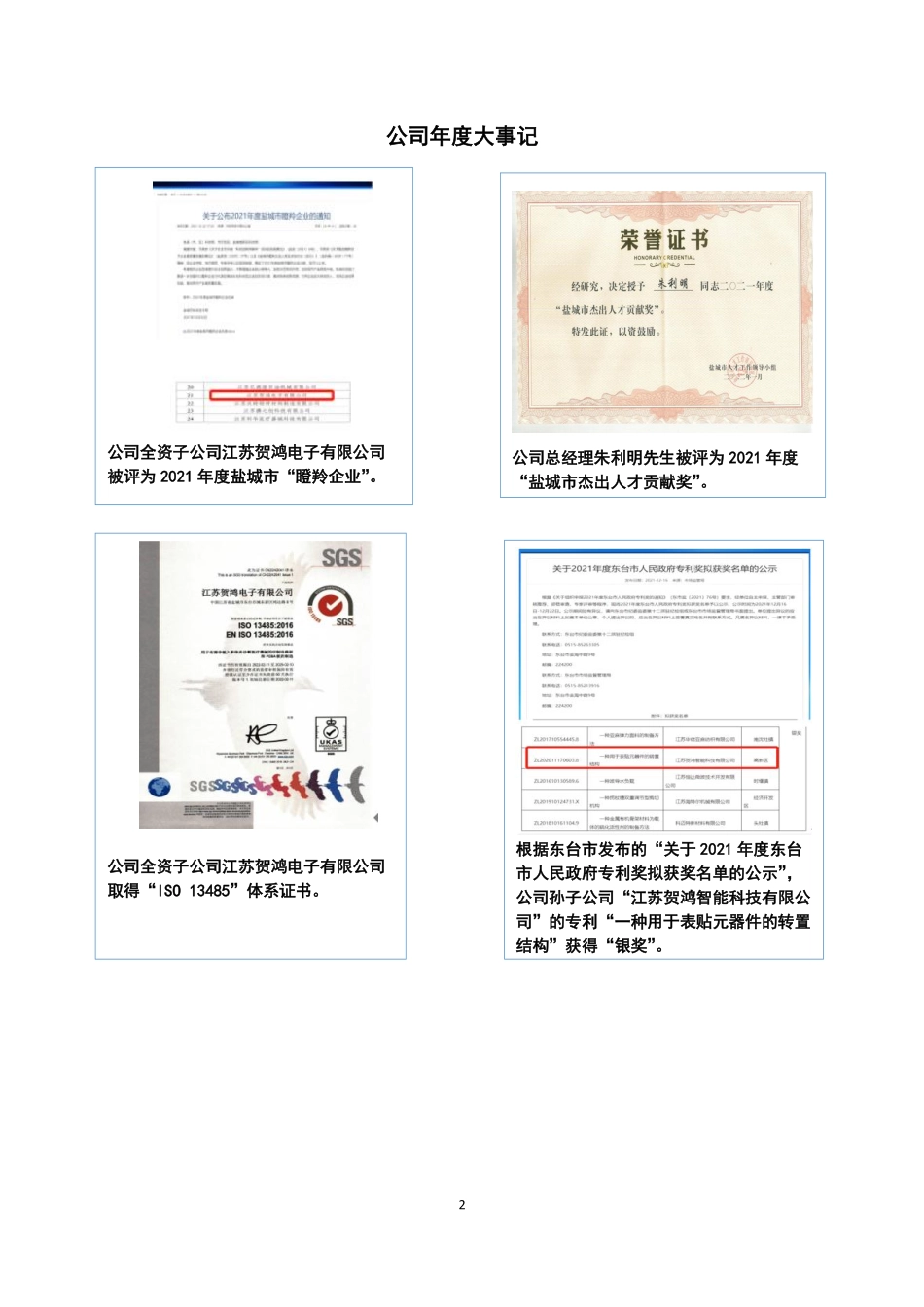

12021年度报告贺鸿电子NEEQ:837506上海贺鸿电子科技股份有限公司ShanghaiH-FastElectronicTechnologyCo.,Ltd2公司年度大事记公司全资子公司江苏贺鸿电子有限公司被评为2021年度盐城市“瞪羚企业”。公司总经理朱利明先生被评为2021年度“盐城市杰出人才贡献奖”。公司全资子公司江苏贺鸿电子有限公司取得“ISO13485”体系证书。根据东台市发布的“关于2021年度东台市人民政府专利奖拟获奖名单的公示”,公司孙子公司“江苏贺鸿智能科技有限公司”的专利“一种用于表贴元器件的转置结构”获得“银奖”。3目录第一节重要提示、目录和释义.............................................................................................4第二节公司概况....................................................................................................................7第三节会计数据、经营情况和管理层分析..........................................................................9第四节重大事件..................................................................................................................20第五节股份变动、融资和利润分配....................................................................................23第六节董事、监事、高级管理人员及核心员工情况.........................................................29第七节公司治理、内部控制和投资者保护........................................................................34第八节财务会计报告...........................................................................................................38第九节备查文件目录.........................................................................................................1324第一节重要提示、目录和释义【声明】公司控股股东、实际控制人、董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。公司负责人朱利明、主管会计工作负责人路玉霞及会计机构负责人(会计主管人员)刘志芳保证年度报告中财务报告的真实、准确、完整。中汇会计师事务所(特殊普通合伙)对公司出具了标准无保留意见的审计报告。本年度报告涉及未来计划等前瞻性陈述,不构成公司对投资者的实...