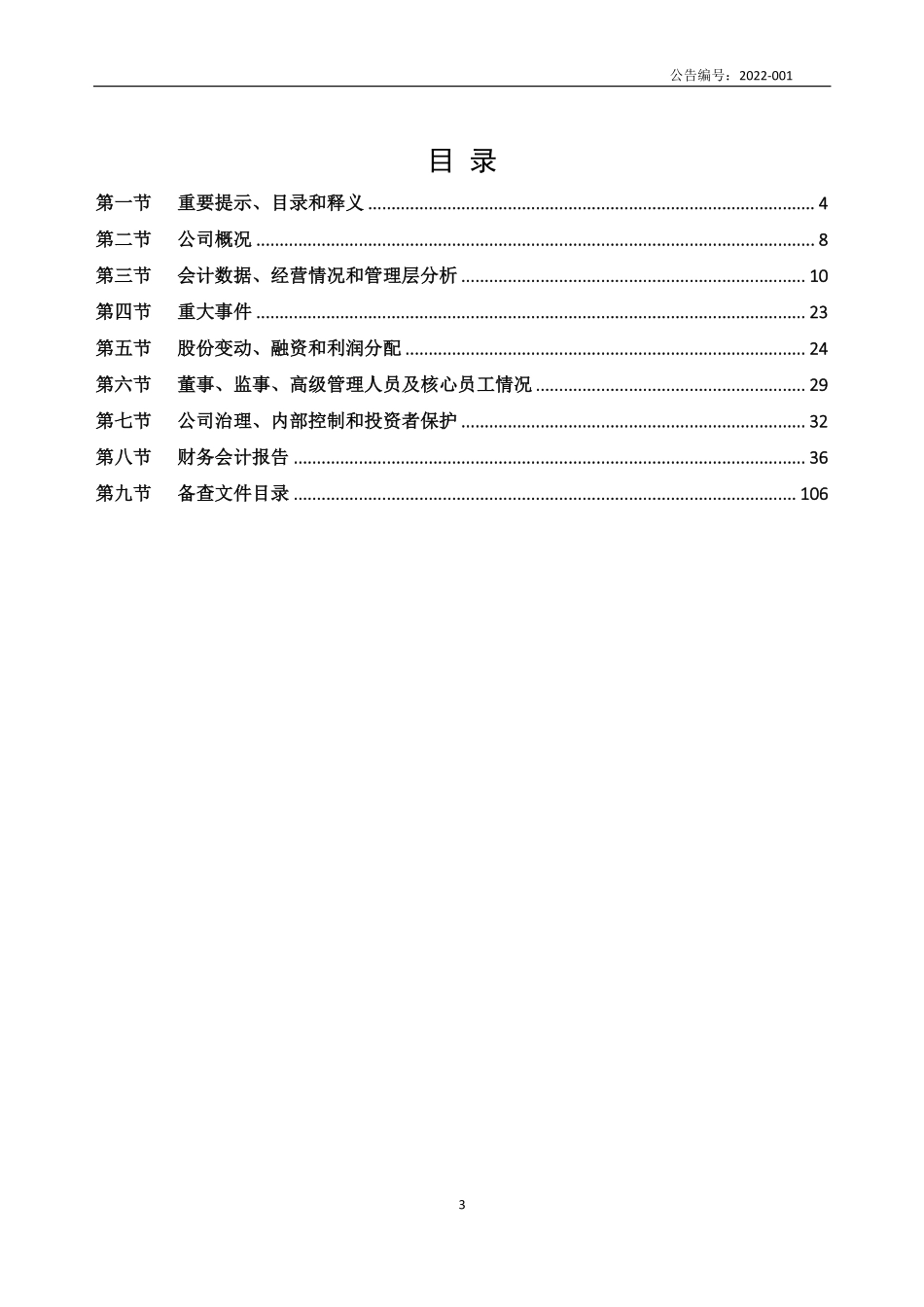

公告编号:2022-0011证券代码:839489证券简称:同步天成主办券商:恒泰长财证券2021年度报告同步天成NEEQ:839489厦门同步天成软件股份有限公司XiamenSyncsoftTechnologyCorp.,Ltd公告编号:2022-0012公司年度大事记我公司与阿里、腾讯、平安、中国电信等头部企业建立并保持良好的合作关系,在智慧财政、智慧监管、冷链监管、数字营商等众多细分赛道开展了项目合作、OXM集成、产品共创、建立人工智能联合实验室等多层次的紧密合作,并推出了一系列行业领先的智慧政务解决方案和产品。公告编号:2022-0013目录第一节重要提示、目录和释义................................................................................................4第二节公司概况........................................................................................................................8第三节会计数据、经营情况和管理层分析..........................................................................10第四节重大事件......................................................................................................................23第五节股份变动、融资和利润分配......................................................................................24第六节董事、监事、高级管理人员及核心员工情况..........................................................29第七节公司治理、内部控制和投资者保护..........................................................................32第八节财务会计报告..............................................................................................................36第九节备查文件目录............................................................................................................106公告编号:2022-0014第一节重要提示、目录和释义【声明】公司控股股东、实际控制人、董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。公司负责人郑祥、主管会计工作负责人魏志龙及会计机构负责人(会计主管人员)魏志龙保证年度报告中财务报告的真实、准确、完整。中审华会计师事务所(特殊普通合伙)对公司出具了标准无保留意见的审计报告。本年度报告涉及未...