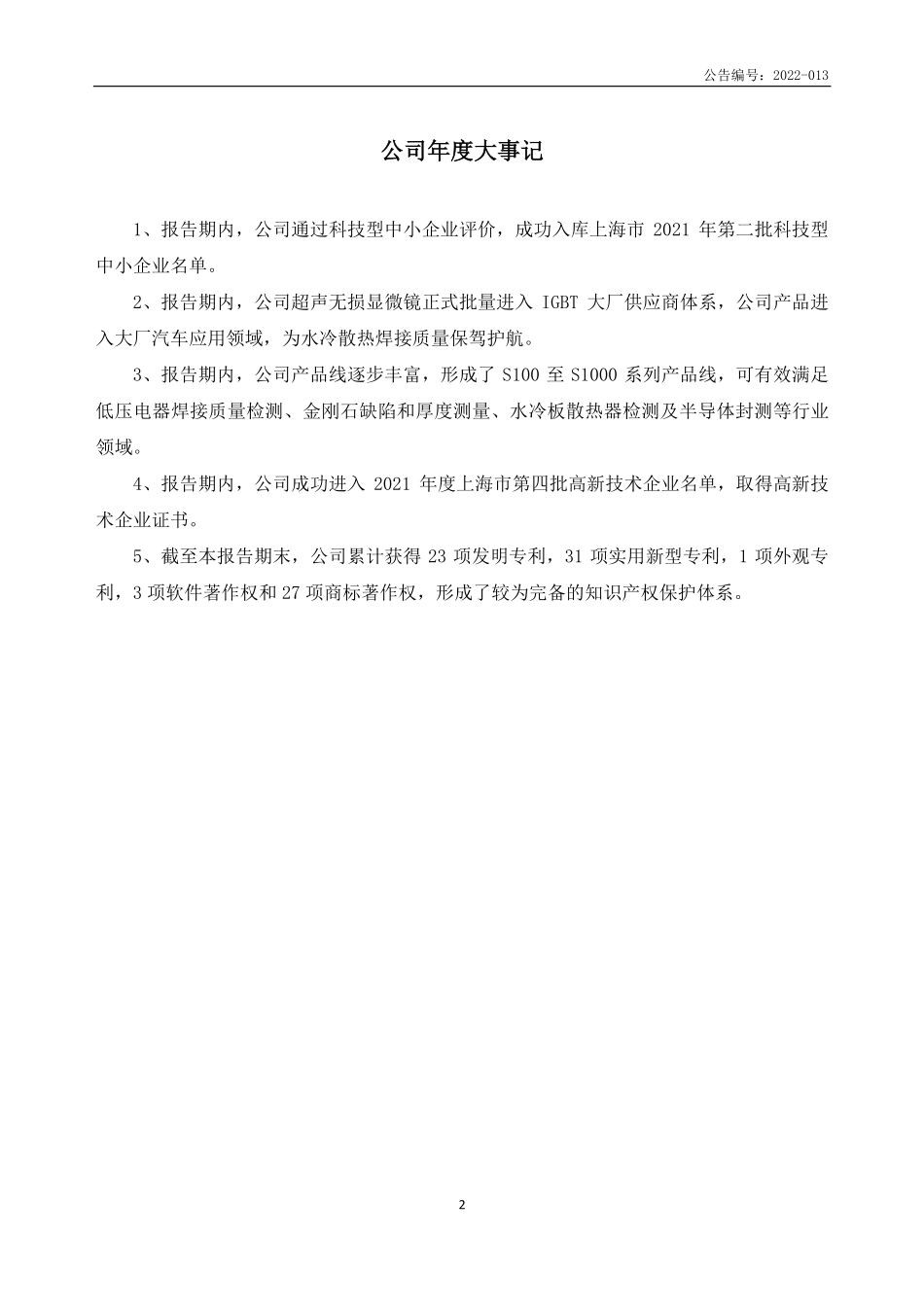

公告编号:2022-0131证券代码:837263证券简称:和伍精密主办券商:开源证券2021年度报告上海和伍精密仪器股份有限公司ShanghaiHiwavePrecisionInstrumentCo.,Ltd和伍精密NEEQ:837263公告编号:2022-0132公司年度大事记1、报告期内,公司通过科技型中小企业评价,成功入库上海市2021年第二批科技型中小企业名单。2、报告期内,公司超声无损显微镜正式批量进入IGBT大厂供应商体系,公司产品进入大厂汽车应用领域,为水冷散热焊接质量保驾护航。3、报告期内,公司产品线逐步丰富,形成了S100至S1000系列产品线,可有效满足低压电器焊接质量检测、金刚石缺陷和厚度测量、水冷板散热器检测及半导体封测等行业领域。4、报告期内,公司成功进入2021年度上海市第四批高新技术企业名单,取得高新技术企业证书。5、截至本报告期末,公司累计获得23项发明专利,31项实用新型专利,1项外观专利,3项软件著作权和27项商标著作权,形成了较为完备的知识产权保护体系。公告编号:2022-0133目录第一节重要提示、目录和释义................................................................................................4第二节公司概况........................................................................................................................7第三节会计数据、经营情况和管理层分析............................................................................9第四节重大事件......................................................................................................................18第五节股份变动、融资和利润分配......................................................................................22第六节董事、监事、高级管理人员及核心员工情况..........................................................26第七节公司治理、内部控制和投资者保护..........................................................................29第八节财务会计报告..............................................................................................................36第九节备查文件目录............................................................................................................140公告编号:2022-0134第一节重要提示、目录和释义【声明】公司控股股东、实际控制人、董事...