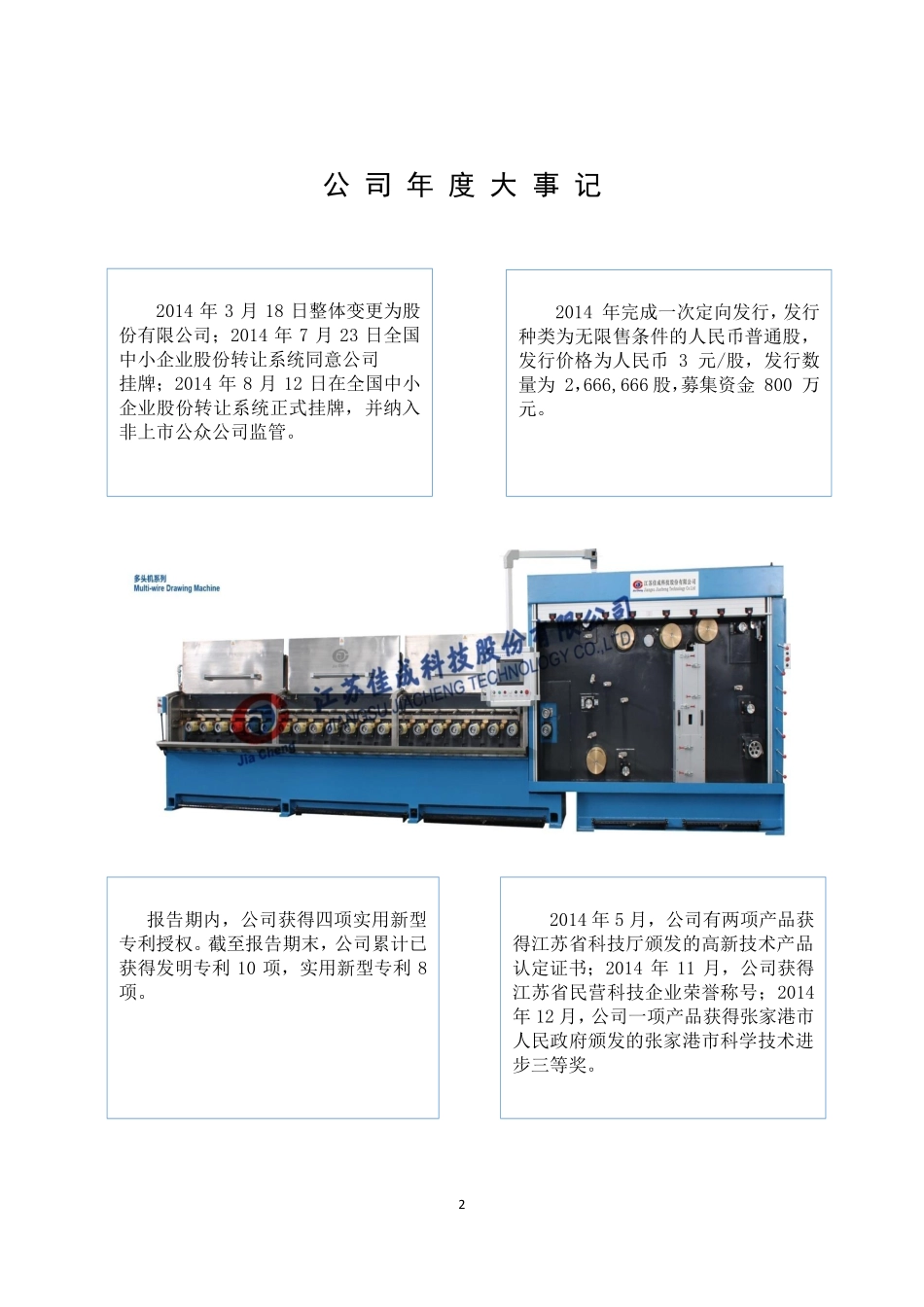

股份简称:佳成科技股份代码:830957公告编号:2015-008江苏佳成科技股份有限公司JiangSuJiaChengTechnologyCo.,Ltd佳成科技NEEQ:830957年度报告20142公司年度大事记2014年3月18日整体变更为股份有限公司;2014年7月23日全国中小企业股份转让系统同意公司挂牌;2014年8月12日在全国中小企业股份转让系统正式挂牌,并纳入非上市公众公司监管。报告期内,公司获得四项实用新型专利授权。截至报告期末,公司累计已获得发明专利10项,实用新型专利8项。2014年完成一次定向发行,发行种类为无限售条件的人民币普通股,发行价格为人民币3元/股,发行数量为2,666,666股,募集资金800万元。2014年5月,公司有两项产品获得江苏省科技厅颁发的高新技术产品认定证书;2014年11月,公司获得江苏省民营科技企业荣誉称号;2014年12月,公司一项产品获得张家港市人民政府颁发的张家港市科学技术进步三等奖。3目录第一节声明与提示------------------------------------------5第二节公司概况--------------------------------------------7第三节主要会计数据和关键指标----------------------------9第四节管理层讨论与分析----------------------------------11第五节重要事项-------------------------------------------20第六节股本、股东情况------------------------------------23第七节融资情况-------------------------------------------25第八节董事、监事、高级管理人员及员工情况-------------26第九节公司治理及内部控制-------------------------------30第十节财务报告-------------------------------------------344释义释义项目释义公司、本公司指江苏佳成科技股份有限公司及其前身江苏佳成机械有限公司、张家港市佳成机械制造有限公司股份公司、佳成科技指江苏佳成科技股份有限公司有限公司、佳成有限指江苏佳成机械有限公司、张家港市佳成机械制造有限公司佳威机械指张家港市佳威机械有限公司佳晟机械指张家港市佳晟机械有限公司菲尔斯指张家港菲尔斯机械有限公司佳业天成指苏州佳业天成投资管理中心(有限合伙)股东大会指江苏佳成科技股份有限公司股东大会董事会指江苏佳成科技股份有限公司董事会监事会指江苏佳成科技股份有限公司监事会主办券商、长城证券指长城证券有限责任公司律师指德恒上海律师事务所会计师指中审华寅五洲会计师事务所(特殊普通合伙)全国股份转让系统指全国中小企业股份转让系统有限责任公司及其管理的股份转让...