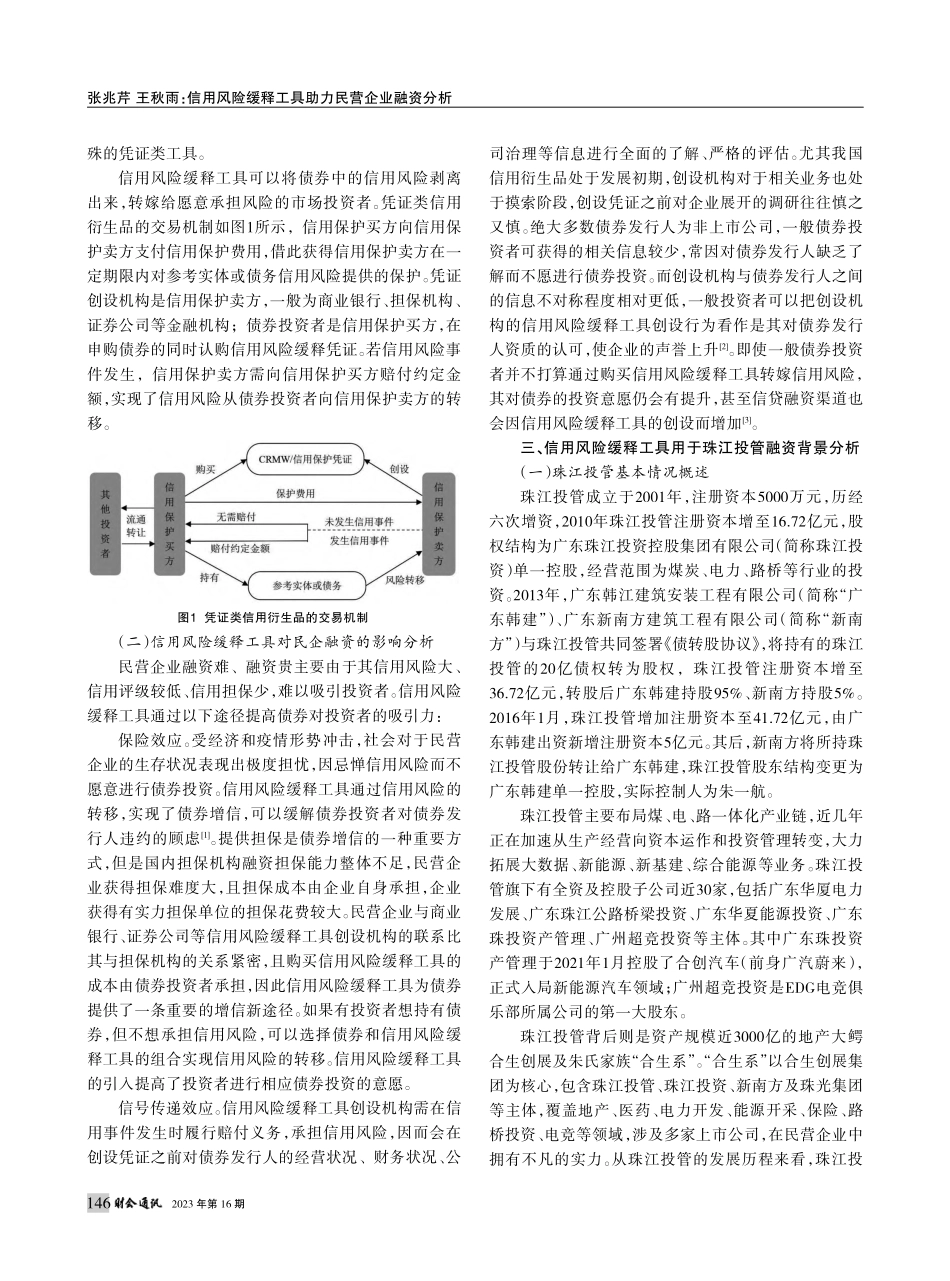

财税&金融2023年第16期*本文系国家自然科学基金专项项目“资本系族内部风险传染与资本结构动态调整”(项目编号:71940012);广州市哲学社会科学规划羊城青年学人课题“广州民营企业融资中信用风险缓释工具的应用研究”(项目编号:2019GZQN31);广东工业大学“特色智库”建设引导专项课题“粤港澳大湾区城市生产性服务业发展指数评价研究”(项目编号:2022TSZKZX007)阶段性研究成果。———以珠江投管为例信用风险缓释工具助力民营企业融资分析*张兆芹王秋雨(广东工业大学经济学院广东广州510520)摘要:文章以珠江投资管理集团有限公司(以下简称“珠江投管”),对信用风险缓释工具在助力民营企业融资中的积极效果和存在问题进行分析,发现信用风险缓释工具的引入产生的保险效应和信号传递效应增强了民营企业的债务融资能力、降低了融资成本,是纾解民营企业融资难题的有效途径,但是在信用风险缓释工具应用过程中存在标的主体覆盖面窄、地区发展差异大、易形成过度依赖等问题。为此,文章从调动地方性金融机构创设热情、培养债券发行主体主动意识、加强债券投资者保险意识教育等方面提出建议,以期为更好建设信用衍生品市场、助力民营企业融资提供参考。关键词:信用风险缓释工具民营企业融资保险效应信号传递效应一、引言民营经济是我国经济高速发展的重要引擎之一,但由于股权融资渠道缺乏、信用担保体系不完善,融资贵、融资难长期掣肘民企发展。债券市场日新月异,为民营企业提供了重要的直接融资途径。随着债券市场化进程提速、刚性兑付逐渐打破,新冠疫情冲击和世界经济下行叠加,违约进入常态化,民企信用风险凸显。与此同时,新《证券法》实施、债券发行注册制落地,债券选择权完全交于市场,投资者必须风险自担、责任自负,对信用风险管理工具的需求更加迫切。为稳定和促进民企债券融资,2018年10月国务院常务会议决定设立企业债券融资支持工具,通过出售信用风险缓释工具等方式支持民企债券融资。信用风险缓释工具是用来分离和转移信用风险的金融衍生品,是进行信用风险管理的有力工具。珠江投管是国有银行首批、广东省首批信用风险缓释凭证项目的参考债务发行人之一,且2018年以来在债券融资中陆续使用了信用风险缓释工具,较具代表性。本文以珠江投管为例,对信用风险缓释工具在民营企业融资中的应用进行分析,发现信用风险缓释工具的引入确实能增强民营企业债务融资能力、降低债务融资成本,一定程度纾解企业融资难题。但是...