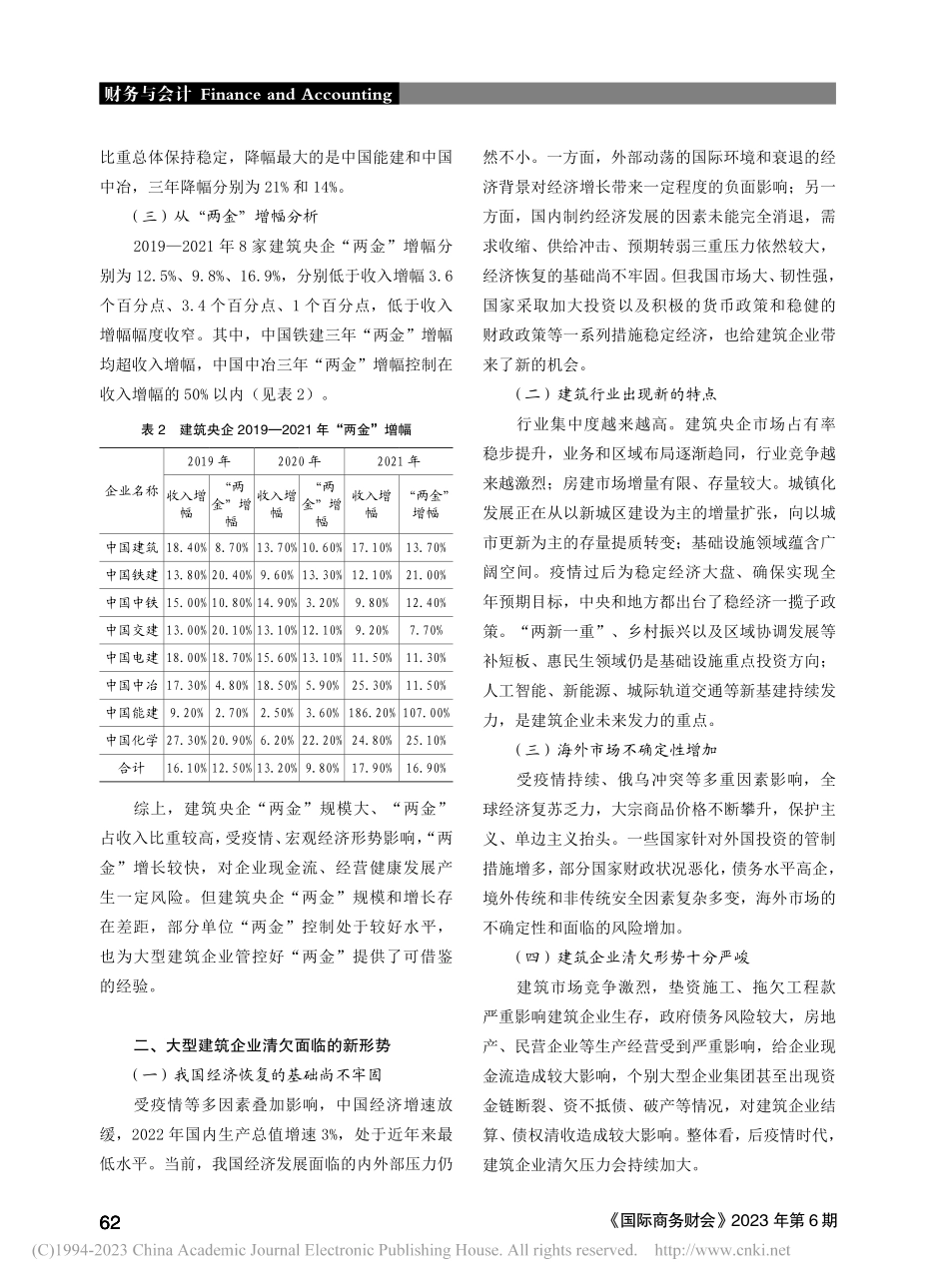

FinanceandAccounting财务与会计616161《国际商务财会》2023年第6期【摘要】近年来,受疫情、俄乌冲突等因素的影响,国际经济环境复杂多变,国内经济下行压力加大,建筑企业业主出现不同程度的经营困难,资金压力增大,加上建筑行业属于完全竞争市场,业主强势,对建筑企业债权清收造成较大困难,部分债权产生了较大风险,对企业经济效益造成较大影响。在目前国内对新冠感染实施乙类乙管的新形势下,国家出台多项刺激经济政策,建筑企业只有不断提升清欠基础管理工作,练好内功,才能最大限度维护企业利益,在激烈的市场竞争中实现高质量发展。【关键词】建筑企业;清欠管理;基础管理【中图分类号】F275一、2019—2021年建筑央企“两金”情况(一)从“两金”规模分析根据上市公司披露的信息,2019—2021年8家建筑央企“两金”(包括应收账款、存货、合同资产,下同)总量分别为26467亿元、29063亿元、33988亿元,最高的是中国建筑分别为9119亿元、10089亿元、11476亿元,最低的是中国化学,分别为405亿元、495亿元、619亿元(图1)。建筑央企“两金”总量大、建筑央企之间“两金”规模差距也较大。(二)从“两金”占收入比重分析如表1所示,2019—2021年8家建筑央企“两金”占收入比重分别为58%、56%、56%,2019年最高的是中国能建79%,最低的是中国化学39%;2020年最高的是中国能建80%,最低的是中国化学和中国中铁45%;2021年最高的是中国铁建64%,最低的是中国化学45%。建筑央企“两金”占收入新形势下,大型建筑企业强化清欠基础管理工作的思考马正利(中国冶金科工股份有限公司)表1建筑央企2019—2021年“两金”占收入比重年份中国建筑中国铁建中国中铁中国交建中国电建中国中冶中国能建中国化学合计201964.00%57.00%50.00%48.00%62.00%65.00%79.00%39.00%58.00%202062.00%59.00%45.00%48.00%61.00%58.00%80.00%45.00%56.00%202161.00%64.00%46.00%47.00%61.00%51.00%58.00%45.00%56.00%单位:亿元图12019—2021年建筑央企两金余额财务与会计FinanceandAccounting626262《国际商务财会》2023年第6期比重总体保持稳定,降幅最大的是中国能建和中国中冶,三年降幅分别为21%和14%。(三)从“两金”增幅分析2019—2021年8家建筑央企“两金”增幅分别为12.5%、9.8%、16.9%,分别低于收入增幅3.6个百分点、3.4个百分点、1个百分点,低于收入增幅幅度收窄。其中,中国铁建三年“两金”增幅均超收入增幅,中国中冶三年“两金”增幅控制在收入增幅的...