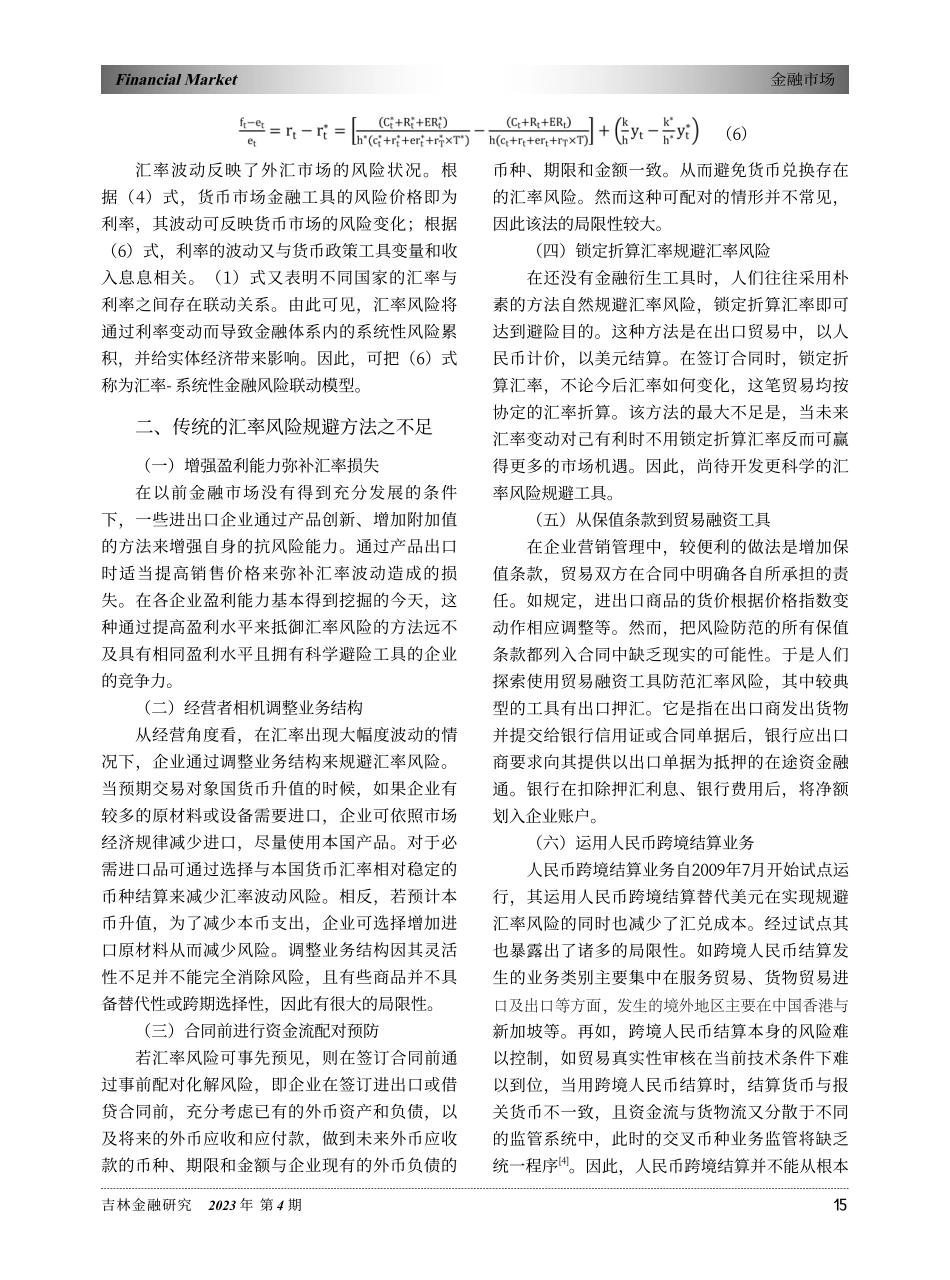

FinancialMarket金融市场吉林金融研究2023年第4期14作者简介:左正龙,男,博士,吉林财经大学应用数学学院,讲师。跨境系统性金融风险防范研究——基于汇率风险规避视角左正龙(吉林财经大学应用数学学院,吉林长春130117)摘要:在我国汇率制度改革的大背景下,汇率风险规避在对外经济交往中的重要性日益凸显。本文构建了汇率-系统性金融风险联动模型,揭示了汇率风险通过利率变动而引致系统性金融风险跨国传导的机制。汇率风险的规避方法经历了从内部实体经济增强盈利能力、调整业务结构到借助于外部金融体系的嬗变;而金融体系的避险手段则由金融市场上的原生产品向衍生产品如期货、期权、掉期演进。发达外汇衍生品市场的创建可有效抑制汇率风险引致的系统性金融风险跨国传导,这就要求在外汇衍生品市场中研发新品种、引入金融科技及促进离在岸市场的联动性等。关键词:汇率风险;金融衍生工具;外汇期权;外汇掉期;外汇衍生品市场中图分类号:F830.4文献标识码:A文章编号:10093109(2023)04001406随着“一带一路”倡议的进一步深化,我国与其他国家经济交往将更加频繁,系统性金融风险跨国传导的可能性也将增加,而加强汇率风险管理是有效防范系统性金融风险国际传导的重要途径。在2022年5月发布的《关于进一步促进外汇市场服务实体经济有关措施的通知》中,国家外汇管理局要求各金融机构配合企业的汇率风险管理、帮助客户树立风险中性理念,服务实体经济,提高外汇风险管理能力[1]。同时,随着世界经济一体化的加剧及金融市场的发展,汇率风险规避工具也得到了进一步的衍生和深化。因此,为了有效抑制因汇率风险而导致系统性金融风险的国际传播,亟需一个规范完善的外汇衍生品交易市场。一、汇率风险引发系统性金融风险的内在机制利率平价理论从金融市场角度阐述了利率与汇率之间的联动关系。跨境资本流动使得两国的利率与汇率相互影响,短期内,货币供求变动将影响利率,再影响汇率。短期资本的流入将引起国内市场流动性上升,导致价格水平的急剧变动(在金融市场则表现为利率变动),这在一定程度上将促进国内系统性金融风险的累积[2]。根据套补利率平价理论,汇率与利率间的关系可用公式表示为:(1)式中,为即期汇率,为远期汇率,为国外利率,为国内利率[3]。某国国内货币需求可用公式表示为:(2)式中,为国内货币需求,其中预防性与交易性货币需求与收入呈正向关系,投机性货币需求与国内利率呈负向关系。依据乔顿的货币乘数模型...