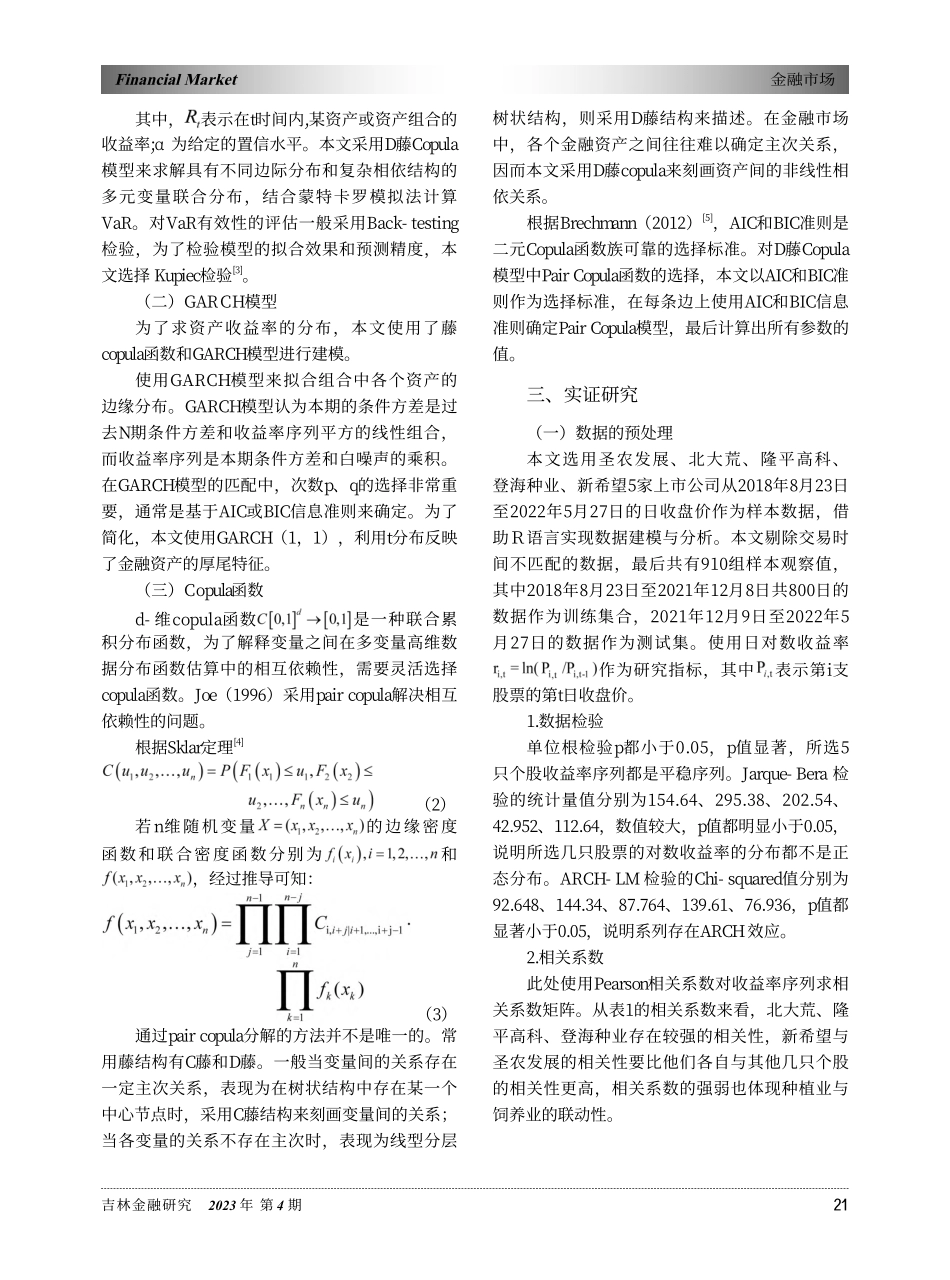

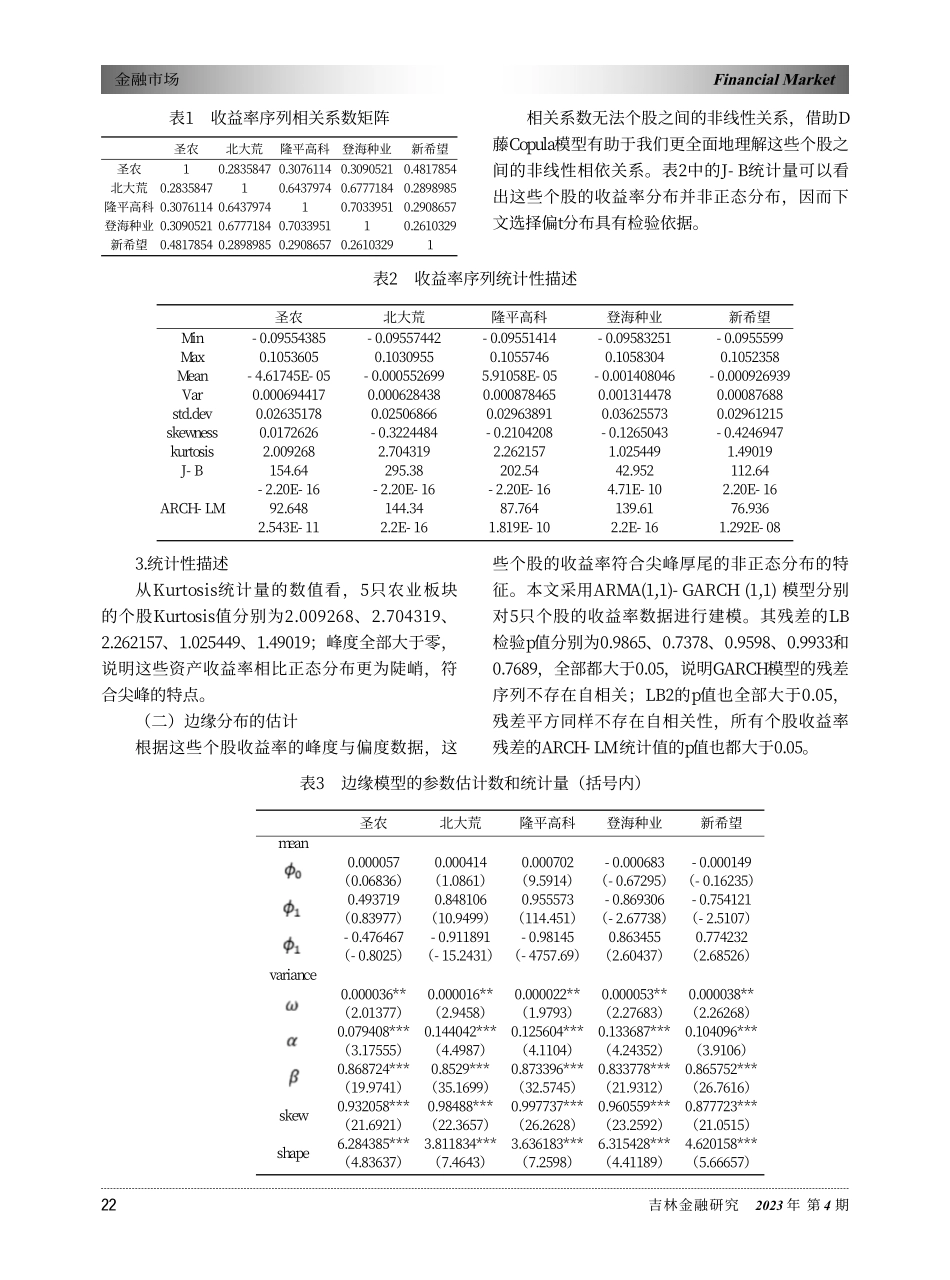

FinancialMarket金融市场吉林金融研究2023年第4期20作者简介:陈金图,男,硕士,闽南科技学院商学院,讲师。刘武强,男,博士,闽南科技学院商学院,教授。基于D藤Copula模型农业板块投资组合VaR测定陈金图刘武强(闽南科技学院商学院,福建泉州362332)摘要:本文通过GARCH模型拟合边缘分布,通过copula技术刻画相关结构,构建D藤copulaGarch模型,并将其应用于股票市场风险管理中。在组合投资决策方面,实现多个金融资产的组合投资决策:一是建立D藤copula-Garch模型,给出的多元条件联合分布建模方法;二是给出组合投资风险价值VaR评估方案,实现组合投资风险的度量;三是将该方法应用于A股市场农业板块5只个股的组合投资决策,验证了所提方法的有效性。本文研究具有一定的理论意义与应用价值。构建的D藤copulagarch模型,为解决多元条件联合分布建模提供了一个有效的方法;组合投资风险价值计算的实证研究结果,可以为相关决策提供参考。关键词:D藤Copula;VaR;投资组合中图分类号:F830.9文献标识码:A文章编号:10093109(2023)04002006一、引言资产价格往往会频繁发生变动,如何管理市场风险是金融市场关注的焦点。特别是随着2008年次贷危机、2015年融资融券引发的股灾以及2019年新冠病毒等风险事件对资本市场造成的一系列冲击后,风险管理的重要性变得更为突出。风险管理的经典方法是对在险价值(ValueatRisk,VaR)的评估。VaR的优点是,在标的资产收益率上,以置信水平为标准衡量风险资产的最大损失额,用某一个分位数来显示市场危险,更加直观地反映风险的大小。本文研究多种有价证券资产组合的VaR计算。为了准确计算高维度资产组合中的VaR,计算资产之间的相依关系尤为重要,特别是两两资产间的尾部相关性。因而本文选取便于动态评估多变量资产组合分布的D藤copula模型对VaR进行评估。关于copula模型对金融资产收益率组合的分布进行建模,Embrechts等[1](2002)指出copula模型对描述资产间的相依结构的用处。一般的copula模型的相依结构是由一种copula函数来解释的,一般模型在不同资产组合的高维数据中的运用有着明显的局限性。比如,GaussianCopula就不适合解释不对称模型尾部相依性的特征。ArchimedeanCopula虽然具有不对称的特征,但是其参数仅有一个或两个,因此在多变量模型中存在较大的局限性。简单地用一个多维copula函数不足以准确估计不同维度具有不同性质的多变量的分布。为了克服这些局限性,Bedford和Cooke(2002)[2]提出...