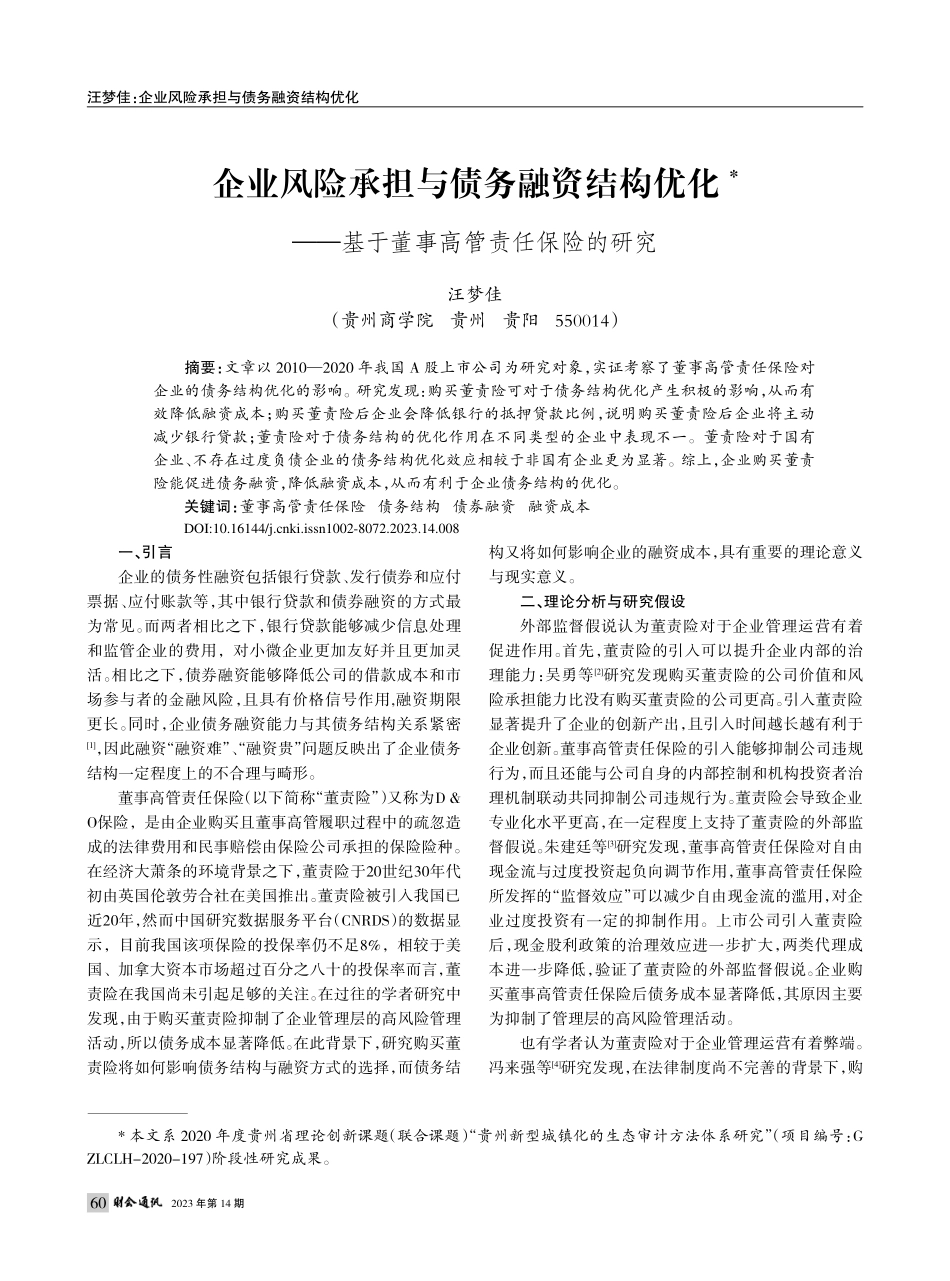

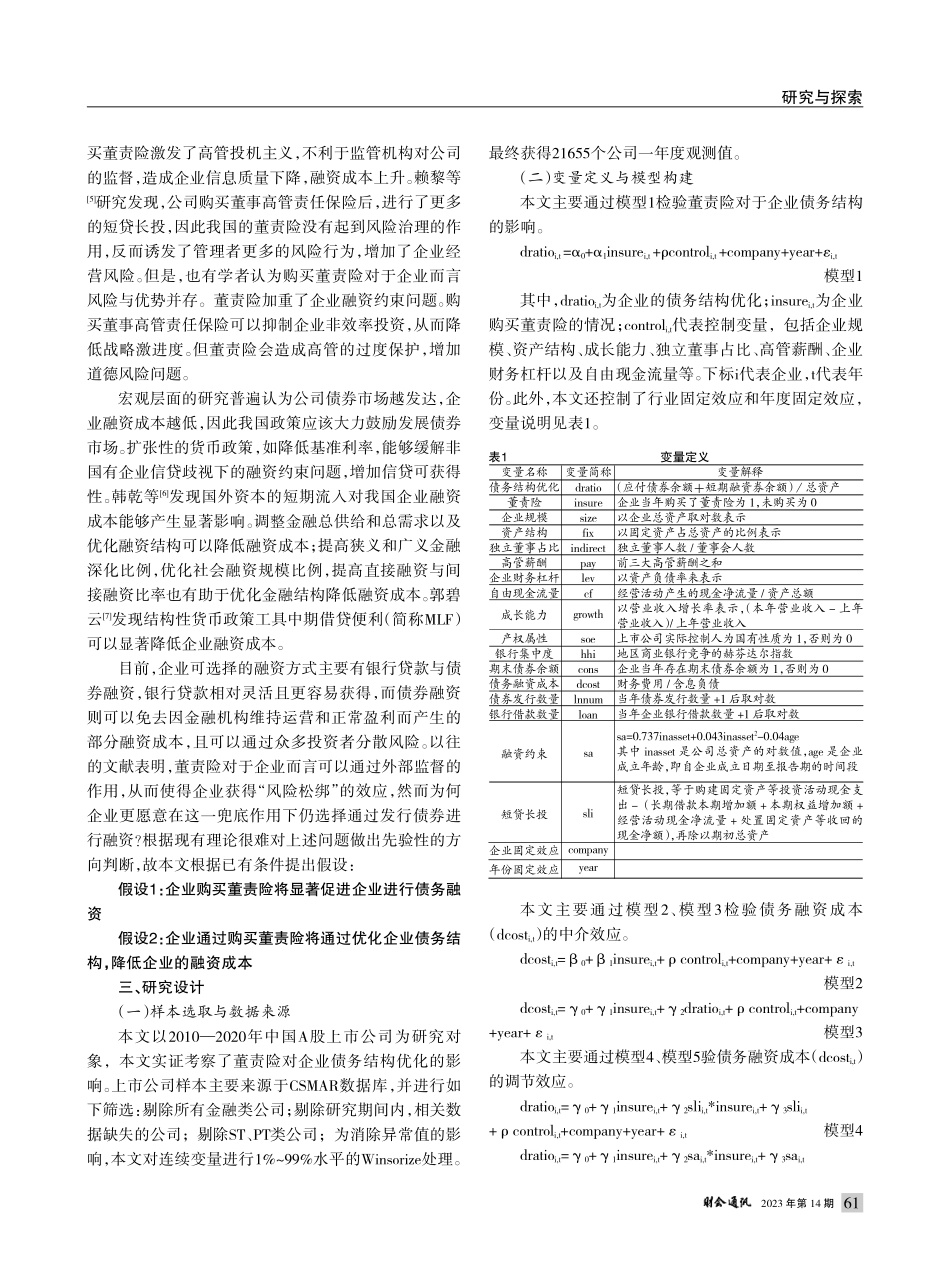

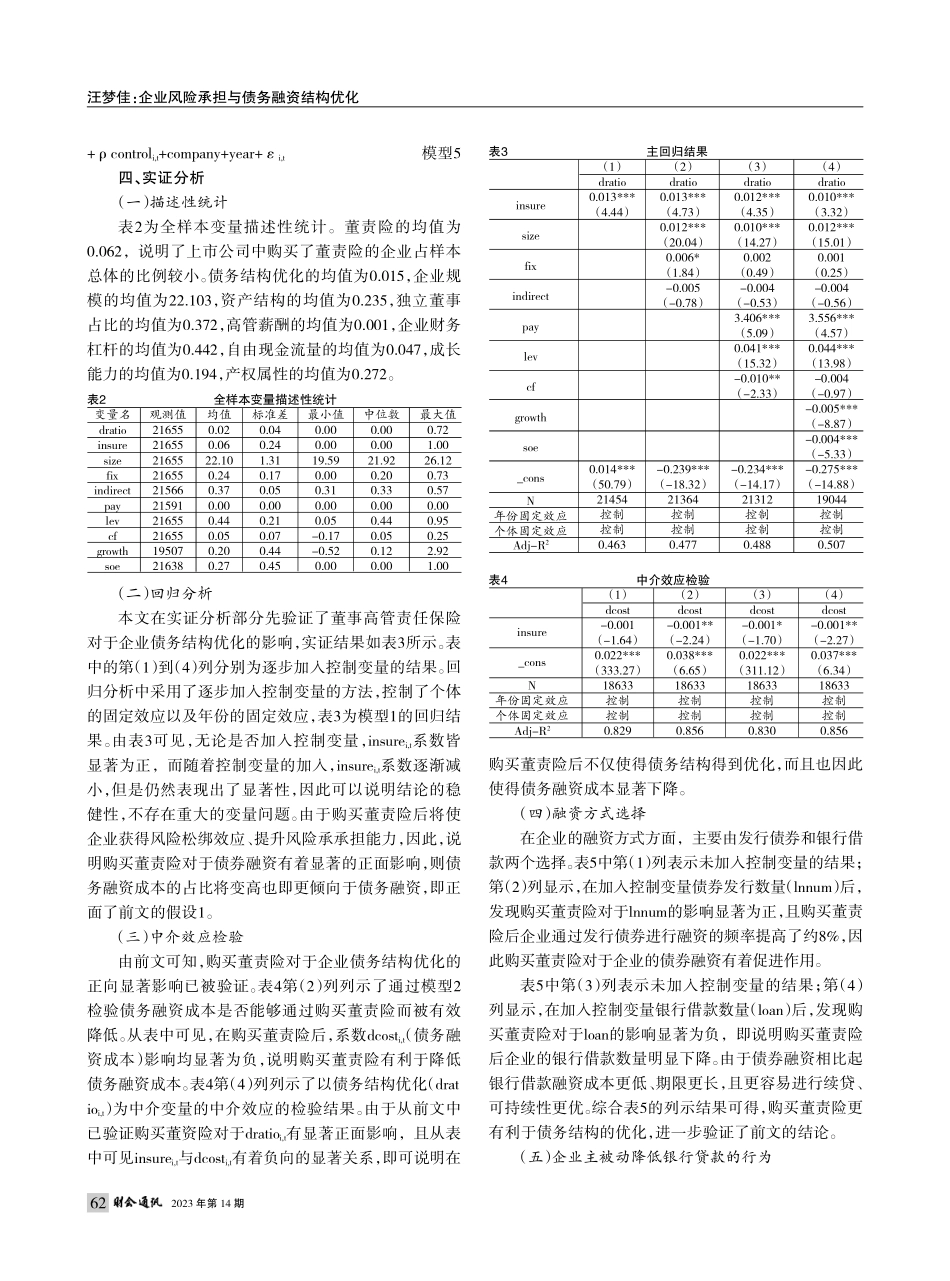

2023年第14期汪梦佳:企业风险承担与债务融资结构优化*本文系2020年度贵州省理论创新课题(联合课题)“贵州新型城镇化的生态审计方法体系研究”(项目编号:GZLCLH-2020-197)阶段性研究成果。企业风险承担与债务融资结构优化*汪梦佳(贵州商学院贵州贵阳550014)摘要:文章以2010—2020年我国A股上市公司为研究对象,实证考察了董事高管责任保险对企业的债务结构优化的影响。研究发现:购买董责险可对于债务结构优化产生积极的影响,从而有效降低融资成本;购买董责险后企业会降低银行的抵押贷款比例,说明购买董责险后企业将主动减少银行贷款;董责险对于债务结构的优化作用在不同类型的企业中表现不一。董责险对于国有企业、不存在过度负债企业的债务结构优化效应相较于非国有企业更为显著。综上,企业购买董责险能促进债务融资,降低融资成本,从而有利于企业债务结构的优化。关键词:董事高管责任保险债务结构债券融资融资成本———基于董事高管责任保险的研究一、引言企业的债务性融资包括银行贷款、发行债券和应付票据、应付账款等,其中银行贷款和债券融资的方式最为常见。而两者相比之下,银行贷款能够减少信息处理和监管企业的费用,对小微企业更加友好并且更加灵活。相比之下,债券融资能够降低公司的借款成本和市场参与者的金融风险,且具有价格信号作用,融资期限更长。同时,企业债务融资能力与其债务结构关系紧密[1],因此融资“融资难”、“融资贵”问题反映出了企业债务结构一定程度上的不合理与畸形。董事高管责任保险(以下简称“董责险”)又称为D&O保险,是由企业购买且董事高管履职过程中的疏忽造成的法律费用和民事赔偿由保险公司承担的保险险种。在经济大萧条的环境背景之下,董责险于20世纪30年代初由英国伦敦劳合社在美国推出。董责险被引入我国已近20年,然而中国研究数据服务平台(CNRDS)的数据显示,目前我国该项保险的投保率仍不足8%,相较于美国、加拿大资本市场超过百分之八十的投保率而言,董责险在我国尚未引起足够的关注。在过往的学者研究中发现,由于购买董责险抑制了企业管理层的高风险管理活动,所以债务成本显著降低。在此背景下,研究购买董责险将如何影响债务结构与融资方式的选择,而债务结构又将如何影响企业的融资成本,具有重要的理论意义与现实意义。二、理论分析与研究假设外部监督假说认为董责险对于企业管理运营有着促进作用。首先,董责险的引入可以提升企业内部的治理能力:吴勇等[2]研究发...