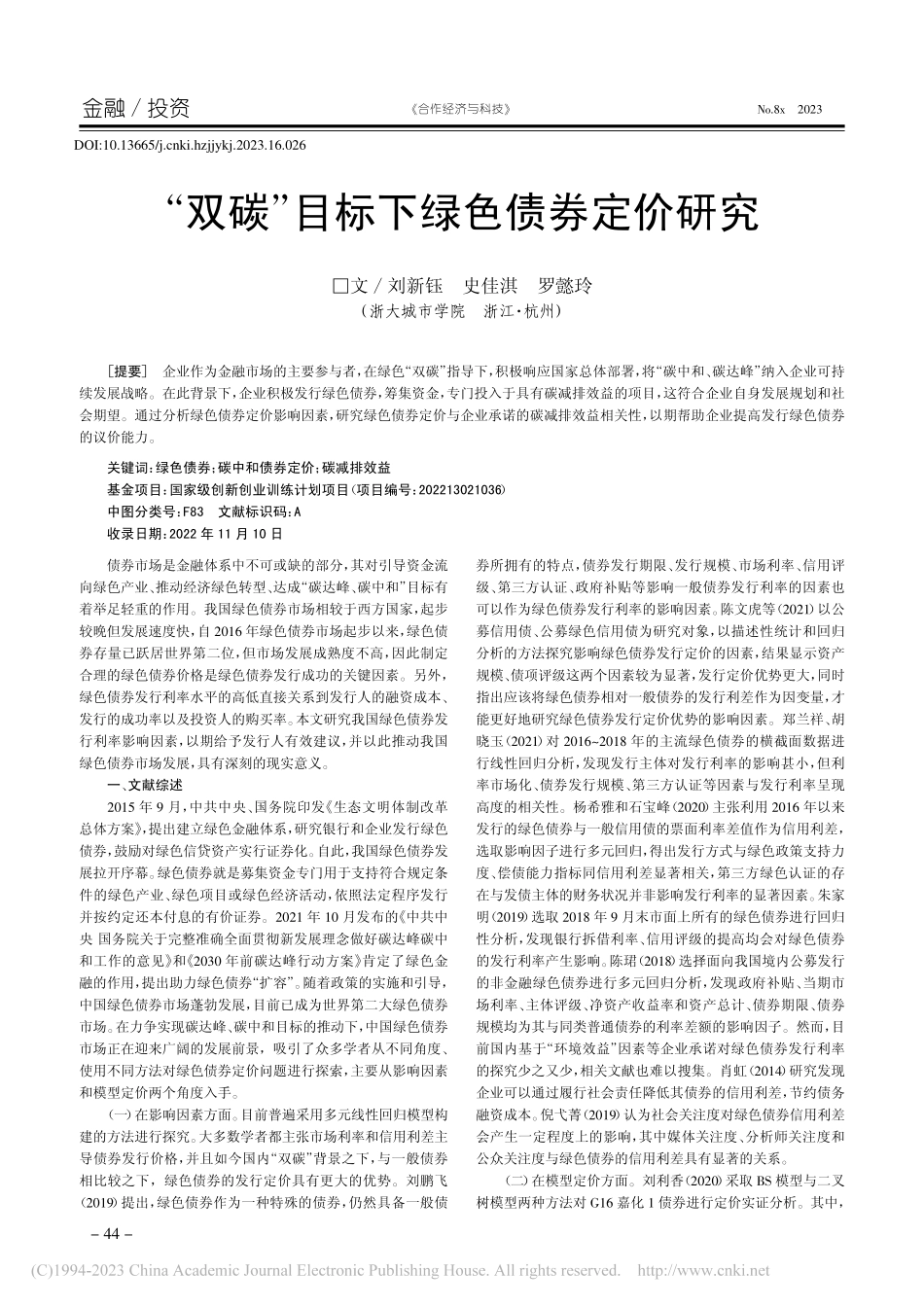

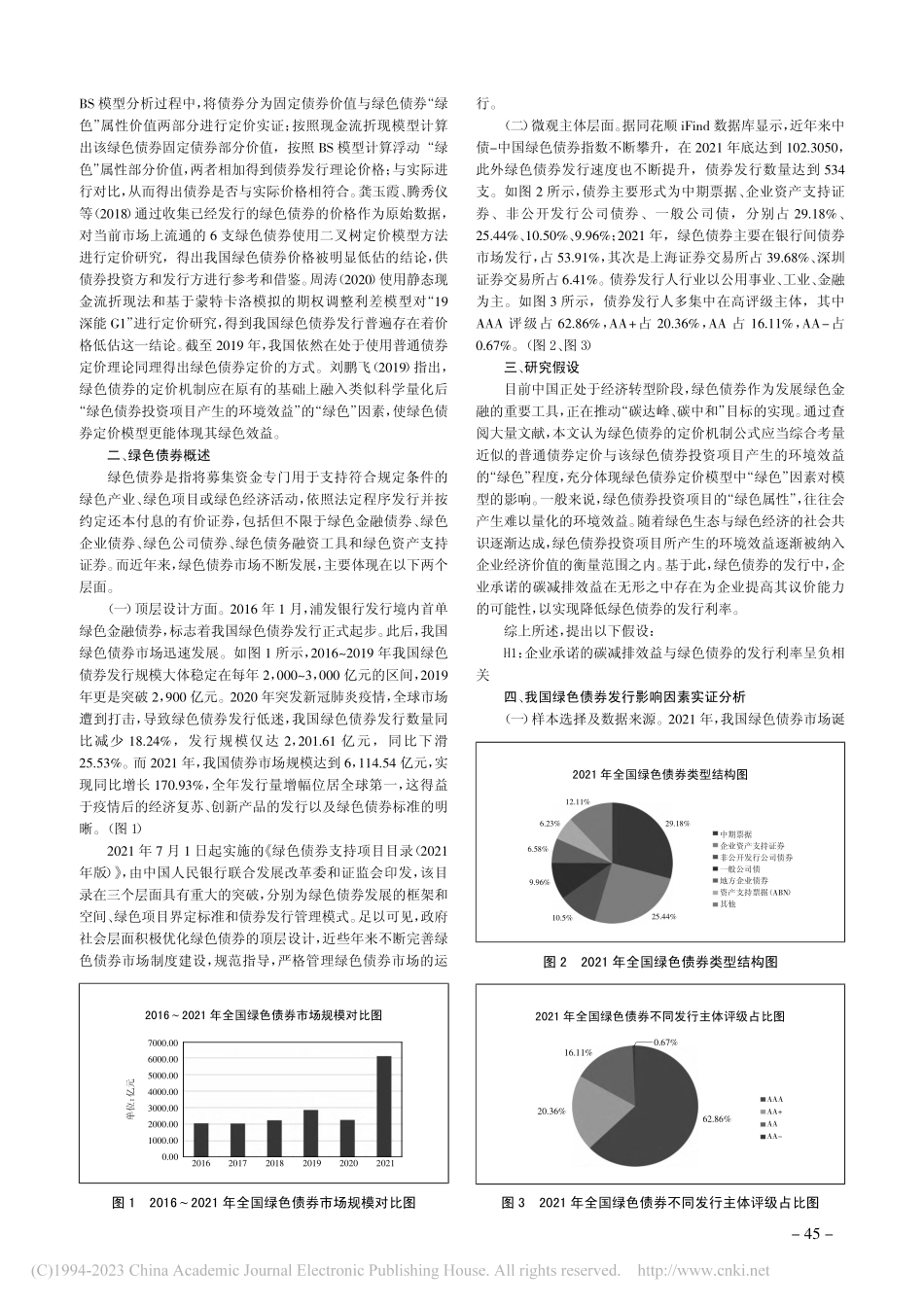

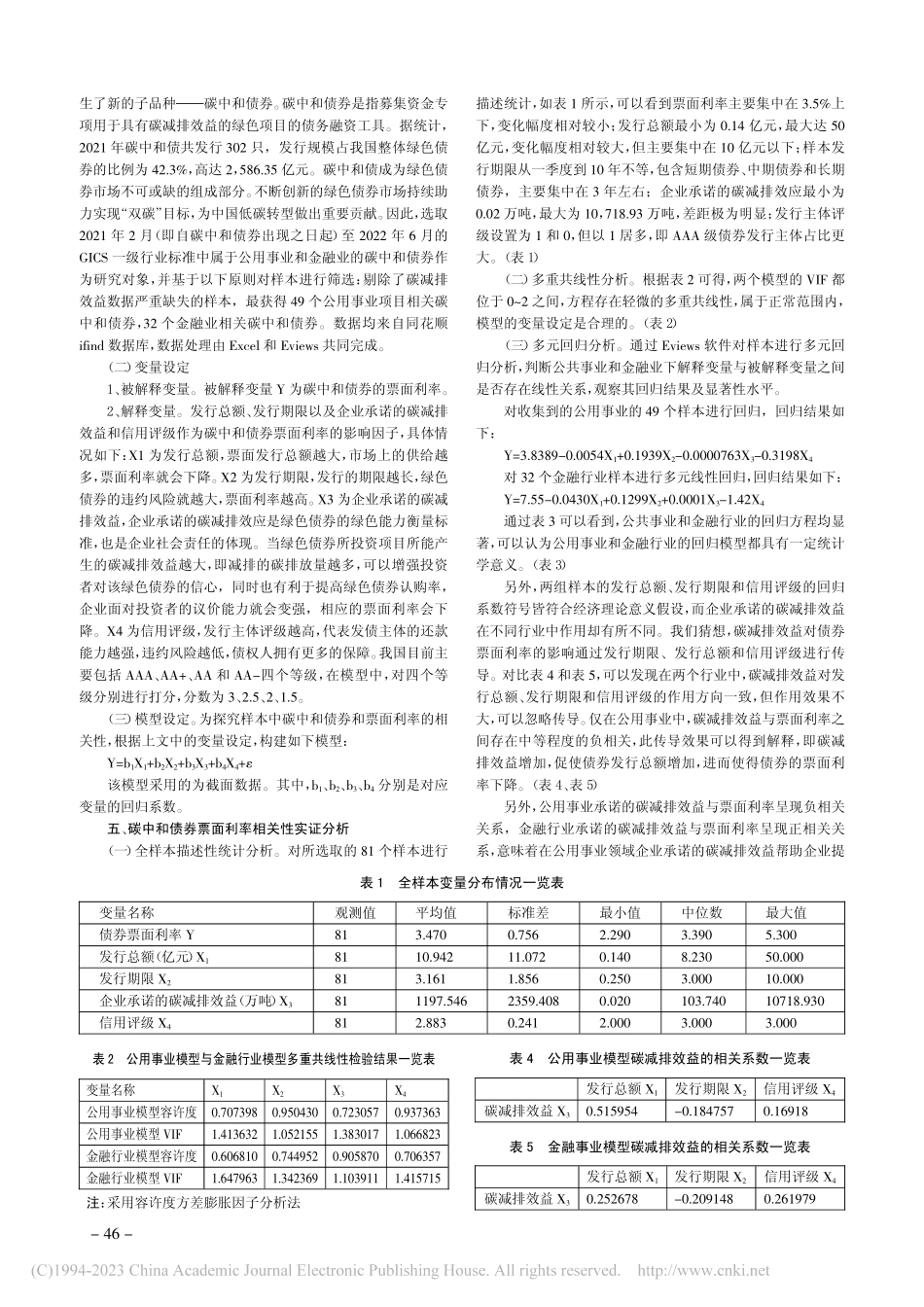

债券市场是金融体系中不可或缺的部分,其对引导资金流向绿色产业、推动经济绿色转型、达成“碳达峰、碳中和”目标有着举足轻重的作用。我国绿色债券市场相较于西方国家,起步较晚但发展速度快,自2016年绿色债券市场起步以来,绿色债券存量已跃居世界第二位,但市场发展成熟度不高,因此制定合理的绿色债券价格是绿色债券发行成功的关键因素。另外,绿色债券发行利率水平的高低直接关系到发行人的融资成本、发行的成功率以及投资人的购买率。本文研究我国绿色债券发行利率影响因素,以期给予发行人有效建议,并以此推动我国绿色债券市场发展,具有深刻的现实意义。一、文献综述2015年9月,中共中央、国务院印发《生态文明体制改革总体方案》,提出建立绿色金融体系,研究银行和企业发行绿色债券,鼓励对绿色信贷资产实行证券化。自此,我国绿色债券发展拉开序幕。绿色债券就是募集资金专门用于支持符合规定条件的绿色产业、绿色项目或绿色经济活动,依照法定程序发行并按约定还本付息的有价证券。2021年10月发布的《中共中央国务院关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》和《2030年前碳达峰行动方案》肯定了绿色金融的作用,提出助力绿色债券“扩容”。随着政策的实施和引导,中国绿色债券市场蓬勃发展,目前已成为世界第二大绿色债券市场。在力争实现碳达峰、碳中和目标的推动下,中国绿色债券市场正在迎来广阔的发展前景,吸引了众多学者从不同角度、使用不同方法对绿色债券定价问题进行探索,主要从影响因素和模型定价两个角度入手。(一)在影响因素方面。目前普遍采用多元线性回归模型构建的方法进行探究。大多数学者都主张市场利率和信用利差主导债券发行价格,并且如今国内“双碳”背景之下,与一般债券相比较之下,绿色债券的发行定价具有更大的优势。刘鹏飞(2019)提出,绿色债券作为一种特殊的债券,仍然具备一般债券所拥有的特点,债券发行期限、发行规模、市场利率、信用评级、第三方认证、政府补贴等影响一般债券发行利率的因素也可以作为绿色债券发行利率的影响因素。陈文虎等(2021)以公募信用债、公募绿色信用债为研究对象,以描述性统计和回归分析的方法探究影响绿色债券发行定价的因素,结果显示资产规模、债项评级这两个因素较为显著,发行定价优势更大,同时指出应该将绿色债券相对一般债券的发行利差作为因变量,才能更好地研究绿色债券发行定价优势的影响因素。郑兰祥、胡晓玉(2021)对2016~2018年...