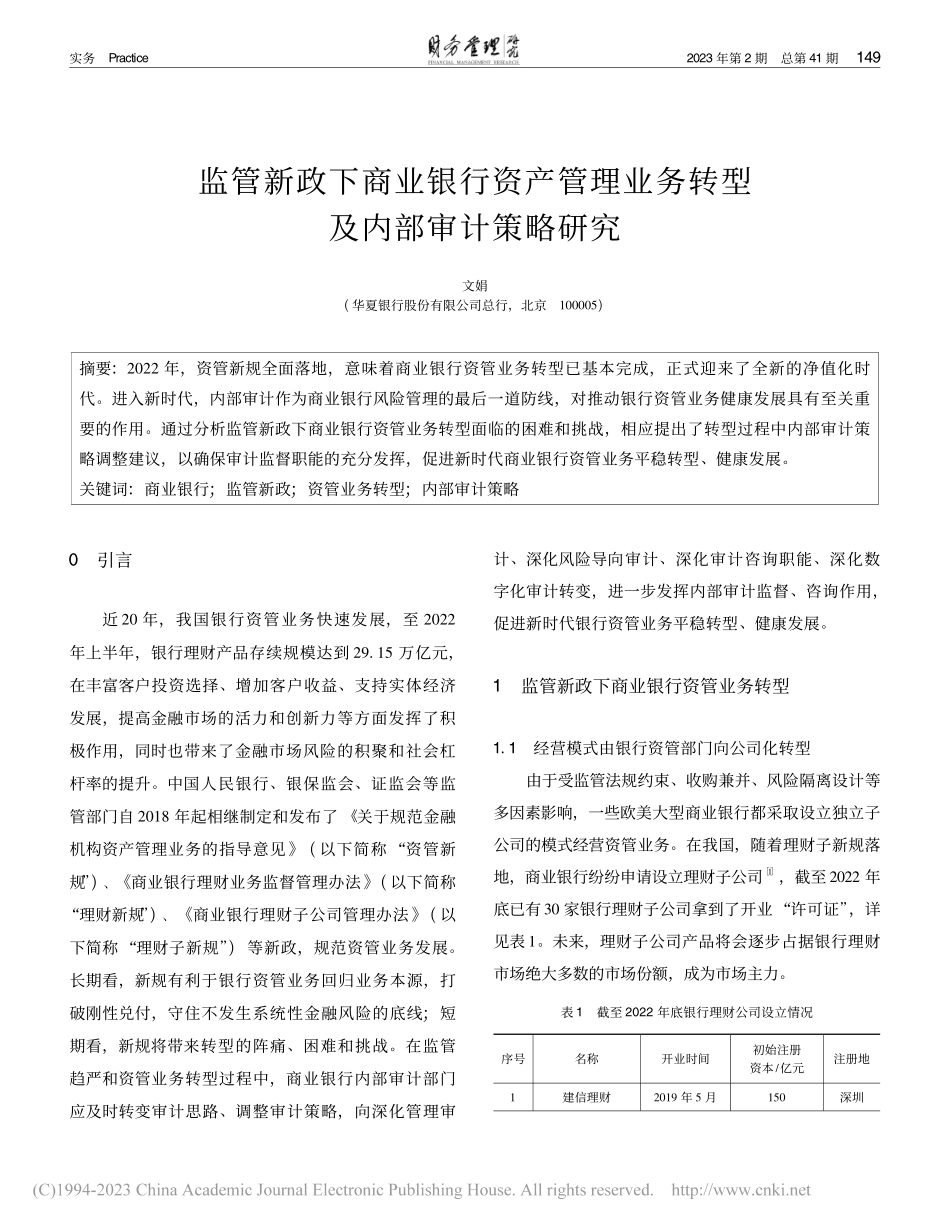

实务Practice2023年第2期总第41期149监管新政下商业银行资产管理业务转型及内部审计策略研究文娟(华夏银行股份有限公司总行,北京100005)摘要:2022年,资管新规全面落地,意味着商业银行资管业务转型已基本完成,正式迎来了全新的净值化时代。进入新时代,内部审计作为商业银行风险管理的最后一道防线,对推动银行资管业务健康发展具有至关重要的作用。通过分析监管新政下商业银行资管业务转型面临的困难和挑战,相应提出了转型过程中内部审计策略调整建议,以确保审计监督职能的充分发挥,促进新时代商业银行资管业务平稳转型、健康发展。关键词:商业银行;监管新政;资管业务转型;内部审计策略0引言近20年,我国银行资管业务快速发展,至2022年上半年,银行理财产品存续规模达到29.15万亿元,在丰富客户投资选择、增加客户收益、支持实体经济发展,提高金融市场的活力和创新力等方面发挥了积极作用,同时也带来了金融市场风险的积聚和社会杠杆率的提升。中国人民银行、银保监会、证监会等监管部门自2018年起相继制定和发布了《关于规范金融机构资产管理业务的指导意见》(以下简称“资管新规”)、《商业银行理财业务监督管理办法》(以下简称“理财新规”)、《商业银行理财子公司管理办法》(以下简称“理财子新规”)等新政,规范资管业务发展。长期看,新规有利于银行资管业务回归业务本源,打破刚性兑付,守住不发生系统性金融风险的底线;短期看,新规将带来转型的阵痛、困难和挑战。在监管趋严和资管业务转型过程中,商业银行内部审计部门应及时转变审计思路、调整审计策略,向深化管理审计、深化风险导向审计、深化审计咨询职能、深化数字化审计转变,进一步发挥内部审计监督、咨询作用,促进新时代银行资管业务平稳转型、健康发展。1监管新政下商业银行资管业务转型1.1经营模式由银行资管部门向公司化转型由于受监管法规约束、收购兼并、风险隔离设计等多因素影响,一些欧美大型商业银行都采取设立独立子公司的模式经营资管业务。在我国,随着理财子新规落地,商业银行纷纷申请设立理财子公司[1],截至2022年底已有30家银行理财子公司拿到了开业“许可证”,详见表1。未来,理财子公司产品将会逐步占据银行理财市场绝大多数的市场份额,成为市场主力。表1截至2022年底银行理财公司设立情况序号名称开业时间初始注册资本/亿元注册地1建信理财2019年5月150深圳1502023年第2期总第41期Practice实务(续)序号名称开业时间初始注册资本/亿元注册地2工...