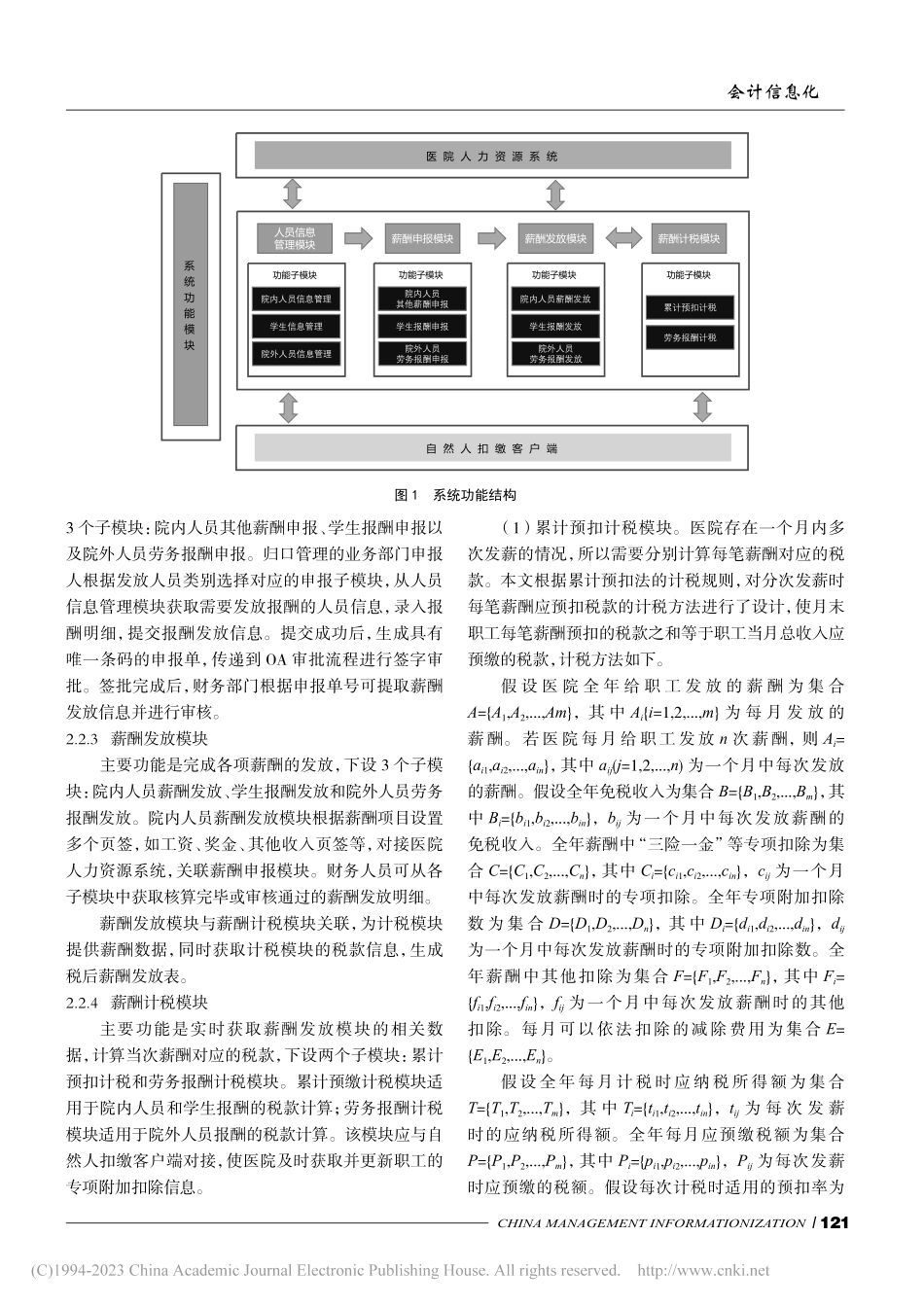

/119CHINAMANAGEMENTINFORMATIONIZATION/119CHINAMANAGEMENTINFORMATIONIZATION2023年1月第26卷第2期中国管理信息化ChinaManagementInformationizationJan.,2023Vol.26,No.2基于个税扣缴管理的公立医院薪酬发放系统构建研究张倩帆,苏红(昆明医科大学第一附属医院,昆明650032)[摘要]公立医院税务管理的主要工作之一是扣缴个人所得税,工作烦琐、矛盾集中、责任重大,特别是2019年《个人所得税法》改革后,公立医院个税扣缴工作面临更大的挑战。文章通过分析公立医院个税扣缴工作现状、存在问题及其对策,研究设计规范个税扣缴管理的信息化实施路径,为准确、规范扣缴个人所得税,防范公立医院的税收风险提供参考。[关键词]公立医院;个人所得税;扣缴管理;薪酬发放系统doi:10.3969/j.issn.1673-0194.2023.02.039[中图分类号]R197.322[文献标识码]A[文章编号]1673-0194(2023)02-0119-040引言公立医院是我国医疗卫生服务体系的主体,也是不以营利为目的的公益性事业单位,日常税务工作以代扣代缴个人所得税(下文简称“个税”)为主。2019年1月1日实施的新《中华人民共和国个人所得税法》对税收征管模式、税款扣缴方式以及纳税申报流程等方面都进行了开创性变革,对公立医院的个税扣缴工作提出了更高的要求,同时也带来了新的挑战。医院是本单位员工个人所得税的法定扣缴义务人,负有及时、准确、完整地为员工扣缴个人所得税的义务和责任。而目前医院的个税管理缺乏能够与医院管理相融合、提高个税扣缴准确率和效率的方法或工具,以及实务层面的操作指引。现有关于公立医院个人所得税扣缴管理的研究多从理论角度关注新个税法对扣缴义务人的影响[1-2]以及相关的对策建议[3-4]等。鉴于此,本文拟立足于公立医院个税扣缴工作的现状及其问题,研究规范个税扣缴管理的对策,并通过信息化系统的设计,实现医院个税的准确、规范扣缴,防范医院税收风险,为促进诚信社会建设发挥公立医院的积极作用。1公立医院扣缴个人所得税的现状、问题及其对策1.1个人收入统计1.1.1现状随着公立医院用工形势日趋复杂,薪酬方式也逐渐多元化。医院用工形式包括事业编制、合同制、聘用制、劳务派遣制、退休返聘以及临时用工等。另外,医院为加强学科建设、提高诊疗或科研教学能力,需要聘请院外专家和顾问来院进行学术交流、业务指导或举办各类讲座,从而产生劳务费支出,需要扣缴个人所得税。公立医院不同身份人员实行不同的工资制度:事业编制人员执...