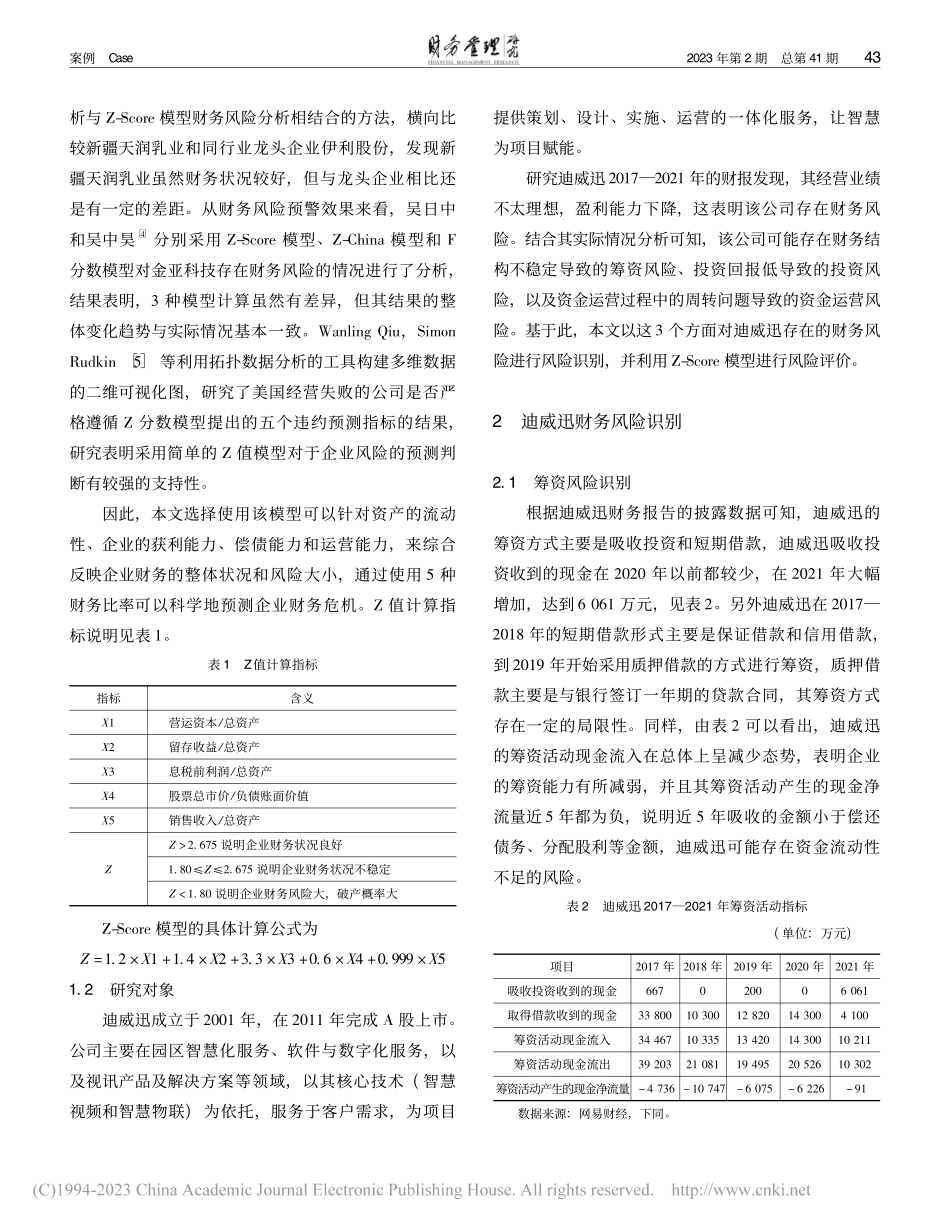

422023年第2期总第41期Case案例基于Z-Score模型的软件服务企业财务风险研究———以迪威迅为例唐瑜婕叶云(长江大学,荆州434000)摘要:随着我国政府对软件服务业的重视程度不断提高,相继出台的政策加快了软件服务业的发展步伐,在给相关企业带来机遇的同时也施加了压力,若企业不能顺应发展态势,极易诱发财务危机。以深圳迪威迅科技股份有限公司为例,整理其2017—2021年的财务报表数据,将公司的财务风险分为筹资、投资和资金运营的风险,选取相应的指标进行风险识别,并运用Z-Score模型,进一步分析迪威迅的财务状况。研究结果显示,迪威迅确实存在较大的财务风险,并且其筹资及偿债能力不佳,资产及资金的流动性较差,盈利能力也有所下降,其发展状况不及预期。基于此,对迪威迅存在的财务风险和问题提出了相关建议。关键词:财务风险;Z-Score模型;软件服务业0引言根据“十三五”时期的统计,软件服务业的整体收入在2015—2021年实现年均增长14.42%,由4.28万亿元增长至9.5万亿元,可以看出我国互联网、信息技术及软硬件发展迅速。在新冠肺炎疫情期间,软件创新应用也对疫情防控提供了相当大的支持。当今社会正在进入以数字化生产力为主要标志的新发展阶段,工业和信息化部在2021年发布的《“十四五”软件和信息技术服务业发展规划》中提出,“十四五”时期我国软件和信息技术服务业要实现“四新”的发展目标[1]。全面推进重点领域产业化、规模化应用,深入实施国家软件发展战略,提升关键软件技术创新和供给能力,推动软件产业做大做强成为发展重点。国际经济、科技、文化等格局的深刻调整加速了全球产业格局的重构,给软件产业带来了新的发展空间,同时也带来了一定风险和挑战。在企业经营中影响最大的风险则是财务风险,企业若想在当前新的发展阶段中步步高升,就必须及时对财务风险进行预测和控制。本文以深圳迪威迅科技股份有限公司(以下简称“迪威迅”)为例,以其披露的2017—2021年的相关财务数据为基础,运用Z-Score模型,纵向比较其财务风险,并进一步分析其企业的财务状况及风险,对其财务不足的地方提出相关建议,以期对相关企业的财务风险管理提供一些参考。1研究方法和对象1.1研究方法本文主要使用的是爱德华·阿特曼(EdwardAlt-man)提出的Z-Score模型,该模型与单变量预测模型相比,可以使用多变量进行更加全面的统计分析。耿晓兰和张乃文[2]运用Z-Score模型对恒力石化的财务风险进行评定,发现其财务风险逐年上涨,并从公司...