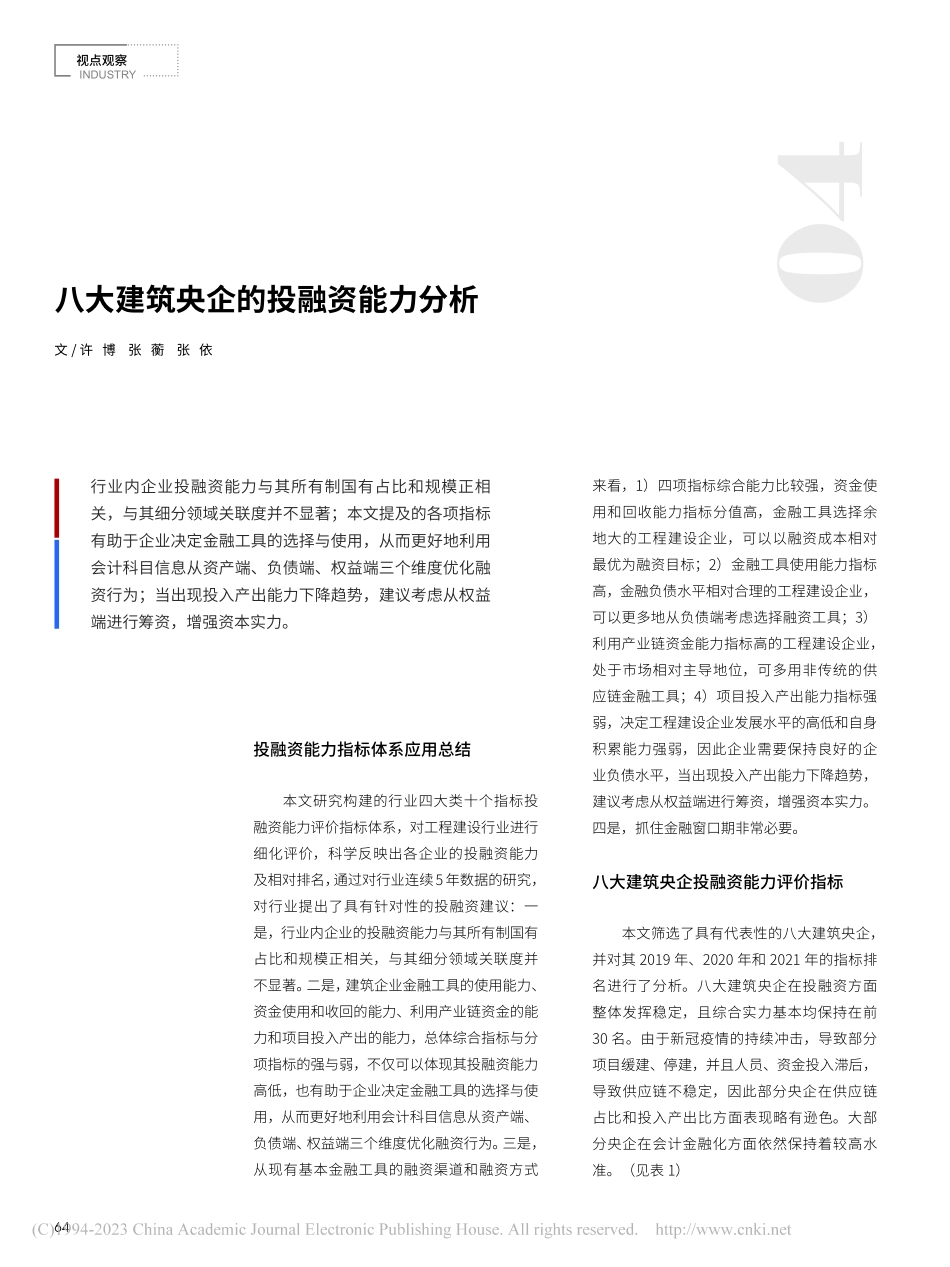

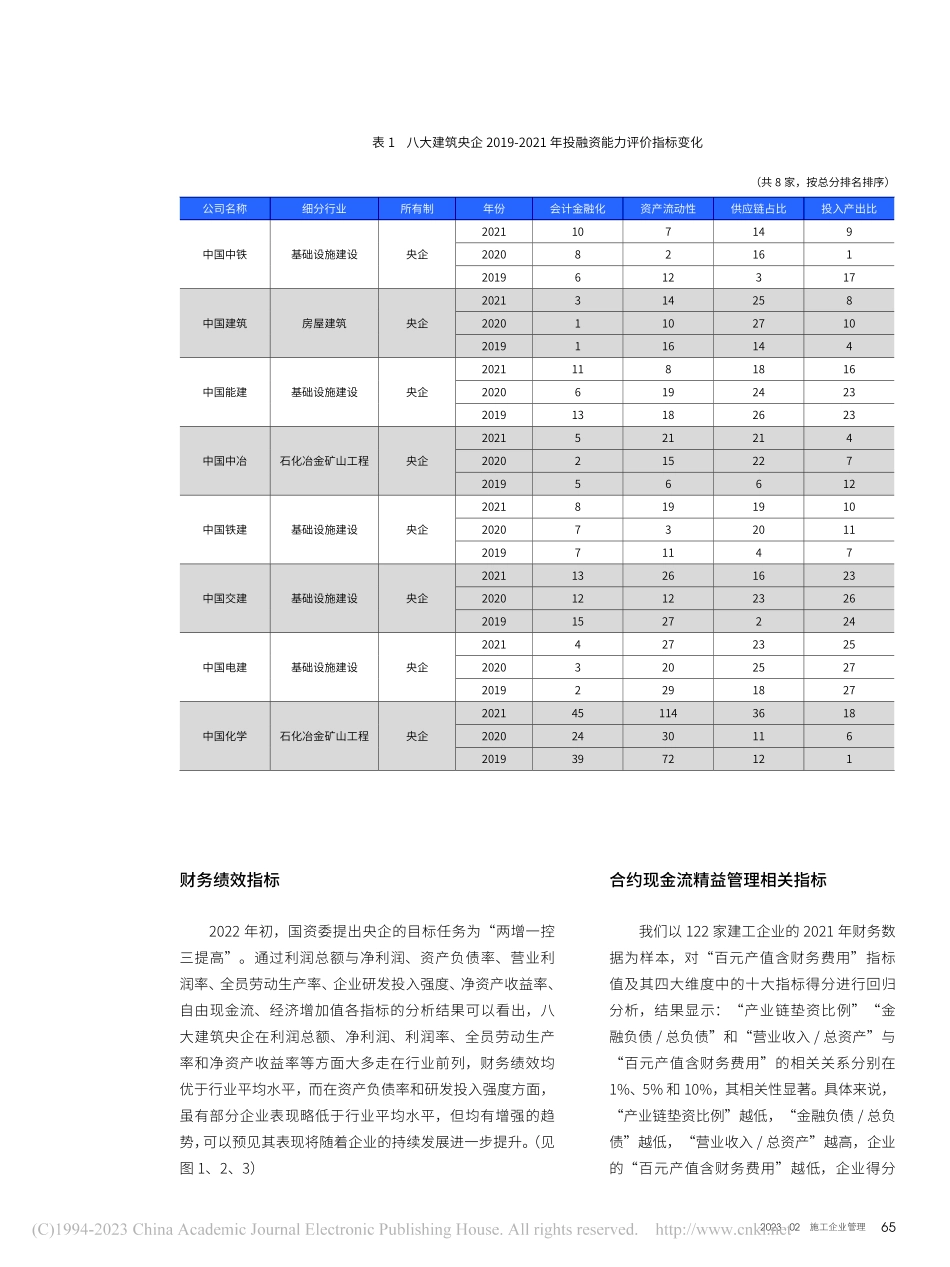

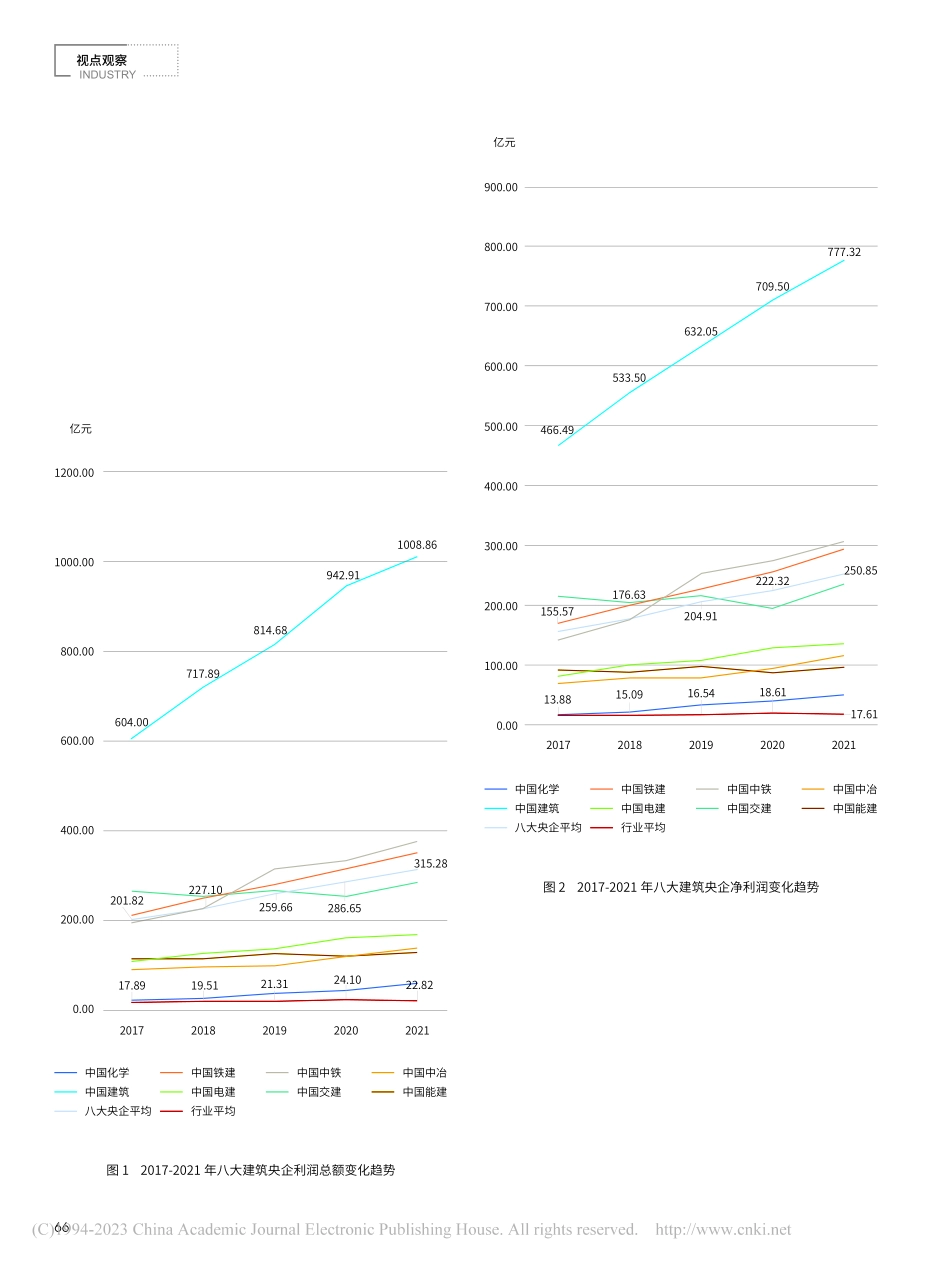

INDUSTRY视点观察64投融资能力指标体系应用总结本文研究构建的行业四大类十个指标投融资能力评价指标体系,对工程建设行业进行细化评价,科学反映出各企业的投融资能力及相对排名,通过对行业连续5年数据的研究,对行业提出了具有针对性的投融资建议:一是,行业内企业的投融资能力与其所有制国有占比和规模正相关,与其细分领域关联度并不显著。二是,建筑企业金融工具的使用能力、资金使用和收回的能力、利用产业链资金的能力和项目投入产出的能力,总体综合指标与分项指标的强与弱,不仅可以体现其投融资能力高低,也有助于企业决定金融工具的选择与使用,从而更好地利用会计科目信息从资产端、负债端、权益端三个维度优化融资行为。三是,从现有基本金融工具的融资渠道和融资方式文/许博张蘅张依八大建筑央企的投融资能力分析来看,1)四项指标综合能力比较强,资金使用和回收能力指标分值高,金融工具选择余地大的工程建设企业,可以以融资成本相对最优为融资目标;2)金融工具使用能力指标高,金融负债水平相对合理的工程建设企业,可以更多地从负债端考虑选择融资工具;3)利用产业链资金能力指标高的工程建设企业,处于市场相对主导地位,可多用非传统的供应链金融工具;4)项目投入产出能力指标强弱,决定工程建设企业发展水平的高低和自身积累能力强弱,因此企业需要保持良好的企业负债水平,当出现投入产出能力下降趋势,建议考虑从权益端进行筹资,增强资本实力。四是,抓住金融窗口期非常必要。八大建筑央企投融资能力评价指标本文筛选了具有代表性的八大建筑央企,并对其2019年、2020年和2021年的指标排名进行了分析。八大建筑央企在投融资方面整体发挥稳定,且综合实力基本均保持在前30名。由于新冠疫情的持续冲击,导致部分项目缓建、停建,并且人员、资金投入滞后,导致供应链不稳定,因此部分央企在供应链占比和投入产出比方面表现略有逊色。大部分央企在会计金融化方面依然保持着较高水准。(见表1)行业内企业投融资能力与其所有制国有占比和规模正相关,与其细分领域关联度并不显著;本文提及的各项指标有助于企业决定金融工具的选择与使用,从而更好地利用会计科目信息从资产端、负债端、权益端三个维度优化融资行为;当出现投入产出能力下降趋势,建议考虑从权益端进行筹资,增强资本实力。042023.02施工企业管理65表1八大建筑央企2019-2021年投融资能力评价指标变化合约现金流精益管理相关指标我们以122家建工企业的2021年财务数...