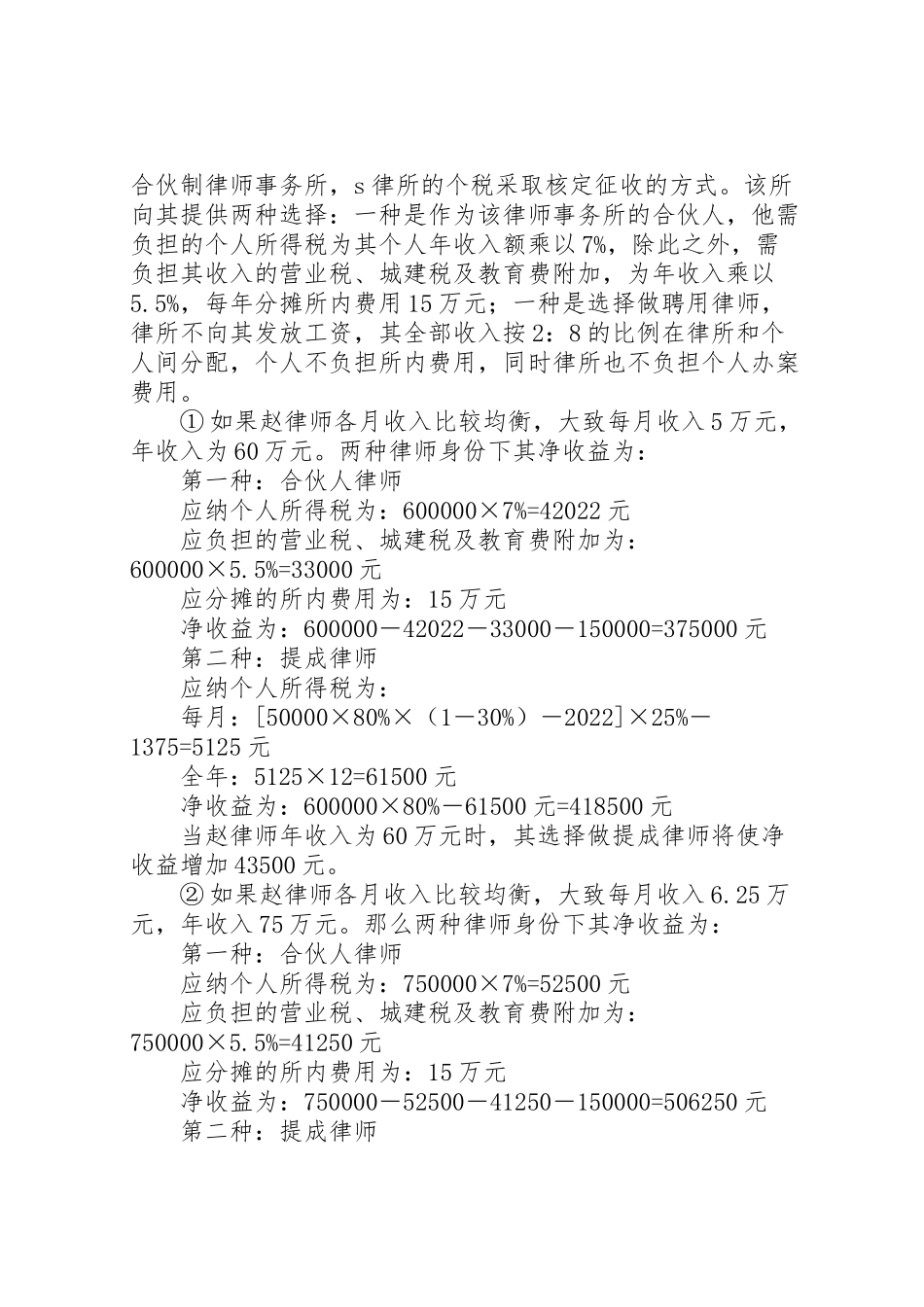

个税筹划方案5篇第一篇:个税筹划方案个税筹划方案一、目的为降低个人所得税税负,合理合法躲避个人所得税。二、主责部门该方案具体实施由财务部与综合部门负责。三、具体措施(一)、年收入平摊至每月发放,防止出现某几个月工资过高现象。(二)、将个人经常性支出转化为企业支出:1.由企业租房提供职工宿舍,对应员工房租直接在应发工资扣除。2.个人车辆出租给企业,车辆保养维护由企业负责。3.企业与车辆维护单位签费用包年合同,员工可以直接使用,对应费用在工资上扣除。(三)、用足个税允许扣除项1.误餐补助2.差旅费津贴3.托儿补助(四)、利用个人独资企业或者个人合伙企业小规模纳税人个税核定征收政策,由个人独资企业代替个人提供效劳。(五)、个税返还。上海宝山罗南开发区,个人所得税返还已交的10%。宁波梅山,个人所得税返还已交的32%四、存在问题(一)、收入往后平摊到几个月,个人取得收入时间会延长。(二)、企业提供员工福利,会占用职工福利费限额(应发工资的14%以内)。(三)、可以合法扣除的津贴补助金额有限,且不能所有员工都适用,否那么会被认定为工资。误餐补助每月200,差旅费津贴每月200。(四)、个人独资或者个人合伙企业小规模纳税人核定征收税率由税务局核定,存在不确定性,且年收入不能超过100万元。按税务局核定的其他效劳行业利润率10-30%,以及个税五级累计税率,按开票金额100万计算。最低综合税率为:3.36%+10%x35%=6.86%最高综合税率为:3.36%+30%x35%=13.86%(五)个税返还地区均在XX市外。五、2023年税务总局对个税稽查重点。根据2023年税务总局重点稽查对象检查通用提纲,重点检查以各种形式向个人支付的应税收入是否依法扣缴个人所得税:(一)为职工发放的年金、绩效奖金。(二)为职工购置的各种商业保险。(三)超标准为职工支付的养老、失业和医疗保险。(四)超标准为职工缴存的住房公积金。(五)以报销发票形式向职工支付的各种个人收入。(六)车改、通信补贴。(七)为职工个人所有的房产支付的暖气费、物业费。(八)股票期权收入。实行员工股票期权方案的,员工在行权时获得的差价收益,是否按工薪所得缴纳个人所得税。(九)以非货币形式发放的个人收入是否扣缴个人所得税。(十)企业为股东个人购置汽车是否扣缴个人所得税。(十一)赠送给其他单位个人的礼品、礼金等是否按规定代扣代缴个人所得税。(十二)是否按规定履行全员、全额代扣代缴义务。第二篇:律师个税纳税筹划方法...