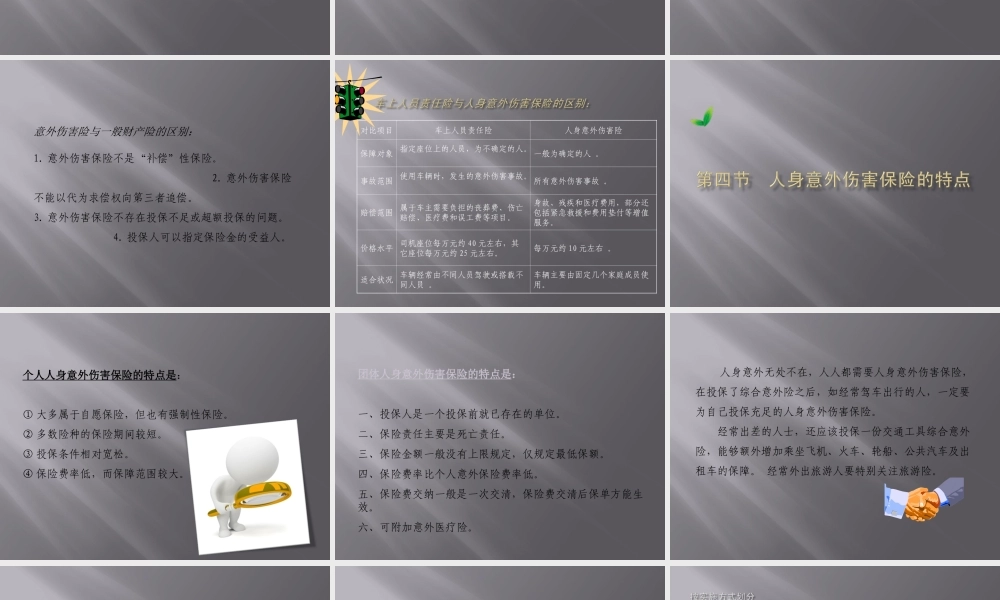

第一章人身意外伤害保险概述第二章人身意外伤害保险核保要素第三章人身意外伤害保险—保险合同目录人身意外伤害保险是指被保险人在保险有效期内,因遭受非本意的,外来的,突然发生的意外事故,致使身体蒙受伤害而残废或死亡时,保险公司按照保险合同的规定给付保险金的保险。(有限期内非本意、外来、突然发生的残废或死亡)规定:人身意外险的理赔定义相当明确而且严格,意外事故是指“非本意的、外来的、突发的危害事件”,这三个条件缺一不可。保险期限:一般较短,以一年或一年一下为期。个人与团体人身意外伤害保险在保险责任、给付方式等方面相同,区别比较明显的是:保单效力有所不同。在团体人身意外伤害保险中,被保险人一旦脱离投保的团体,保险单即对该被保险人失效,投保单位可以专门为该被保险人办理退保手续,保险单对其他被保险人仍然有效。意外伤害险与一般财产险的区别:1.意外伤害保险不是“补偿”性保险。2.意外伤害保险不能以代为求偿权向第三者追偿。3.意外伤害保险不存在投保不足或超额投保的问题。4.投保人可以指定保险金的受益人。对比项目车上人员责任险人身意外伤害险保障对象指定座位上的人员,为不确定的人。一般为确定的人。事故范围使用车辆时,发生的意外伤害事故。所有意外伤害事故。赔偿范围属于车主需要负担的丧葬费、伤亡赔偿、医疗费和误工费等项目。身故、残疾和医疗费用,部分还包括紧急救援和费用垫付等增值服务。价格水平司机座位每万元约40元左右,其它座位每万元约25元左右。每万元约10元左右。适合状况车辆经常由不同人员驾驶或搭载不同人员。车辆主要由固定几个家庭成员使用。个人人身意外伤害保险的特点是:①大多属于自愿保险,但也有强制性保险。②多数险种的保险期间较短。③投保条件相对宽松。④保险费率低,而保障范围较大。团体人身意外伤害保险的特点是:一、投保人是一个投保前就已存在的单位。二、保险责任主要是死亡责任。三、保险金额一般没有上限规定,仅规定最低保额。四、保险费率比个人意外保险费率低。五、保险费交纳一般是一次交清,保险费交清后保单方能生效。六、可附加意外医疗险。人身意外无处不在,人人都需要人身意外伤害保险,在投保了综合意外险之后,如经常驾车出行的人,一定要为自己投保充足的人身意外伤害保险。经常出差的人士,还应该投保一份交通工具综合意外险,能够额外增加乘坐飞机、火车、轮船、公共汽车及出租车的保障。经常外出旅游人要特别关注旅游险。一、...